Бухгалтерский баланс малого предприятия может быть составлен по разным формам – как по традиционной, так и по упрощенной. Какую из них использовать в том или ином случае, как заполнять упрощенный баланс и какие при этом могут иметь место нюансы - этим вопросам посвящена наша статья.

Малые предприятия: критерии 2016-2017 годов

Составлять баланс обязана каждая компания. А вот право выбора формы — традиционной или упрощенной — для этого отчета существует не у всех. В частности, такую возможность имеют малые предприятия (подп. 1 п. 4 ст. 6 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

Критерии малых предприятий указаны в законе «О развитии малого и среднего предпринимательства…» от 24.07.2007 № 209-ФЗ. Но они не всегда соответствовали современным. Так, например, на начало 2016 года компания могла считать себя малой, если ее годовая выручка составляла менее 800 млн руб., численность работников — не более 100 человек, а доля сторонних компаний в уставном капитале не превышала 49%.

В течение 2016 года критерии отнесения предприятий к малым поменялись. Согласно федеральному закону «О внесении изменений…» от 29.12.2015 № 408-ФЗ с 01.08.2016 критерий «средняя численность работников» заменен критерием «среднесписочная численность», а вместо критерия «выручка» стало применяться понятие «доход». При этом доход формируют все доходы организации, учитываемые в целях налогообложения, включая внереализационные.

Для дохода малых предприятий критерий 2016 года сохранен на уровне 800 млн руб. (п. 1 постановления Правительства от 04.04.2016 № 265).

Очередное изменение в критерии отнесения к малым предприятиям внесено с 01.07.2017 (закон «О внесении изменений…» от 03.07.2016 № 265-ФЗ). Оно свелось к дополнению их требованием к акционерам, которые должны владеть голосующими акциями АО в размере не более чем:

- 25%, если акционером является государство (РФ), его субъекты или муниципальные образования, общественные и религиозные организации (объединения), благотворительные и иные фонды (исключая инвестиционные);

- 49%, если акционеры - иностранные юрлица и (или) юрлица, не относящиеся к числу субъектов малого и среднего предпринимательства.

Критерии малых предприятий на 2018-2019 годы

На 2018-2019 годы критерии малого предприятия сохраняются следующими:

|

Критерии признания субъектом малого предпринимательства |

Предельное значение |

|

|

Суммарная доля участия в уставном капитале организации РФ, субъектов РФ, муниципальных образований, общественных, религиозных организаций, фондов |

||

|

Суммарная доля участия в уставном капитале иностранных организаций |

||

|

Суммарная доля участия в уставном капитале других организаций, не являющихся субъектами малого и среднего предпринимательства |

||

|

Среднесписочная численность работников за предшествующий календарный год |

100 человек |

|

|

Доход, полученный от осуществления предпринимательской деятельности за предшествующий календарный год, который определяется в порядке, установленном законодательством Российской Федерации о налогах и сборах |

800 млн руб. |

Покажем на цифрах, как проверить, относится ли компания к малым.

|

Показатель |

ООО «Этюд» |

ООО «Увертюра» |

ООО «Сапфир» |

Законодательно установленное ограничение |

Проверка на соответствие критериям СМП |

|

Выручка, руб. |

Соответствует |

||||

|

Численность, чел. |

Соответствует |

||||

|

Доля в УК других компаний, % |

Соответствует |

Из таблицы видно, что каждая из рассмотренных организаций вправе составлять упрощенный бухгалтерский баланс малого предприятия.

ОБРАТИТЕ ВНИМАНИЕ! Упрощенный баланс не могут формировать организации, подлежащие обязательному аудиту, и ряд других компаний, перечисленных в п. 5 ст. 6 закона № 402-ФЗ.

Упрощенный бухгалтерский баланс малого предприятия нужно составлять с учетом следующего:

- Форму упрощенного баланса можно найти в приказе от 02.07.2010 № 66н (приложение № 5).

ОБРАТИТЕ ВНИМАНИЕ! Упрощенный баланс можно составлять по группам статей без детализации (п. 6 приказа № 66н).

- Для заполнения баланса информацию берут из данных учета, который малым предприятиям можно вести в упрощенном порядке.

ОБРАТИТЕ ВНИМАНИЕ! Как вести упрощенный учет, можно посмотреть в памятке Минфина (информация от 03.06.2015 № ПЗ-3/2015).

- В балансе будут отсутствовать строки, отражающие отложенные налоговые активы и обязательства, если компания решит не применять ПБУ 18/02 (п. 14 информации Минфина № ПЗ-3/2015).

ОБРАТИТЕ ВНИМАНИЕ! Малые предприятия вправе не применять ПБУ 18/02 в соответствии с п. 2 этого положения.

- При формировании информации в упрощенном балансе важно помнить, что МП могут не создавать ряд обязательных для остальных компаний резервов (п. 11 информации Минфина № ПЗ-3/2015).

ОБРАТИТЕ ВНИМАНИЕ! Обязателен только резерв по сомнительным долгам (п. 70 ПБУ по ведению бухучета и отчетности, утвержденного приказом Минфина России от 29.07.1998 № 34н).

Малым компаниям предоставлены и другие послабления, которые способны отразиться на показателях упрощенного баланса. Например, можно не применять ретроспективный пересчет показателей баланса, если выявлены ошибки предыдущих периодов. Прибыль (убыток) от исправления такой ошибки включается в прочие доходы (расходы) текущего периода (п. 22 информации Минфина № ПЗ-3/2015). Возможно также применять кассовый метод начисления (п. 12 ПБУ 9/99, п. 18 ПБУ 10/99, п. 5 информации Минфина № ПЗ-3/2015).

О том, каков состав упрощенной бухотчетности, читайте в материале «Упрощенная бухгалтерская финансовая отчетность - КНД 0710096» .

Итоги

Составлять упрощенный бухгалтерский баланс — право любого малого предприятия. Однако можно оформлять этот отчет и в традиционной форме. Главное, чтобы информация в бухгалтерском балансе малого предприятия была полной, достоверной и полезной для пользователей.

Совсем недавно законодатель разрешил нам сдавать упрощенный бухгалтерский баланс. Министерством финансов разработаны облегченные формы и в 2013 году фирмы могли воспользоваться ими, когда сдавали отчетность за 2012 год.

Баланс по упрощенной форме за 2016 год могут сдавать не все компании, а только те, которые относятся к субъектам малого предпринимательства. Это очень удобно, так как баланс для малых предприятий за 2016 год может содержать гораздо меньшее количество форм по сравнению с традиционной полной формой бухгалтерской отчетности. Небольшая компания сама может решить, что ей удобнее – полноценный отчет или его упрощенная версия. Выбранный способ надо отразить в действующей учетной политике.

Кто сдает упрощенный бухгалтерский баланс

По облегченной форме может сдаваться баланс малого предприятия за 2016 год. Также воспользоваться подобным правом могут компании, принимающие участие в реализации инновационного проекта «Сколково», некоммерческие предприятия.

К малым предприятиям можно отнести юридические лица:

- со среднесписочной численностью сотрудников не более 100 человек. Напомним, что среднесписочная численность отличается от списочной численности. Порядок расчета закреплен в законодательном акте госстатистики (приказ от 28.10.13 №428);

- у которых доход от их коммерческой деятельности не превышает 800 млн рублей.

- по иным основаниям, содержащимся в п.1.1. ст.4 закона №209-ФЗ.

Баланс по упрощенной форме не может сдаваться компаниями, у которых предусмотрен обязательный аудит отчетности (сюда попадает любое акционерное общество, так как для них аудиторское заключение необходимо), строительные и жилищные кооперативы, микрофинансовые предприятия, госучреждения, нотариальные конторы, адвокаты, партии и ряд других.

Как составить баланс малого предприятия

Бухгалтерский баланс малого предприятия формируется в соответствии с приложением к Приказу № 66н, утвержденному Минфином 02 июля 2010 г. Помимо показателей за отчетный год, в нем указываются показатели за два предыдущих года, для этого предусмотрены специальные столбцы, куда заносятся данные на конец года.

Форма по ОКУД 0710001 (бухгалтерский баланс для малых предприятий имеет сейчас именно такой номер) используется для отчетности за текущий 2016 год, а также за 2015. До этого использовалась другая форма, которая применялась с 2012 по 2014 годы.

Баланс для малых предприятий 2016 включает в обязательном порядке две формы – сам бухгалтерский баланс (форма 1) и отчет о финансовых результатах (форма 2). Если компания посчитает нужным предоставить больше форм для раскрытия недостающих сведений, то это допускается.

Компании, использующие форму по ОКУД 0710001, указывают данные крупно без детализации по статьям, так как данная форма отражает более общие показатели и количество строк в форме значительно меньше.

Неважно, какую систему налогообложения выбрала фирма, возможно и УСН , всем без исключения необходимо отчитываться перед госорганами и составлять годовую бухгалтерскую отчетность.

Вне зависимости от того какой выбран объем предоставляемой отчетности – полная или упрощенная, требуется соблюдение законодательных сроков ее представления . За 2016 год сдается до 31 марта 2017 года (четверг). При пропуске законного срока следуют значительные штрафы . Так как подаем отчетность в обязательном порядке в два госоргана - это налоговая инспекция и органы статистики, то и штрафы разные. В первом случае придется уплатить по 200 рублей за каждый вовремя не представленный документ, во втором случае предусмотрена ответственность от 3000 до 5000 рублей.

Когда деятельность не ведется, фирмы все равно должны сдать нулевую отчетность , в противном случае штрафы их ждут такие же.

Как заполнить упрощенный бухгалтерский баланс 2016?

По каждой из строк баланса приводятся показатели за 3 года, если какой-то показатель отсутствует, то ставится прочерк. Код в строке проставляется в зависимости от того, чей удельный вес в составе этого укрупненного показателя наибольший. К примеру, если у компании на конец отчетного периода больше всего дебиторской задолженности, то в строке «Финансовые и другие оборотные активы» в балансе проставляется код 1230 (см. пример заполнения баланса для малого предприятия ниже).

Упрощенный баланс для малых предприятий: инструкция по заполнению

Начнем с Актива баланса . Он состоит из пяти разделов и валюты баланса по разделу Актив (строка 1600). В Активе отражается все имущество компании, которое делится на оборотные и внеоборотные активы.

В строке «Материальные внеоборотные активы » отражаются данные об основных средствах . Это могут быть здания, сооружения, транспорт и т.п. Сюда заносится сальдо счетов 01 и 03 за вычетом сальдо 02 счета, а также прибавляются расходы по незавершенному строительству (счет 08).

В строке «Нематериальные, финансовые и другие внеоборотные активы » формируется стоимость нематериальных активов (к ним относятся: научные труды, произведения искусства, программы для ЭВМ, изобретения и т.п.), отражаются остатки по депозитам (счет 55), долгосрочные вложения (счет 58), а также сальдо по дебету по счетам 60, 62, 68, 69, 70, 71, 73, 75 и 76.

Заполнение строки «Запасы » упрощенного бухгалтерского баланса не отличаются от общепринятого заполнения бухгалтерской отчетности. В запасах учитывается стоимость сырья и материалов, не переданных в производство, а учтенных по дебету счетов 10, 15, 16, стоимость готовой продукции, отраженной по дебету счетов 43 и 45, размер издержек на незавершенное производство, учтенных на счетах 20,23,29 и т.п.

В строке «Денежные средства и денежные эквиваленты » указывается наличие денежных средств компании в российских рублях и иностранной валюте, которые имеются на счетах либо в кассе предприятия, а также денежные эквиваленты. Отражается сальдо по счетам: 50, 51, 52, 55 (кроме сумм, отражаемых по строкам 1170 и 1240), 57.

Строчка «Финансовые и другие оборотные активы » отображает информацию о краткосрочных финансовых вложениях (счет 58), о дебиторской задолженности, предъявленном НДС, но не принятом к вычету, сумме акцизов и других оборотных активов организации.

В валюте актива – это строка 1600, указывается сумма всех показателей, рассмотренных выше. Она отражает все имуществом компании.

Пассив упрощенного баланса состоит из 6 разделов и отражает источники формирования средств компании. Источники бывают в виде собственных средств, они отражаются в строке «Капитал и резервы » и включают информацию об уставном и добавочном капитале, о резервном фонде и нераспределенной прибыли. Сюда заносятся данные по счетам 80 (за минусом дебетового сальдо счета 81), 82, 83 и 84.

Также компании привлекают заемные денежные средства, которые зафиксированы в строке «Долгосрочные заемные средства ». Здесь находится задолженность по долгосрочным кредитам и займам (счет 67). Под долгосрочными понимаются обязательства со сроком погашения более 1 года. В данной строке отражается сальдо счетов 60, 62, 68, 69, 70, 71, 73, 75 и 76. И есть еще «Краткосрочные заемные средства», на нем отражается остаток по счету 66.

Название строки «Кредиторская задолженность » полностью раскрывает ее суть. Здесь содержатся показатели кредитового сальдо счетов 60, 62, 68, 69, 70, 71, 73, 75 и 76.

Строка «Другие краткосрочные обязательства » вполне может не заполняться, если уже указана вся информация.

Показатель строки 1700 отражает общую величину пассивов организации. Результаты Актива и Пассива должны быть равными.

Образец заполнения бухгалтерского баланса 2016 для малых предприятий

Статистическая отчетность микропредприятий - это сведенная к минимуму обязанность организаций, имеющих статус микропредприятия, отчитаться перед органами статистики. Один из таких отчетов, сдаваемых по итогам года, называется «Форма МП-микро»: кто должен сдавать этот отчет и в какие сроки, подскажет эта статья.

Статистическая отчетность касается абсолютно всех организаций, независимо от их размера. Некоторые отчеты нужно сдавать регулярно, в частности бухгалтерские итоги за год, а некоторые — через определенный период и только тем респондентам, которые попали в выборку Росстата. Именно таким отчетом является форма МП-микро, утвержденная Приказом Росстата от от 02.11.2018 № 654. Отчет называется «Сведения об основных показателях деятельности микропредприятия» и является ежегодным. Рассмотрим его особенности подробнее.

Форма МП-микро: кто обязан сдавать

Этот отчет предназначен исключительно для юридических лиц, которые относятся к категории микропредприятий. Это те организации, у которых в 2018 году:

- работало не более 15 работников;

- годовой доход от ведения предпринимательской деятельности составил не более 120 млн рублей;

- доля участия государственных образований, общественных и религиозных организаций и фондов не превышала суммарно 25 %;

- доля участия прочих компаний (в том числе иностранных) не превышала суммарно 49 %.

Превышение предельных значений в течение 3 календарных лет подряд приводит к утрате статуса.

Если фирма подходит под эти параметры, необходимо проверить, не попала ли она в выборку статистического наблюдения. Сделать это можно с помощью специального сервиса на сайте Росстата. Организации достаточно ввести в предложенную форму все свои данные (наименование, ОКПО, ИНН или ОГРН) и получить информацию обо всех отчетах в статистику, которые необходимо сдавать в 2019 году. Кроме того, органы Росстата заблаговременно уведомляют респондентов, попавших в выборку, о необходимости отчитаться. Такие письменные уведомления Росстат рассылает по известным ему адресам компаний.

МП-микро: сроки сдачи 2019

В 2019 году дата сдачи отчета МП-микро за 2018 год выпадает на 5 февраля. Никаких переносов не предусмотрено, так как это вторник. Именно эта дата фигурирует в Приказе Росстата как последний день для исполнения обязанности отчитаться. Опоздание грозит серьезным штрафом.

Особенности и порядок заполнения

Заполнить МП-микро совсем не сложно, он составлен в форме анкеты. В шапке, как обычно, необходимо написать реквизиты и наименование организации, а также ее почтовый адрес.

Далее в МП-микро идет раздел 1, в котором нужно ответить только на один вопрос: применяет ли фирма упрощенную систему налогообложения. Вариантов ответов, очевидно, два: «да» и «нет». Напротив правильного варианта нужно поставить отметку.

Второй раздел в бланке МП-микро более объемный. Он предназначен для сведений о численности и заработной плате работников. Для его заполнения потребуется рассчитать среднесписочную численность, а также указать число внешних совместителей и лиц, которые работают по договорам гражданско-правового характера. По такому же принципу необходимо разделить фонд оплаты труда. В конце нужно привести сведения о социальных выплатах сотрудникам, а также указать количество отработанных человеко-часов.

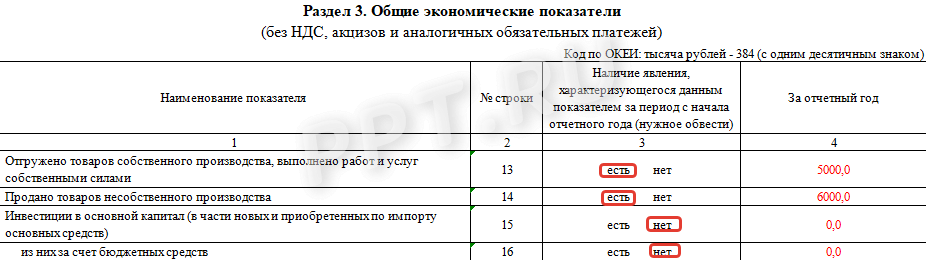

Третий раздел небольшой и называется «Общие экономические показатели». Заполнять нужно сведения об отгрузке товаров, выполнении работ и услуг. Также в этом же разделе нужно проинформировать орган статистики об инвестициях в основной капитал. Все данные нужно приводить в рублях, а из стоимости вычитать НДС и акцизы.

Четвертый раздел формы МП-микро предназначен для фирм, которые занимаются оптовой и розничной торговлей или являются предприятиями общественного питания. В нем следует отметить, есть или нет такие обороты, а также указать их объем за отчетный период.

Заключительный, пятый раздел отчета МП-микро должны заполнять организации, если в их штате есть водители и они используют для своих нужд любой грузовой или легковой транспорт. Даже один автомобиль обязывает бухгалтера заполнить этот раздел.

В конце отчет должен подписать бухгалтер, который его заполнял. Также нужно проставить дату заполнения и указать электронную почту и номер телефона.

Какие отчеты сдают в статистику микропредприятия в 2019 году

Кроме сведений о деятельности организаций МП-микро, самые маленькие компании и индивидуальные предприниматели обязаны направлять в Росстат и другие формы:

- бухгалтерский баланс и форму № 2 (можно в упрощенном варианте) — до 31.03.2019;

- форму № МП (микро)-натура «Сведения о производстве продукции микропредприятием» для фирм, которые осуществляют производство продукции, добывающих, обрабатывающих производств, компаний, которые осуществляют производство и распределение электроэнергии, газа и воды, лесозаготовки, а также занимающихся рыболовством — до 25.01.2019 (Приказ Росстата от 27.07.2018 № 461 );

- годовую форму № 1-ИП «Сведения о деятельности индивидуального предпринимателя» исключительно для ИП — до 02.03.2019.

Кроме того, могут добавляться другие статистические документы в зависимости от отрасли, в которой работает фирма, и ее сферы деятельности.

Ответственность за несдачу

За нарушение сроков или игнорирование обязанности по сдаче статистической отчетности действуют крупные штрафы. Они предусмотрены статьей 13.19 КоАП РФ , и их размер составляет:

- на должностных лиц — от 10 000 до 20 000 рублей;

- на организации — от 20 000 до 70 000 руб.

Повторное нарушение обойдется существенно дороже, штраф вырастает для должностных лиц до 50 000 рублей, а для юрлиц — до 150 000 рублей. Привлечь к ответственности орган статистики может в течение двух месяцев с даты совершения нарушения.

Среди малых предприятий законодателем выделены микропредприятия, у которых предельные значения указанных показателей не должны превышать 15 человек (подп. «б» п. 2 ст. 4 закона № 209-ФЗ) и 60 000 000 руб. (абз. 2 п. 1 постановления Правительства РФ от 09.02.13 № 101). Лимит по выручке в той же сумме, 60 000 000 руб., для микропредприятий действовал ранее без малого пять лет (абз. 2 п. 1 постановления Правительства РФ от 22.07.08 № 556).

Помимо этого существуют ограничения по составу уставного капитала организации:

Суммарная доля участия РФ, субъектов РФ, муниципальных образований, иностранных юридических лиц, иностранных граждан, общественных и религиозных организаций (объединений), благотворительных и иных фондов не должна превышать 25%;

Доля участия, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого и среднего предпринимательства, не должна превышать 25 %.

Организация при этом должна быть внесена в Единый государственный реестр юридических лиц.

Для того чтобы воспользоваться возможностью ведения бухгалтерского учёта по простой системе (без применения двойной записи), микропредприятие должно закрепить такой способ ведения учёта в своей учётной политике (п. 2.1 информации Минфина России № ПЗ-3/2012 «Об упрощённой системе бухгалтерского учёта и бухгалтерской отчётности для субъектов малого предпринимательства»).

ПБУ 1/2008 позволяет организациям изменить свою учётную политику в случае изменения нормативных правовых актов по бухгалтерскому учёту (п. 10 ПБУ 1/2008). Поэтому микропредприятия могут воспользоваться предоставленным им правом ведения бухгалтерского учёта по простой системе - без применения двойной записи.

В настоящее время отсутствуют нормативные правовые акты и какие-либо рекомендации по ведению бухгалтерского учёта без применения двойной записи. В Минфине России создана межведомственная рабочая группа, которая будет заниматься вопросами бухгалтерского учёта на малых предприятиях. Именно от неё, скорее всего, и следует ждать основ методологии бухгалтерского учёта без применения двойной записи. Пока же микропредприятия могут вести учёт так, как считают нужным.

Метод учёта доходов и расходов

Но вначале таким организациям желательно определиться с методом ведения бухгалтерского учёта.

Применяющие упрощённую систему налогообложения микропредприятия ведут налоговый учёт по кассовому методу. Находящиеся на общем режиме налогообложения небольшие организации, сумма выручки от реализации товаров (работ, услуг) которых без учёта НДС в среднем за предыдущие четыре квартала не превысила 1 000 000 рублей за каждый квартал, также могут применять кассовый метод при расчёте налога на прибыль.

Минфин России в упомянутой информации № ПЗ-3/2012 поведал о возможности несоблюдения субъектом малого предпринимательства допущения временной определённости фактов хозяйственной деятельности. В связи с чем организация на основании пункта 19 ПБУ 1/2008, пункта 12 Положения по бухгалтерскому учёту «Доходы организации» (ПБУ 9/99), пункта 18 Положения по бухгалтерскому учёту «Расходы организации» (ПБУ 10/99), пункта 20 Типовых рекомендаций по организации бухгалтерского учёта субъектов малого предпринимательства (утв. соответственно приказами Минфина России от 06.05.99 № 32н, от 06.05.99 № 33н, от 21.12.98 № 64н) может принять решение об использовании кассового метода учёта доходов и расходов в бухгалтерском учёте (п. 5 информации № ПЗ-3/2012).

Казалось бы, указанным налогоплательщикам логично воспользоваться и в бухгалтерском учёте кассовым методом. Но, к сожалению, в существующих на сегодняшний день нормативных актах бухгалтерского учёта регулирующих положений по этому методу не столь уж и много. Поэтому организация нередко будет вынуждена разрабатывать особенности его применения к конкретным ситуациям.

Отметим, что в некоторых случаях бухгалтерский кассовый метод и кассовый метод, по которому считаются доходы и расходы при расчёте налога на прибыль и «упрощённого» налога, разнятся. К примеру, сырьё и материалы при налоговом учёте можно учесть в налоговых расходах в том периоде, в котором выполнены одновременно условия по их оплате и передаче в производство (подп. 1 п. 3 ст. 273 НК РФ). «Упрощенцы» же учитывают их стоимость в расходах в момент погашения задолженности путём списания денежных средств с расчётного счёта налогоплательщика, выплаты из кассы, а при ином способе погашения задолженности - в момент такого погашения (подп. 1 п. 2 ст. 346.17 НК РФ). При кассовом методе бухгалтерского учёта стоимость оплаченных материалов списывается не на финансовый результат, а лишь на счёт 20 «Основное производство» в момент отпуска в производство (п. 20 типовых рекомендаций). На финансовый результат стоимость материалов повлияет опосредованно - в составе себестоимости выпущенной продукции и лишь после её реализации.

Книга учёта фактов хозяйственной жизни

Объектами бухгалтерского учёта экономического субъекта в силу статьи 5 Федерального закона от 06.12.11 № 402-ФЗ «О бухгалтерском учёте» являются: факты хозяйственной жизни, активы, обязательства, источники финансирования его деятельности, доходы, расходы, иные объекты в случае, если это установлено федеральными стандартами.

В информации Минфина России № ПЗ-3/2012 упомянута возможность использования субъектами малого предпринимательства упрощённой системы регистров (упрощённой формы) бухгалтерского учёта. В зависимости от характера и объёма учётных операций это может быть форма бухгалтерского учёта без использования (простая форма) или с использованием регистров бухгалтерского учёта имущества (п. 21 типовых рекомендаций).

Форма бухгалтерского учёта без использования регистров бухгалтерского учёта имущества предполагает регистрацию всех хозяйственных операций только в книге (журнале) учёта фактов хозяйственной деятельности. Данная форма бухгалтерского учёта рекомендована субъектам малого предпринимательства, совершающим незначительное количество хозяйственных операций (как правило, не более тридцати в месяц), не осуществляющим производство продукции (работ, услуг), связанное с большими затратами материальных ресурсов.

Форма книги приведена в приложении № 1 к типовым рекомендациям.

В общем случае книга (журнал) является регистром аналитического и синтетического учёта, на основании которого можно определить наличие имущества и денежных средств, а также их источников у субъекта малого предпринимательства на определённую дату и составить бухгалтерскую отчётность. Она является комбинированным регистром бухгалтерского учёта, в котором предусмотрены графы для применяемых малым предприятием бухгалтерских счетов. Это позволяет вести учёт хозяйственных операций на каждом из них.

Микропредприятиям же, ведущим бухгалтерский учёт по простой системе - без применения двойной записи, - графы книги, предназначенные для отражения информации по счетам, не понадобятся. Следовательно, форма книги может содержать всего лишь пять граф, которые представлены в образце 1.

Микропредприятие может вести книгу на отдельных листах, открывая их на календарный месяц. В графе 3 «Содержание операций» в хронологической последовательности позиционным способом на основании каждого первичного документа отражаются все хозяйственные операции этого месяца.

Напомним, что с 1 января 2013 года формы первичных учётных документов, содержащиеся в альбомах унифицированных форм первичной учётной документации, не являются обязательными к применению. Для ведения бухгалтерского учёта могут использоваться формы первичных учётных документов, разработанные экономическим субъектом самостоятельно. В этом случае они должны содержать следующие обязательные реквизиты: наименование документа; дата составления документа; наименование экономического субъекта, составившего документ; содержание факта хозяйственной жизни; величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения; наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за правильность её оформления, либо наименование должности лица (лиц), ответственного (ответственных) за правильность оформления свершившегося события; подписи лиц с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц. Но микропредприятия могут продолжать использовать формы первичных учётных документов, приведённые в альбомах унифицированных форм. Формы первичных учётных документов утверждает руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учёта.

Первичный учётный документ составляется на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью (п. 2, 4, 5 ст. 9 закона № 402-ФЗ).

В самой же книге должны быть обязательные реквизиты регистра бухгалтерского учёта. Таковыми согласно пункту 4 статьи 10 закона № 402-ФЗ являются: наименование регистра; наименование экономического субъекта, составившего регистр; дата начала и окончания ведения регистра и (или) период, за который составлен регистр; хронологическая и (или) систематическая группировка объектов бухгалтерского учёта; величина денежного измерения объектов бухгалтерского учёта с указанием единицы измерения; наименования должностей лиц, ответственных за ведение регистра; подписи лиц, ответственных за ведение регистра, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Суммы по каждой операции, зарегистрированной в книге, заносятся в графу 4 или 5 в зависимости от того, является ли она доходом или расходом организации.

Но данные, внесённые в книгу, не позволяют сформировать документированную систематизированную информацию об объектах бухгалтерского учёта. А это, в свою очередь, не позволит организации составить достоверную бухгалтерскую (финансовую) отчётность. Поэтому микропредприятию необходимо вести ряд регистров бухгалтерского учёта.

Регистр учёта расчётов по выплатам и вознаграждениям

Ни одно микропредприятие не может обойтись без начисления выплат и вознаграждений работникам и иным физическим лицам. Для учёта расчётов по оплате труда с работниками, исчислению и удержанию НДФЛ финансисты предлагают использовать ведомость учёта заработной платы по форме № В-8, приведённой в приложении 10 к типовым рекомендациям.

Форма предлагаемой ведомости, на наш взгляд, несколько не соответствует для микропредприятий, поскольку в ней предусмотрены:

- учёт начислений по каждому физическому лицу;

- графы для отражения данных по корреспондируемым счетам при начислении заработной платы и иных вознаграждений и при удержании из них.

Для персонифицирования начислений можно воспользоваться унифицированной формой № Т-51 «Расчётная ведомость» или Т-49 «Расчётно-платёжная ведомость» (утв. постановлением Госкомстата России от 05.01.04 № 1).

Минфин России в информации № ПЗ-10/2012 разъяснил, что обязательными к применению остаются формы первичных учётных документов, установленные уполномоченными органами в соответствии с другими федеральными законами и на их основании (к примеру, формы кассовых документов).

Расчётно-платёжная ведомость и платёжная ведомость (форма Т-53) упомянуты в главе 4 «Порядок выдачи наличных денег» Положения о порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации (утв. Банком России 12.10.11 № 373-П). Поэтому и в текущем году их применение обязательно.

Для учёта же расчётов по выплатам и вознаграждениям, начисленным физическим лицам, можно воспользоваться формой, приведённой в образце 2.

На каждый месяц открывается отдельный лист регистра. В регистре отражаются начисленные работникам суммы по оплате труда (включая премии) за выполненную работу, исчисленные исходя из принятых на предприятии систем и форм оплаты труда, надбавки, доплаты и другие выплаты, предусмотренные действующим законодательством, а также вознаграждения иным физическим лицам по гражданско-правовым договорам. Оплату труда желательно группировать по категориям работников, объектам учёта, видам производств.

В регистре приводятся и суммы удержаний из начисленных выплат и вознаграждений: НДФЛ в соответствии с действующим законодательством, сумм выданных авансов, своевременно не возвращённых подотчётными лицами сумм, сумм по исполнительным листам в пользу различных организаций и других лиц.

Итоговый остаток за месяц данного регистра (при выплате зарплаты за вторую часть месяца в начале следующего он положительный) необходимо учитывать при расчёте показателя «Кредиторская задолженность» пассива упрощённой формы баланса, составляемого на отчётную дату.

Упрощённая система бухгалтерской отчётности состоит из бухгалтерского баланса и отчёта о финансовых результатах. Отчёты при этом могут включать показатели только по группам статей без их детализации по статьям (информация Минфина России «Бухгалтерская отчётность субъектов малого предпринимательства»). Формы бухгалтерского баланса и отчёта о финансовых результатах субъектов малого предпринимательства (далее - упрощённые формы) приведены в приложении № 5 к упомянутому приказу Минфина России № 66н.

Регистр учёта налогов и страховых платежей

С выплат и вознаграждений физическим лицам микропредприятия должны:

Исчислить и удержать налог на доходы физических лиц;

Начислить страховые взносы по обязательным видам социального страхования в ПФР, ФФОМС и ФСС России. Налоговые агенты, как известно, обязаны вести учёт доходов, полученных от них физическими лицами в налоговом периоде, предоставленных им налоговых вычетов, исчисленных и удержанных сумм НДФЛ в регистрах налогового учёта. Формы регистров налогового учёта и порядок отражения в них аналитических данных налогового учёта, данных первичных учётных документов разрабатываются налоговым агентом самостоятельно. Регистры налогового учёта при этом должны содержать сведения, позволяющие идентифицировать налогоплательщика, вид выплачиваемых налогоплательщику доходов и предоставленных налоговых вычетов в соответствии с кодами, утверждаемыми ФНС России, суммы дохода и даты их выплаты, статус налогоплательщика, даты удержания и перечисления налога в бюджетную систему РФ, реквизиты соответствующего платёжного документа (п. 1 ст. 230 НК РФ). На каждого работника ежегодно заводится отдельный регистр.

Совокупности исчисленных и удержанных сумм НДФЛ за месяц, отражённых в налоговых регистрах физических лиц, дадут их значения по организации в целом. Начисленная сумма НДФЛ заносится в регистр. Выше приводилось, что удержанная сумма НДФЛ отражается и в регистре учёта расчётов по выплатам и вознаграждениям. Поскольку начисленная сумма и удержанная должны совпадать, то одна и та же величина проводится по двум регистрам бухгалтерского учёта. И такое будет наблюдаться по всем суммам, внесённым в книгу учёта.

Плательщики страховых взносов в государственные внебюджетные фонды, осуществляющие начисления выплат и вознаграждений физическим лицам, обязаны вести учёт таких сумм, исчисленных с них сумм страховых взносов в отношении каждого физического лица, в пользу которого осуществлялись выплаты (п. 6 ст. 15 Федерального закона от 24.07.09 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»).

ПФР и ФСС России в своё время рекомендовали страхователям для ведения учёта выплат и вознаграждений физическим лицам и начисленных сумм страховых взносов в государственные внебюджетные фонды использовать форму карточки индивидуального учёта, приведённую в совместном письме ПФР от 26.01.10 № АД-30-24/691, ФСС России от 14.01.10 № 02-03-08/08-56П.

Предложенную форму логично дополнить ещё одной графой, по которой можно отражать суммы страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (далее - страховые взносы на травматизм). База для их исчисления будет совпадать с базой по начислению страховых взносов в ФСС России, если в заключённых организацией с физическими лицами договорах гражданско-правового характера отсутствует условие по уплате страховщику страховых взносов по данному виду обязательного социального страхования (п. 1 и 2 ст. 20.1 Федерального закона от 24.07.98 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», п. 1 ст. 7, п. 1 ст. 8, п. 1 ст. 9 закона № 212-ФЗ).

Опять же совокупность исчисленных сумм страховых взносов в каждый внебюджетный фонд по каждому физическому лицу, которому были осуществлены начисления за месяц, даст их значения по организации в целом за этот месяц.

Форма регистра для учёта расчётов по налогам и страховым взносам представлена в образце 3.

По налогам и страховым взносам на конец месяца может быть задолженность или переплата. Задолженность учитывается при расчёте показателя «Кредиторская задолженность» пассива упрощённой формы баланса, составляемого на отчётную дату, переплата же - показателя «Финансовые и другие оборотные активы» актива баланса.

Регистр учёта движения денежных средств

Всё то же количество граф, пять, войдёт и в регистр учёта движения денежных средств. Его форма представлена в образце 4.

Записи по учёту денежных средств операций по расчётному счёту и другим счетам в банках производятся на основании выписок банков и приложенных к ним документов.

Для учёта денежных средств в кассе используется кассовая книга. Приём и выдача денежных средств, оформление приходных и расходных документов, ведение кассовой книги, составление отчёта о кассовых операциях осуществляются в порядке, установленном Положением о порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации (утв. Банком России 12.10.11 № 373-П). В форме листа кассовой книги имеется графа 3, в которой необходимо указывать номер корреспондирующего счёта (субсчёта). Поскольку микропредприятие ведёт бухгалтерский учёт без применения двойной записи, то данную графу можно не заполнять, ведь корреспондирующих счетов у организации быть не может в принципе.

Остатки по банку и кассе на конец месяц участвуют в формировании показателя строки «Денежные средства и денежные эквиваленты» актива упрощённой формы баланса.

Регистр учёта внеоборотных активов

Если в организации имеются основные средства, то микропредприятию понадобится регистр для их учёта, а также для учёта начисленной по ним амортизации.

Данные по основным средствам записываются в ведомости позиционным способом по каждому объекту отдельно. Ежемесячно при наличии движения основных средств подсчитываются суммы их оборотов и выводится остаток основных средств на 1-е число следующего за отчётным месяца.

Для контроля за суммами начисленной амортизации с начала эксплуатации основных средств в ведомости предусмотрены соответствующие графы.

Поскольку ведомость открывается на каждый месяц, а движение основных средств у микропредприятия не столь уж большое, то показатели первой части ведомости в большинстве случаев будут повторяться из месяца в месяц, изменения произойдут лишь по графам, в которых отражаются показатели по начислению амортизации.

В своё время постановлением Госкомстата России от 21.01.03 № 7 были утверждены унифицированные формы первичной учётной документации по учёту основных средств. Среди них была и форма № ОС-6б «Инвентарная книга учёта объектов основных средств». Её-то и можно использовать в качестве регистра учёта основных средств.

В форме книги имеется графа «Сумма начисленной амортизации (износа)». В неё рекомендовалось вносить сумму начисленной амортизации (износа) с начала эксплуатации. Следовательно, показатель в этой графе меняется из месяца в месяц. Поэтому организации желательно вести отдельный регистр учёта начисления амортизации. Форма такого регистра представлена в образце 5.

В зависимости от количества основных средств в организации данный регистр может вестись позиционным способом с выделением данных по каждому календарному месяцу либо же с открытием нового листа регистра на каждый календарный месяц.

Если организацией используется в бухгалтерском учёте линейный способ начисления амортизации, то показатель в графе 4 находится как частное от деления величин, занесённых в графы 2 и 3. Остаточная же стоимость объекта, вносимая в графу 6, определяется как совокупность величин остаточной стоимости объекта, указанной в этой графе за предыдущий месяц, и суммы начисленной амортизации за месяц.

Остаточная стоимость основных средств на отчётную дату будет учитываться при формировании показателя, вносимого по строке «Материальные внеоборотные активы» актива упрощённой формы баланса.

Если у микропредприятия имеются в наличии нематериальные активы, то учёт их, на наш взгляд, можно вести в инвентарной книге, назвав её в таком случае книгой учёта внеоборотных активов, начисление же амортизации - отражать в описанном выше регистре её начисления.

В обоих регистрах при этом следует выделять общие показатели на относящиеся к основным средствам и нематериальным активам, поскольку остаточная стоимость нематериальных активов на отчётную дату будет учитываться при формировании показателя, вносимого по строке «Нематериальные, финансовые и другие внеоборотные активы» актива упрощённой формы баланса.

Регистр учёта материально-производственных запасов

Следующей строкой актива упрощённой формы баланса являются запасы. К материально-производственным запасам относятся: сырьё и материалы, используемые при производстве продукции, готовая продукция, товары (п. 2 Положения по бухгалтерскому учёту «Учёт материально-производственных запасов» (ПБУ 5/01), утв. приказом Минфина России от 09.06.01 № 44н).

Типовыми рекомендациями для учёта МПЗ предлагается использовать ведомость учёта производственных запасов и товаров, а также НДС, уплаченного по ценностям (форма № В-2 приведена в приложении 3 к типовым рекомендациям). Используя её в качестве основы, можно создать регистр учёта МПЗ. Указанные в форме «Дебет» и «Кредит» следует заменить на «Приход» и «Расход», из четырёх же граф 14, 15, 16 и 17, в которых предлагалось отражать суммы выбывающих МПЗ, «в том числе в дебет счетов», надлежит оставить одну, поскольку, как неоднократно уже говорилось, бухгалтерский учёт ведётся без применения двойной записи.

На каждый календарный месяц открывается новый лист регистра. Учёт ведётся раздельно по производственным запасам и товарам в разрезе всех видов ценностей независимо от того, имелось или нет движение за отчётный месяц тех или иных запасов.

Стоимость МПЗ определяется и отражается исходя из затрат по цене приобретения, транспортных расходов, надбавок, указанных в расчётных документах поставщиков.

При отпуске материально-производственных запасов в производство и ином выбытии их оценка производится одним из следующих способов: по себестоимости каждой единицы, по средней себестоимости, по себестоимости первых по времени приобретения МПЗ (способ ФИФО). Применение одного из указанных способов по группе (виду) материально-производственных запасов производится исходя из допущения последовательности применения учётной политики. Оценка МПЗ на конец отчётного периода производится в зависимости от принятого способа оценки запасов при их выбытии (п. 16, 22 ПБУ 5/01).

В образце 6 приведена форма регистра учёта материально-производственных запасов, когда организацией при их выбытии используется способ по средней себестоимости.

Регистры расчётов с поставщиками и покупателями

Без расчётов с поставщиками и покупателями не обходится ни одно микропредприятие. При большом их количестве организации желательно вести несколько регистров: по расчётам с поставщиками, по расчётам с покупателями, по расчётам с прочими дебиторами и кредиторами. В формах этих регистров будет по пять граф, разница будет лишь в наименовании граф 4 и 5 (образец 7). В регистре расчётов с поставщиками таковыми будут «Оплата» и «Задолженность», в регистре расчётов с покупателями - «Задолженность» и «Оплата», в регистре учёта расчётов с прочими дебиторами и кредиторами - «Оплата (задолженность)» и «Задолженность (оплата)».

На каждый месяц открывается новый лист регистра.

В регистре расчёта с поставщиками вначале из листа регистра за прошлый месяц переносятся остатки:

- задолженности организации на начало месяца в разрезе поставщиков, а также

- направленных им авансов и предоплат.

После чего позиционным способом записываются данные счетов поставщиков и подрядчиков за полученные материально-производственные запасы, выполненные работы, оказанные услуги и суммы перечисленных им авансов в счёт будущих поставок товаров (работ, услуг).

В открытый на начало месяца лист регистра расчётов с покупателями вначале из листа за прошлый месяц переносятся остатки:

- задолженности покупателей за поставленные им товары, выполненные работы, оказанные услуги, переданные имущественные права, и (или)

- поступивших на этот момент от них авансов и предоплат.

Затем позиционным способом заносятся данные выставленных покупателям счетов за реализованные товары, выполненные работы, оказанные услуги, переданные имущественные права и суммы поступивших от них авансов и предоплат в счёт будущих поставок МПЗ, выполнения работ, оказания услуг.

В регистре учёта расчётов с прочими дебиторами и кредиторами заносится информация о расчётах с ними. В этом регистре отражаются расчёты с подотчётными лицами. Записи ведутся позиционным способом с выведением на конец месяца развёрнутого сальдо по задолженности микропредприятию и его задолженности по каждому дебитору и кредитору на основании данных первичных документов.

Если количество поставщиков, покупателей, иных дебиторов и кредиторов не столь велико, то вполне логично вести один регистр учёта расчётов с ними.

Остатки на конец месяца сумм задолженностей покупателей, а также авансов и предоплат, перечисленных поставщикам товаров (работ, услуг), будут учитываться при формировании показателя, вносимого по строке «Финансовые и другие оборотные активы» упрощённого баланса. Задолженность же самой организации перед поставщиками и подрядчиками, а также поступившие от покупателей авансовые платежи войдут в сумму, заносимую по строке «Кредиторская задолженность» пассива упрощённого баланса.

Регистр учёта затрат на производство

Для учёта затрат на производство типовыми рекомендациями предлагается использовать ведомость по форме № В-3 (приложение 4 к типовым рекомендациям). В ведомости приведены счета бухгалтерского учёта, с которыми корреспондирует счёт 20 при сборе затрат, связанных с производством товаров (работ, услуг), и их выпуском. Графы ведомости для этих счетов микропредприятию не понадобятся, и тогда форма рассматриваемого регистра примет вид, приведённый в образце 8.

На каждый календарный месяц открывается новый лист регистра.

Затраты собираются на основании данных, содержащихся в других регистрах бухгалтерского учёта материально-производственных запасов, расчётов по учёту выплат и вознаграждений, расчётов по налогам и страховым взносам, расчётов с поставщиками, иными дебиторами и кредиторами, начисленной амортизации и непосредственно из отдельных первичных документов.

Отдельно собираемые затраты, связанные с управление производством, по окончании месяца в зависимости от принятой учётной политики могут быть распределены по видам произведённой продукции или полностью списаны на затраты реализованной продукции, работ и услуг.

По определении затрат на законченную производством продукцию (работы, услуги) выявляется фактическая их себестоимость, которая списывается по направлениям использования продукции на склад или реализацию.

Затраты, приходящиеся на незаконченную продукцию, числятся в разрезе производств (видов продукции) как незавершённое производство.

Остатки незавершённого производства на начало месяца показываются согласно соответствующим данным за прошлый месяц, остаток же на конец месяца определяется по учётным данным либо по актам инвентаризации незавершённого производства.

Регистр учёта реализации по основной и прочей деятельности

Регистр для отражения отгрузок товаров (работ, услуг) и продажи иного имущества представлен в образце 9. Если микропредприятие является неплательщиком НДС, графы 7 и 8 в регистре не приводятся.

На каждый календарный месяц открывается новый лист регистра. При отгрузке или отпуске продукции (работ, услуг) покупателю (заказчику) записи в регистре производятся позиционным способом по каждому счёту, выставленному покупателю. В графе 6 отражается себестоимость отгруженной (отпущенной) продукции (работ, услуг) либо затраты по продаваемому имуществу. В эту же графу заносятся и расходы по займам и кредитам.

По окончании месяца определяются итоговые величины: общей деятельности, основной деятельности, прочих доходов и прочих расходов, из них в том числе расходов по займам и кредитам.

Информация из данного регистра за месяцы отчётного периода используется при заполнении строк «Выручка», «Расходы по обычной деятельности», «Проценты к уплате», «Прочие доходы», «Прочие расходы» упрощённой формы отчёта о финансовых результатах.

Напомним, что при заполнении отчёта о финансовых результатах заносятся суммы, исчисленные нарастающим итогом с начала года.

Финансовый результат определяется как разница между данными граф 5 и 6.

Организации понадобится определить сумму нераспределённой прибыли (или же непокрытого убытка) с начала её существования.

Для определения финансового результата текущего года можно использовать отдельный регистр, хотя вполне можно обойтись и без него. Финансовый результат на отчётную дату и так будет виден в отчёте о финансовых результатах в последней строке «Чистая прибыль (убыток)».

Но отдельный регистр всё же понадобится для суммирования финансовых результатов за разные годы. Ведь в упрощённой форме баланса (в отличие от обычной) строка «Нераспределённая прибыль (непокрытый убыток)» отсутствует. Общая сумма прибыли (убытка) вместе с уставным капиталом (и добавочным капиталом, если он имеется) учитывается по строке «Капитал и резервы» пассива упрощённого баланса.

Имея же в наличии такой регистр, логично всё же приводить данные нераспределённой прибыли на конец календарного месяца отчётного года, исчисленной нарастающим итогом с начала года.

Величина же нераспределённой прибыли за месяц может совпадать с финансовым результатом деятельности этого месяца, а может и отличаться от него. Отличие будет в тех календарных месяцах, когда происходит начисление авансовых платежей (налога) по налогу на прибыль (налога) или авансовых платежей (налога), уплачиваемого при использовании специальных налоговых режимов.

Форма такого регистра приведена в образце 10.

На отчётную дату микропредприятие должно составить бухгалтерский баланс. В нём показываются остатки (итоговые значения) активов и обязательств на эту дату. Для его составления используются данные регистров бухгалтерского учёта.

После того как показатели всех регистров разнесены по строчкам баланса, необходимо проверить итог - сошёлся ли баланс актива с балансом пассива. Поскольку данные бухгалтерской отчётности приводятся в тысячах рублей без десятичных знаков, то возможны мелкие нестыковки.

Если же баланс не сходится, то определяется разница и ищутся причины возникновения такой разницы. Необходимо проверить, правильно ли разнесли данные из регистров в баланс (в актив или пассив), ничего ли не упущено, не забыто ли что-то из имущества, отражён ли уставный капитал, добавочный капитал, правильно ли посчитана прибыль организации и т. п. Баланс в конце концов всё же должен сойтись.

В упомянутом законе № 209-ФЗ законодатель в целях реализации государственной политики в области развития малого и среднего предпринимательства в РФ предусмотрел возможность некоторых преференций для них. Так, для малых предприятий, осуществляющих отдельные виды деятельности, нормативными правовыми актами РФ может устанавливаться упрощённая система ведения бухгалтерской отчётности (п. 2 ст. 7 закона № 209-ФЗ). Минфин России, внося новый пункт 6.1 в ПБУ 1/2008, как раз и преследовал цель упростить ведение бухгалтерского учёта и составление бухгалтерской отчётности микропредприятием, позволяя ему не применять метод двойной записи. Но, как и в большинстве случаев, «хотели как лучше, а получилось как всегда». Каждую операцию при ведении бухгалтерского учёта без применения метода двойной записи организации придётся отражать в двух регистрах учёта, поскольку не снята обязанность микропредприятий по представлению годовой бухгалтерской (финансовой) отчётности в налоговый орган по месту нахождения организации (подп. 5 п. 1 ст. 23 НК РФ) и в территориальные отделения Росстата. Для её же составления используются данные регистров бухгалтерского учёта на конец отчётного месяца.

Данные для бухгалтерского баланса можно получить и иным путём. Вместо ведения указанных выше регистров в этом случае потребуется проведение инвентаризации активов и обязательств организации на отчётную дату.

Но и она может подвести экономического субъекта. Ведь одной из задач инвентаризации является сопоставление фактического наличия соответствующих объектов с данными регистров бухгалтерского учёта (п. 2 ст. 11 закона № 402-ФЗ). При отсутствии же регистров такого сравнения не будет. И если по какой-то причине объекта, подлежащего учёту, фактически не окажется, то не возникнет повода его каким-либо образом разыскивать.

Как видим, особых преимуществ при ведении простой формы бухгалтерского учёта микропредприятия не получили.

Выше говорилось, что в Минфине России создана межведомственная рабочая группа, которая будет заниматься вопросами бухгалтерского учёта на малых предприятиях. Остаётся надеяться, что она найдёт всё же способ упрощения ведения бухгалтерского учёта как микропредприятиями, так и малыми.

ВАЖНО:

Отдельным субъектам предпринимательства Федеральным законом от 24.07.07 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» установлены преференции. Организации согласно упомянутому закону поделены на средние и малые. Критерием для этого служат показатели средней численности работников и выручки от реализации товаров, работ, услуг (без учёта налога на добавленную стоимость) за предшествующий календарный год.

В бухгалтерском учёте логичнее применять привычный для всех метод начисления, ведь маловероятно, что рассматриваемый кассовый метод учёта доходов и расходов приведёт к совпадению данных налогового и бухгалтерского учёта.

Фактом хозяйственной жизни признаются сделка, событие, операция, которые оказывают или способны оказать влияние на финансовое положение экономического субъекта, финансовый результат его деятельности и (или) движение денежных средств (ст. 3 закона № 402-ФЗ). Исходя из этого при ведении бухгалтерского учёта без применения двойной записи напрашивается как минимум ведение простого перечня хозяйственных операций.

Формы регистров бухгалтерского учёта утверждает руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учёта. Регистр бухгалтерского учёта составляется на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью (п. 5, 6 ст. 10 закона № 402-ФЗ).

Субъект малого предпринимательства вправе самостоятельно принять решение о формировании бухгалтерской отчётности по упрощённой системе или в общем порядке (п. 6 приказа Минфина России от 02.07.10 № 66н).

ПФР и ФСС России в своё время рекомендовали страхователям для ведения учёта выплат и вознаграждений физическим лицам и начисленных сумм страховых взносов в государственные внебюджетные фонды использовать форму карточки индивидуального учёта, приведённую в совместном письме ПФР от 26.01.10 № АД-30-24/691, ФСС России от 14.01.10 № 02-03-08/08-56П.

Остатки по банку и кассе на конец месяц участвуют в формировании показателя строки «Денежные средства и денежные эквиваленты» актива упрощённой формы баланса.

Если в организации имеются основные средства, то микропредприятию понадобится регистр для их учёта, а также для учёта начисленной по ним амортизации.

На каждый календарный месяц открывается новый лист регистра. Учёт ведётся раздельно по производственным запасам и товарам в разрезе всех видов ценностей независимо от того, имелось или нет движение за отчётный месяц тех или иных запасов.

Без расчётов с поставщиками и покупателями не обходится ни одно микропредприятие. При большом их количестве организации желательно вести несколько регистров: по расчётам с поставщиками, по расчётам с покупателями, по расчётам с прочими дебиторами и кредиторами.

Учёт затрат на производство продукции (работ, услуг) желательно организовывать по производствам в разрезе выпускаемой продукции (работ, услуг).

Суммы незавершённого производства на конец месяца и продукции, находящейся на складе, учитываются при формировании показателя, вносимого по строке «Запасы» актива упрощённой формы баланса.

Для определения финансового результата текущего года можно использовать отдельный регистр, хотя вполне можно обойтись и без него. Финансовый результат на отчётную дату и так будет виден в отчёте о финансовых результатах в последней строке «Чистая прибыль (убыток)».

Владимир ФЕДОРОВИЧ , Эксперт ПБУ

Штраф за не сданный баланс - 200 р. Отчет о прибылях и убытках - 200 рублей. Итого - 400 рублей. Также главному бухгалтеру грозит административный штраф на сумму от 300 до 500 руб.

Для малых предприятий все ошибки - несущественные и они всегда их исправляют в текущем периоде

Еще способы

Организации малых предприятий, некоммерческих организаций и участников проекта в Сколково могут также отказаться от двойной записи. Но если двойная запись и применяется компанией, то можно отказаться от многих счетов(от большинства). Также можно не применять некоторые ПБУ. Например, отказаться от ПБУ 18/02, по которому компании определяют разницы между бухгалтерским и налоговым учетами.

С помощью этого онлайн-сервиса можно вести бухгалтерию на ОСНО(НДС и налог на прибыль), УСН и ЕНВД, формировать платежки, 4-ФСС, РСВ-1, подавать любую отчетность через интернет и пр.(от 250 р/мес.). 30 дней бесплатно. При первой оплате(по этой ссылке) три месяца в подарок.