Выгода банковского вклада оценивается не только по процентной ставке. Большое влияние на доходность депозита оказывает способ начисления процентов. В финансовой сфере существует понятие простого и сложного процента. Когда применяется тот или иной метод расчета? Как осуществляется начисление процентов по каждому способу? И какой метод выгоднее для вкладчика?

Понятие простых процентов и как они рассчитываются

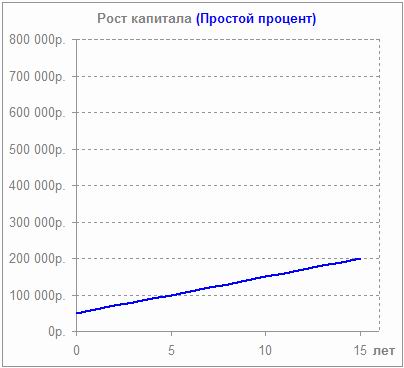

Простые проценты – это проценты,начисляющиеся лишь на первоначальную величину вклада, независимо от количества периодов и их продолжительности. Они считаются один раз по окончанию срока депозита. Это обозначает, что сумма процентов за предыдущий период не учитывается при расчете в следующем.Метод расчета простых процентов основан на принципе наращения денег по арифметической прогрессии. Допустим, инвестор в начале года положил в банк на сумму 100 000 руб. под 10% годовых:

- через год он получит сумму, равную первоначально внесенным деньгам плюс начисленные проценты: 100 000 + 10 000 (чтобы высчитать процент нужно сумму вклада умножить на ставку и разделить на 100) = 110 000 (руб.);

- через 2 года сумма составит: 100 000 + (10 000 х 2) = 120 000 (руб.);

- через N лет вкладчик получит: 100 000 + (10 000 х N).

Поскольку банки указывают ставку за год, то чтобы определить доход за другой период (к примеру, 3 месяца), применяя простую ставку процентов, формула будет такой:

S = (P x I x Т / K) / 100, где:

S – сумма насчитанных процентов (руб.);

P – начальная сумма вложенных средств;

I – процентная ставка за год;

Т – срок действия вклада в днях;

K – число дней в году.

То есть при вкладе 100 000 руб. на 3 месяца под 10%

годовыхвычисление простых процентовбудет выполняться так:

То есть при вкладе 100 000 руб. на 3 месяца под 10%

годовыхвычисление простых процентовбудет выполняться так:(100 000 х 10 х 92 / 365) / 100 = 2520,55 (руб.).

Получается, что в конце срока вкладчик получит на руки внесенные 100 000 руб. плюс 2520,55 руб. дохода, т.е. 102 520,55 руб.

Чтобы более наглядно продемонстрировать разницу по использованию простой схемы начисления процентов и сложной, данные занесены в таблицу:

При подсчете коэффициентов использовалась ежегодная капитализация процентов. Из таблицы видно, что:

- если срок вклада меньше года, то множитель, рассчитанный по формуле простых процентов, получается больше. Это даст возможность вкладчику получить больший доход, чем при использовании сложных процентов;

- когда период вклада составляет 1 год – величина коэффициентов сравнивается и является одинаковой. Это говорит о том, что доход с ежегодной капитализацией при начислении по простым процентам и сложным будет равный;

- если срок депозита более года, то коэффициент наращения по сложным процентам выше, чем при использовании обыкновенного простого процента.

Составив аналогичную таблицу

с учетом проведения ежеквартальной капитализации, можно увидеть, что доход

будет одинаков при вкладе на квартал. При более коротких депозитах (на месяц

или два) больший доход будет получаться по простым процентам. При вкладах на

срок более квартала, наоборот, выгоднее будут сложные проценты.

Составив аналогичную таблицу

с учетом проведения ежеквартальной капитализации, можно увидеть, что доход

будет одинаков при вкладе на квартал. При более коротких депозитах (на месяц

или два) больший доход будет получаться по простым процентам. При вкладах на

срок более квартала, наоборот, выгоднее будут сложные проценты.

Этот принцип определения доходности вклада зависимо от метода вычисления процентов сохраняется и при расчетах на месяц. Подведя итог, можно сказать, что применение сложного процента выгодно, если период вклада превышает период капитализации. Иначе говоря:

- при ежегодной капитализации оформление депозита выгодно, если срок его действия больше года;

- с применением ежеквартальной капитализации сложные проценты будут выгодными только тогда, когда срок действия депозита больше 3 месяцев;

Если срок депозита меньше, чем периодичность проведения капитализации, то расчет простых процентов по вкладам получится выгоднее.

- При заключении договора помните, что банками в документах не практикуется выражение «простые» или «сложные» проценты. В договоре зачастую пишется фраза «проценты насчитываются в конце срока». А при использовании капитализации указывается, что проценты высчитываются раз в год, квартал или месяц.

- При оформлении вклада на длительный срок может возникнуть необходимость досрочного снятия денег по той или иной причине. Вклады с возможностью досрочного снятия всегда имеют более низкую ставку. В подобных случаях выигрышным может оказаться краткосрочный вклад с возможной пролонгацией и использованием сложного процента. Доход по такому вкладу может получиться больше, даже если процентная ставка по такому депозиту немного ниже.

- Быстро и точно высчитать доходность вклада можно посредством онлайн-калькулятора. Для этого после введения необходимых данных нужно поставить галочку в окне «капитализация» и выбрать период ее проведения (год, квартал или месяц).

Сложным процентом принято называть эффект, возникающий при накоплении прибыли и процентов, в результате чего выплаты по процентам возрастают по экспоненциальному графику. Большинство современных банков принимают клиентов именно под сложные проценты, что, несомненно, выгодно для вкладчика. Важность открытия сложных процентов оценил даже сам Эйнштейн, назвав их главной «движущей силой в мире».

Для того чтобы лучше разобраться, что представляют собой сложные проценты, необходимо перейти к примерам с расчетами.

Как рассчитывается сложный процент?

Для расчета применяется простая формула:

В формуле под SUM понимается окончательная сумма расчета с клиентом, под Х –сумма вложения, под n – количество расчетных периодов. На графике можно увидеть, что подразумевается под экспоненциальным возрастанием суммы:

Для банковских вкладов формула немного сложнее, так как вводится новый элемент уравнения – :

![]()

Так, нам нужно знать частоту капитализации. Под капитализацией понимается перерасчет суммы, на которую начисляются проценты – к базовой сумме добавляется , начисленная за последний период. Если перерасчет происходит ежемесячно, частота капитализации (в нашей формуле это D) составляет 30 дней, если раз в квартал – 90 дней.

Остальные незнакомые показатели в формуле расчета банковского сложного процента – это Y – количество дней в году (365 или 366) и P – процентная ставка. Весь блок значений после единицы под скобкой называется коэффициентом процентной ставки .

Рассмотрим пример:

Гражданин И вкладывает 100000 рублей под 15% годовых с ежемесячной капитализацией. Какую сумму он сможет получить через 8 лет:

А) с простого процента?

Б) со сложного процента?

Так, рассчитываем сначала простой процент. 15% от 100000 рублей составляет 15000 рублей. Если 15 тыс. рублей умножить на 8, то получится прибыль с вклада в 120 тыс. рублей. Таким образом, через 8 лет гражданин И сможет снять 220 тыс. рублей.

Для расчета сложного процента подставляем данные в формулу:

Результат расчетов должен неприятно удивить – прибыль составит те же 120 тыс. рублей. Тогда попробуем рассчитать сумму при ежегодной капитализации, а не при ежемесячной:

![]()

Мы получим результат, который удовлетворит нас гораздо больше – 306 тыс. прибыли. Делаем вывод: чем реже происходит капитализация, тем выше будет прибыль. Проценты начисляются ежегодно таким образом:

|

Простой (прибыль + сумма) |

Сложный (прибыль + сумма) |

|

Видно, что под сложным процентом растут словно снежный ком. Чем дольше вкладчик не будет их снимать, тем больше будет его прибыль от месяца к месяцу.

Другие полезные формулы

Для расчетов по вкладам могут пригодиться и другие формулы:

- Процентная ставка . Формула показывает, под какой процент нужно внести средства, чтобы получить желаемый результат.

![]()

Все показатели нам известны, поэтому попробуем сразу решить пример:

Под какой процент нужно положить 10000 рублей, чтобы через 15 лет получить 80000 рублей?

Понятно, что нужно положить деньги под 15% годовых.

- Количество периодов . Формула показывает, на какое количество процентных периодов нужно внести средства, чтобы достичь желаемого результата:

Опять-такие пробуем решить пример:

На сколько времени нужно внести деньги под 20% годовых в размере 150000 тыс. рублей, чтобы получить 1 млн. рублей?

Нужно внести средства на 10 лет.

Такое понятие, как сложный процент по вкладу приходится слышать достаточно редко, большинство банковских клиентов, потенциальных вкладчиков предпочитают формулировку «капитализация процентов». Тем не менее, основная задача каждого клиента, владельца депозитного счета – получить прибыль от сотрудничества с банком , здесь именно сложный процент по вкладу это обеспечивает. В банковских предложениях, в большинстве своем указана базовая процентная ставка, то есть без учёта процентов на проценты. Но все же вкладчикам обязательно стоит знать, как рассчитываются сложные проценты по вкладам. Попробуем ответить на вопрос.

Как начисляются проценты по вкладам

На самом деле здесь процесс начисления достаточно простой. Банк указывает клиенту годовую ставку, например, 8% и на всю сумму инвестиции ее начисляет. Приведем простой пример: сумма вклада 10000 рублей, ставка 8%, срок 1 год. По окончании месяца сумма к выдаче составит 10800 рублей. В данном примере применялась формула простых процентов, которая выглядит так:

S=D*(P/100), где:

- S – итоговая сумма, по окончании срока действия договора;

- D – сумма инвестиций;

- P – годовой процент.

Что касается индивидуальных условий банковского обслуживания, то всё зависит от внутреннего регламента коммерческой организации. То есть, некоторые банки начисляют доход по окончании срока действия договора, другие кредитно-финансовые организации рассчитывают доход с определенной периодичностью, например, один раз в месяц, квартал или полугодие. Соответственно, клиент может получать свое вознаграждение на протяжении срока действия договора.

Кроме всего прочего, в банковской терминологии применяются такие понятия, как фиксированный и плавающий годовой процент. Фиксированное значение - это то, которое действует от начала до конца срока вложений и может измениться только при том обстоятельстве, если предусмотрена автоматическая пролонгация договора. По той причине, что в данном случае банк устанавливает тот процент, который действует на дату пролонгации.

Плавающий процент применяется при депозитах с возможностью пополнения счёта. Например, по условия банковского вклада владелец депозитного счёта может пополнять его на определенную сумму, при этом годовой процент полностью зависит от размера вклада, а постольку, поскольку он пополняемый, то за весь период срока действия договора сумма увеличивается, соответственно, вместе с ней увеличивается и годовой процент.

Посчитать проценты за месяц достаточно просто, нужно применить формулу, указанную выше, но с небольшой корректировкой: S=D*(P/100/12) , то есть вклад с вышеуказанными параметрами принесет своему владельцу доход в размере 67 рублей.

Обратите внимание, что расчеты по представленной формуле предварительные, потому что банк рассчитывает прибыль для вкладчиков за каждый день, а затем умножает на количество дней в периоде.

Капитализация процентов

На самом деле вклады под сложные проценты принято называть вклад с капитализацией процентов. Что это такое? Если говорить просто, то для вкладчика это означает начисление процентов на проценты. Например, по условиям банковского вклада прибыль от депозита начисляется ежемесячно, но, постольку, поскольку она остается не востребована вкладчиком, ее банк прибавляет к телу депозита.

Здесь размер прибыли во многом зависит от количества периодов капитализации. Многие крупные банки, в частности, Сбербанк России, ВТБ 24 и другие, предлагают своим клиентам капитализацию один раз в квартал, то есть каждые 3 месяца. А другие коммерческие банки могут вовсе рассчитывать прибыль один раз в год, соответственно, первая капитализация будет только через 12 месяцев, а именно на этот срок большинство заключает договор.

Вернемся к вопросу, как выглядит формула сложных процентов для банковских вкладов. Попробуем рассчитать прибыль от депозита за один год:

S=D×(1+N×L100×365)^x, где:

- S – общая сумма денежных средств, подлежащая возврату вкладчику по истечении срока действия депозитного договора;

- N – годовой процент без учета капитализации;

- L – число дней в том периоде, за который банк проводит капитализацию процентов;

- x – количество капитализаций за весь период действия договора;

- D – сумма инвестиций в банковский вклад.

- сумма инвестиций - 10000 рублей;

- капитализация осуществляется один раз в месяц (всего в году 365 дней), соответственно здесь L будет равно 365/12=30,41;

- количество капитализации - 12;

- годовая ставка - 8%;

Теперь произведем расчет:

S=10000×(1+8×30,41100×365)^12= 10830 рублей – это общая прибыль по депозиту на конец срока действия договора.

Как видно, посчитать самостоятельно прибыль от депозита не так сложно. Но банки рассчитывают доход вкладчика с учетом капитализации процентов несколько по-другому. То есть, от базовой процентной ставки высчитывается эффективный процент по вкладу, то есть тот который будет действовать с учетом причисления процентов к телу депозита на протяжении срока действия депозитного договора.

Формула сложных процентов по вкладам будет выглядеть следующим образом:

((1+P/12)^x-1)×12/x, где:

- P – это годовой процент без учета капитализации;

- x – количество периодов капитализации (при том условии, если она осуществляется ежемесячно).

Рассмотрим простотой пример расчета процентной ставки, при том условии, что базовое значение 8% в год. Расчет сложной ставки:

((1+8/100/12)^ 12-1)×12/12=0,083.

То есть, согласно данным расчетам базовая ставка 8% будет увеличена на 0,083% при капитализации процентов. Если же капитализация будет осуществляться один раз в квартал, то рассчитать эффективную ставку можно по следующей формуле:

((1+P/100/4)^4-1)×100%.

Считаем вклад с теми же параметрами ((1+8/100/4)^4-1)×100%=0,2682417945625, или приблизительно 0,268.

Обратите внимание, что информация по расчетам носит справочный характер, окончательное значение по вашему договору вы можете узнать непосредственно в банке.

Расчет прибыли для вклада с пополнением

Большинство вкладчиков сегодня выбирают депозитные программы с возможностью пополнения. Суть данного предложения заключается в том, что за весь период действия договора клиент может пополнять свой счет на определенную сумму. Несомненно, в данном случае прибыль будет рассчитываться совершенно по-другому.

- сумма 10000 рублей;

- ставка с учетом капитализации – 8,083%;

- срок 3 месяца;

- капитализация ежемесячно;

- ежемесячное пополнение 1000 рублей.

Считаем прибыль:

- 1 месяц – 10000+(10000×8,083/100/12)+1000=11067,358 рублей;

- 2 месяц – 11067,358+(11067,358×8,083/100/12)+1000=12141,905 рублей;

- 3 месяц – 12141,905+(12141,905×8,083/100/12)+1000=13223,690 рублей.

Таким образом, по истечении срока действия договора сумма инвестиций составит 13 тысяч рублей. Чистая прибыль будет равняться 223,69 рублям.

Особенности начисления прибыли

На самом деле, вопрос начисления процентов по депозиту строго индивидуальный. Если быть точнее, то всё зависит от условий договора с банком. Например, разновидности вклада очень много, банки предоставляют возможность пополнять счет, частично снимать наличные, получать ежемесячную прибыль в виде начисленных процентов. Соответственно, вопрос расчёта также строго индивидуальный.

В любом случае, все действующие условия депозита должны быть отражены в договоре с банком. Кроме того, банк должен указать вкладчику принцип начисления прибыли и прочие нюансы. Не стоит забывать о том, что в некоторых случаях банк ограничивает начисление прибыли, например, когда сумма вашего депозита превышает допустимый предел согласно условиям предложения.

Как правильно выбрать депозит в банке

Из выше приведенных формул, можно сделать определенный вывод, что для достижения максимальной прибыли стоит выбирать депозитные предложения с капитализацией. Пополнение счета позволит вкладчику контролировать свой доход, то есть это дает возможность вкладывать в депозит любую свободную сумму средств, на которую банк в будущем начислит свой процент. При этом стоит учитывать тот факт, что при досрочном отзыве средств годовую ставку снижается доставки от 0,01 до 0,1% годовых.

Что касается срока депозита, то разумнее выбирать средние сроки от полугода до одного года. На самом деле прибыльность будет зависеть непосредственно от этого. Как правило, чем меньше срок, тем ниже процентная ставка по вкладу, с другой стороны, заключение договора на длительный срок не позволит вкладчику отозвать средства раньше него. Поэтому стоит выбирать банк, где возможна автоматическая пролонгация договора на следующий срок.

В данном случае клиенту не нужно перезаключать договор вклада, так как банк сделает это автоматически.

Если сделать определенный вывод, то начисление сложных процентов по вкладам рассчитать будет довольно сложно, к тому же вы можете рассчитать сумму прибыли лишь приблизительно. Кстати, нельзя не сказать о том, что в интернете в открытом доступе можно найти калькулятор вклада которые также производят лишь предварительный расчёт окончательные выводы можно сделать только после обращения непосредственно в банк.

Несомненно, выгодность банковского вклада, в первую очередь, определяет процентная ставка. Ведь именно на нее ориентируется каждый потенциальный клиент. Но, на самом деле, вкладчику нужно, в частности, обратить внимание не на годовую процентную ставку, а на метод начисления прибыли. Ведь в финансовой системе банка существуют два понятия: простой и сложный процент. А для каждого вкладчика нужно точно знать, что такое простые и сложные проценты понятие и формулы, чтобы определить, какой вклад будет наиболее выгодный для него.

Что такое простой процент

В первую очередь, простой процент – это начисление вознаграждения за размещение вклада на банковском счете за весь период хранения средств. Если говорить простыми словами, то простой процент начисляется лишь по окончании срока действия депозитного договора, он определяется в годовой процентной ставке. Причем, если договор автоматически продлевается на следующий срок, то вознаграждение за предыдущий период не причисляется к телу депозита.

Чтобы максимально точно понять, что такое простая система начисления прибыли рассмотрим пример. Вы разместили в банке 50000 рублей под 7% годовых на один год. По окончании срока действия договора ваша прибыль составит 50000×0,07=3500 рублей. При автоматической пролонгации договора на следующий срок ваша прибыль составит снова 3500 рублей. То есть спустя 2 года вы сможете в банке получить 50000+3500+3500=57000 рублей.

Важно! Формула расчета простых процентов выглядит следующим образом: K=D×p. Где K – сумма прибыли, D – тело депозита, p – годовая процентная ставка (в формуле нужно указывать не годовую ставку, а ставку, деленную на 100).

Если вы размещаете средства на срок меньше чем на один год, то соответственно процентная ставка годовая делится на 12 и умножается на количество месяцев, в течение которых средства были на банковском счете. Например, если срок депозита 3 месяца, а процентная ставка 10% в год, то общая прибыль рассчитывается следующим образом.0,1/12×3=0,025. Например, если вы разместили 50000 рублей сроком на 3 месяца, то прибыль по окончании срока действия договора будет следующий: 50000×0,025=1250 рублей.

Формулы простых и сложных процентов

Сложные проценты по вкладу

Отличие простых процентов от сложных на самом деле довольно большое. При выборе депозитного продукта наверняка каждому приходилось слышать о таком понятии, как капитализация. То есть это та схема начисления прибыли, при которой начисленная прибыль причисляется к телу депозита, а на него в будущем снова начисляется доход.

Обратите внимание, что капитализация осуществляется с определенной периодичностью, например, один раз в неделю, в месяц в квартал или год.

Отсюда можно сделать вывод, что капитализация позволяет получить большую прибыль по сравнению с простым процентом. Чтобы наглядно в этом убедиться рассмотрим формулу расчета сложных процентов, а выглядеть она будет следующим образом: B=(K×H×P/N)/100 , где:

- B – размер начисленной прибыли;

- K – тело депозита;

- H – годовая ставка;

- P – количество дней, в течение которых происходит капитализация;

- N – число дней в году.

Чтобы наглядно понять, как именно будет рассчитываться сложный процент. Рассмотрим простой пример. Сумма депозита 50000 рублей процентная ставка в год 7%, капитализация осуществляется ежемесячно, срок действия договора один год. Произведем расчет прибыли за первый месяц пользования депозитом: B=(50000×7×30/365)/100=287,6 рублей – это прибыль за первый месяц. В следующем периоде расчет будет выглядеть следующим образом: B=(50287,6×7×31/365)/100=298,9 рублей.

Из вышеприведенного примера можно сделать вывод, что капитализация позволяет получать с каждым месяцем большую прибыль по сравнению с предыдущим. Вот только при выборе депозитного предложения обязательно обратить внимание, с какой периодичностью осуществляется капитализация процентов, чем чаще, тем больше выгоды получает клиент.

В чем отличие

На самом деле система начисления процентов по вкладам сильно различается в первую очередь по той причине, что с капитализацией процентов выгода депозита может быть значительно выше, нежели при простой системе. Потому что при простой системе прибыль растет в арифметической прогрессии, а при сложной в геометрической. Чтобы наглядно в этом убедиться, ниже приведена схема сложных процентов в сравнении со схемой простых процентов.

Схема сложных процентов в сравнении со схемой простых процентов

Но, в этом вопросе также есть подводные камни. Условия банковских вкладов строго индивидуальны, поэтому при выборе депозитного продукта в первую очередь обратите внимание на количество периодов капитализации за весь срок действия договора. Например, банк указывает, что по вашему депозитному договору предусмотрена капитализация процентов, но она осуществляется 1 раз в 6 месяцев, то есть первый доход, вы получите спустя полгода после заключения соглашения с банком. При этом вы решили разместить средства лишь на 3 месяца, соответственно, вы получите свои средства раньше, чем банк проведет капитализацию процентов и в данном случае целесообразней выбрать простой расчет процент по вкладу.

Важно! Большинство банков предлагают по одному и тому же депозитному предложению своим клиентам сделать выбор получать прибыль с определенной периодичностью или причислять себя к телу депозита, соответственно, у клиента есть возможность выбрать по какой системе простой или сложной, он хотел бы получать свой доход.

На самом деле понять, в чем состоит принципиальная разница между простыми и сложными процентами достаточно просто, но все же нюанс заключается в том, что банки в договоре не указывают такие понятия, как простые и сложные проценты каждый потенциальный вкладчик должен обращать внимание на все условия договора. Если в договоре указано, что проценты выплачиваются по окончании срока действия договора, соответственно, капитализация по такому договору не предусмотрена.

Дарья Никитина

Время на чтение: 11 минут

А А

Сложным процентом

принято называть эффект, когда проценты прибыли прибавляются к основной сумме и в дальнейшем сами участвуют в создании новой прибыли.

Формула сложного процента

— это формула, по которой рассчитывается итоговая сумма с учётом капитализации (начислении процентов).

В этой статье:

Простой расчет сложных процентов

Чтобы лучше усвоить расчет сложных процентов, давайте разберём пример.

Представим, что вы положили 10 000 руб в банк под 10 процентов годовых.

Через год на вашем банковском счету будет лежать сумма SUM = 10000 + 10000*10% = 11 000 руб.

Ваша прибыль — 1000 рублей.

Вы решили оставить 11 000 руб на второй год в банке под те же 10 процентов.

Через 2 года в банке накопится 11000 + 11000*10% = 12 100 руб.

Прибыль за первый год (1000 рублей) прибавилась к основной сумме (10000р) и на второй год уже сама генерировала новую прибыль. Тогда на 3-й год прибыль за 2-й год прибавится к основной сумме и будет сама генерировать новую прибыль. И так далее.

Этот эффект и получил название сложный процент.

Когда вся прибыль прибавляется к основной сумме и в дальнейшем уже сама производит новую прибыль.

Формула сложного процента:

SUM = X * (1 + %) n

где

SUM — конечная сумма;

X — начальная сумма;

% — процентная ставка, процентов годовых /100;

n — количество периодов, лет (месяцев, кварталов).

Расчет сложных процентов: Пример 1.

Вы положили 50 000 руб в банк под 10% годовых на 5 лет. Какая сумма будет у вас через 5 лет? Рассчитаем по формуле сложного процента:

SUM = 50000 * (1 + 10/100) 5 = 80 525, 5 руб.

Сложный процент может использоваться, когда вы открываете срочный вклад в банке. По условиям банковского договора процент может начисляться например ежеквартально, либо ежемесячно.

Расчет сложных процентов: Пример 2.

Рассчитаем, какая будет конечная сумма, если вы положили 10 000 руб на 12 месяцев под 10% годовых с ежемесячным начислением процентов.

SUM = 10000 * (1+10/100/12) 12 = 11047,13 руб.

Прибыль составила:

ПРИБЫЛЬ = 11047,13 — 10000 = 1047,13 руб

Доходность составила (в процентах годовых):

% = 1047,13 / 10000 = 10,47 %

То есть при ежемесячном начислении процентов доходность оказывается больше, чем при начислении процентов один раз за весь период.

Если вы не снимаете прибыль, тогда начинает работать сложный процент.

Формула сложного процента для банковских вкладов

На самом деле формула сложного процента применительно к банковским вкладам несколько сложнее, чем описана выше. Процентная ставка для вклада (%) рассчитывается так:

% = p * d / y

где

p

— процентная ставка (процентов годовых / 100) по вкладу,

например, если ставка 10,5%, то p = 10,5 / 100 = 0,105

;

d

— период (количество дней), по итогам которого происходит капитализация (начисляются проценты),

например, если капитализация ежемесячная, то d = 30

дней

если капитализация раз в 3 месяца, то d = 90

дней;

y

— количество дней в календарном году (365 или 366).

То есть можно рассчитывать процентную ставку для различных периодов вклада.

Формула сложного процента для банковских вкладов выглядит так:

SUM = X * (1 + p*d/y) n

При расчете сложных процентов нужно принимать во внимание тот факт, что со временем наращивание денег превращается в лавину. В этом привлекательность сложных процентов. Представьте себе маленький снежный комок размером с кулак, который начал катиться со снежной горы. Пока комок катится, снег налипает на него со всех сторон и к подножию прилетит огромный снежный камень. Также и со сложным процентом. Поначалу прибавка, создаваемая сложным процентом, почти незаметна. Но через какое-то время она показывает себя во всей красе. Наглядно это можно увидеть на примере ниже.

Расчет сложных процентов: Пример 3.

Рассмотрим 2 варианта:

1. Простой процент. Вы инвестировали 50 000 руб на 15 лет под 20%. Дополнительных взносов нет. Всю прибыль вы снимаете.

2. Сложный процент. Вы инвестировали 50 000 руб на 15 лет под 20%. Дополнительных взносов нет. Каждый год проценты прибыли прибавляются к основной сумме.

|

Начальная сумма: 50 000 рублей |

||||

|

Процентная ставка: 20% годовых |

||||

| Простой процент | Сложный процент | |||

| Сумма | Прибыль за год |

Сумма | Прибыль за год |

|

| Через 1 год | 60 000р. | 10 000р. | 60 000р. | 10 000р. |

| Через 2 года | 70 000р. | 10 000р. | 72 000р. | 12 000р. |

| Через 3 года | 80 000р. | 10 000р. | 86 400р. | 14 400р. |

| Через 4 года | 90 000р. | 10 000р. | 103 680р. | 17 280р. |

| Через 5 лет | 100 000р. | 10 000р. | 124 416р. | 20 736р. |

| Через 6 лет | 110 000р. | 10 000р. | 149 299р. | 24 883р. |

| Через 7 лет | 120 000р. | 10 000р. | 179 159р. | 29 860р. |

| Через 8 лет | 130 000р. | 10 000р. | 214 991р. | 35 832р. |

| Через 9 лет | 140 000р. | 10 000р. | 257 989р. | 42 998р. |

| Через 10 лет | 150 000р. | 10 000р. | 309 587р. | 51 598р. |

| Через 11 лет | 160 000р. | 10 000р. | 371 504р. | 61 917р. |

| Через 12 лет | 170 000р. | 10 000р. | 445 805р. | 74 301р. |

| Через 13 лет | 180 000р. | 10 000р. | 534 966р. | 89 161р. |

| Через 14 лет | 190 000р. | 10 000р. | 641 959р. | 106 993р. |

| Через 15 лет | 200 000р. | 10 000р. | 770 351р. | 128 392р. |

| Суммарная прибыль: | 150 000р. | 720 351р. |