Первоочередной целью любого, имеющего желание зарабатывать, трейдера, должно быть: "Выявить следы крупного игрока" и пытаться действовать, что называется след в след.

Осознавая тот факт, что крупный игрок, 1) владеет всеми передовыми технологиями, 2) имеет возможность сформировывать долгосрочные движения, и 3) активно пользуется человеческими слабостями, в связи с чем манипулирует мелкими спекулянтами, выходит, что трейдеру жизненно важно торговать в одну сторону с крупным игроком, иначе наши депозиты, станут легкой добычей акул рынка.

Наиболее логичный способ выявления "следов" "умных" денег, это отслеживание проторгованного объема, того или иного контракта. Но сразу встает серьезнейший вопрос: "Реальные объемы отслеживаются исключительно на бирже, а как известно, рынок Forex не имеет единого центра, значит и торговые объемы посчитать не возможно?".

Тема достойна внимания и именно этому вопросу, посвящу сегодняшнюю статью Как использовать в торголе объемы на Форекс .

Всем привет, меня зовут Александр, рад видеть вас на моем сайте сайт.

Затронутая в данной статье тема, обсуждаема не один год. Объемы используются разного рода трейдерами, но в большей части, используются VSA-шниками. Опираясь на свечные комбинации, подтвержденные объемом, vsa-шники принимают решение о входе или выходе из позиции.

Выходит, объем очень важен для торговли, но ведь мы знаем, что в отличии от фьючерсов, у которых есть биржа, (к примеру CME, NASDAQ, РТС и тд.) можно отследить сколько контрактов было куплено, сколько продано, у рынка Forex, нет централизованной торговой площадки, а значит и торговые объемы неизвестны.

И все же, нашлись умные люди и придумали в место проторгованных, биржевых объемов, подсчитывать количество тиков.

Тиковый индикатор объемов Volumes

Индикатор Volumes входит в стандартный набор платформы MT4. Тема данной статьи не подразумевает подробное знакомство с индикатором, расскажу лишь суть его работы.

Тиковый объем – отражает количество тиков в единицу времени, а сам «тик» - это ни что иное, как изменение цены инструмента на один базовый пункт. Фактически, данная разновидность объема представляет собой обычный счетчик колебаний и никак не привязана к объемам сделок.

С этим надеюсь понятно, индикатор считает не количество контрактов, а количество колебаний цены за заданный промежуток времени и отображает информацию в виде гистограммы. Стандартные настройки рисуют два цвета, если нынешний столбик меньше предыдущего, то красный, если больше предыдущего, то зеленый столбик.

Встает вопрос, можно ли поставить знак равенство, между тиковыми объемами на Форекс и реальными?

Повременю с ответом на этот вопрос, а пока совсем чуть чуть порассуждаю.

Рынок перед разворотом

Если вы давно торгуете, то должны были заметить, перед глобальными разворотами, рынок начинает лихорадить (на самом деле, точно так же происходит и при внутридневных разворотах, только эти моменты не так явно выражены). Виной тому, манипуляции, я даже как то писал об этом в статье Как торгуют крупные игроки .

Глобальные развороты, происходят на глобальных новостях. К выходу новостей можно многое приурочить, но не в этом суть. Крупный игрок, создает такое условие, при котором трейдер напрочь теряет самообладание над собой и подвергается эмоциям. И не мудрено, в это время цена скачет как ненормальная, то вверх, то вниз, и в конце концов трейдер входит в сделку.

Сейчас совершенно не важно в правильную ли сторону заскочил трейдер Х, важно то, что из-за появившихся завышенных колебаний, трейдер захотел так же открыть сделку.

По прошествии времени, анализируя подобные моменты, первым дело хочется обратить внимание на проторгованный объем (речь идет о фьючерсе). Мы восхищаемся огромным количеством контрактов и постфактум можем сказать, что здесь входили продавцы (или покупатели), но в моменте определить кто главенствует в рынке (быки или медведи), глядя только на объем, невозможно.

Да, мы можем сказать, что проторговано 10 000 контрактов, но чьи они? Медвежьи? Бычьи? А можем это отложенные контакты, а может кто то входил по рынку? В общем, опираясь только на объем, затруднительно определить чей он.

Но нужно ли это? Если наш график правильно размечен, мы уже должны приблизительно понимать расстановку сил и вполне хватит того, что в рынке увеличилась волатильность. Раз волатильность увеличилась, значит пошло целенаправленное действие заинтересованной стороны.

Возвращаясь к рынку Форекс. Количество проторгованных контрактов, повторюсь, определить не удастся, зато удастся определить повысилась ли волатильность. Индикатор Volumes, подсчитает тики и выдаст нам инфо.

Тиковый индикатор Volumes и реальные объемы с биржи

Исходя из описанной выше логики, мы уже должны понимать, что чистые объемы, пусть они даже подсчитаны до контракта, не дадут четкого понимания о превосходстве одних над другими, без дополнительных исследований.

Повышающийся торговый объем может показать наиболее интересную для открытия сделки точку, но и тиковый объем на рынке Форекс, так же готов предоставить точно такую же информацию.

Размышляя над этим, я решил сравнить объем фьючерсных контрактов с тиковым объемом на рынке Форекс (как это определить, описал ) и.... В общем смотрите сами.

Далеко в историю углубляться не стал, взял совсем свежие примеры, а конкретно, сегодняшние и сравнил наиболее значимые места фьючерсов и инструментов рынка Forex.

Фьючерс 6B и валютная пара GBPUSD

Перед нами фьючерс 6B. Обозначены наиболее интересные места, после которых цена так или иначе проявляла себя.

Теперь переходим на график валютной пары GBPUSD рынка Forex и следим за тиковым объемом. Оказывается, тиковый объем, практически дублирует, чуть ли ни визуально, фьючерсный объем.

Фьючерс 6E и валютная пара EURUSD

Разбираясь с фьючерсом 6E, так вовсе видны все точки. Смотрим слева на право: сначала было вытряхивание, после пару активно прикупили, тем самым подняли до уровней 1.1030, где наблюдается флет.

В паре EURUSD, можно наблюдать точно такую же картинку. Все фьючерсные объемы, повторяются тиковыми объемами на Форекс.

PS. В этом примере даже запечатлевалась сделка в Sell, практически по самой макушке.

Фьючерс GC и XAUUSD (золото)

Для разнообразия, решил показать фьючерс GC (золото). И снова видно, что влитые объемы на фьючерсе, находятся там же, где и возросшие тиковые объемы Форекс.

Переходим на Форекс и открываем инструмент XAUUSD, и находим подтверждение моим словам. Даже больше, тиковый объем проявился там, где не было всплеска фьючерсного объема, что позволило взять продажу.

Сами все видите, каждый значимый объем на фьючерсе, дублируется тиковым индикатором на рынке Форекс. Выходит моя логика верна, манипуляции крупного игрока прослеживается не только по средствам объемов, но и по средствам тиковых объемов.

Нельзя сказать что тиковый объем идеально отражает картинку фьючерсов, безусловно есть места где картинки разняться, но мне важны были разворотные моменты, а они как видите сами, практически идентичны.

Заключение

Подготавливаясь к написанию статьи, пришлось прочитать немного смешной текст, где автор в жесткой форме пытался убедить в своей правоте и добавил такие слова: "Столько лет трейдеры выясняют равноценны ли тиковые объемы с реальными? В этой статье я расставлю все точки над i".

Мне показалось это высказывание очень забавным, тк в нашем распоряжении нет всей подноготной, а значит максимум что мы можем, это не утверждать, а предполагать.

В этой статье я рассказал, что тиковый объем на Форекс, можно использовать точно так же, как и торговый объем фьючерсов собираемый на бирже. По сути, действия трейдеров идентичны, если на рынке паника, то на фьючерсах это будет выражено в росте объема, а на рынке Форекс, в росте тикового индикатора, но нам то важен сам факт определения паники, а значит, что в первом, что во втором случае, мы сможем выявить точку для входа.

Тема статьи была: Как использовать тиковые объемы на Форекс. Надеюсь я ответил на этот вопрос. Тиковые объемы рынка Форекс, с небольшими поправками, можно использовать точно так же, как и фьючерсные объемы.

Надеюсь статья поможет в ваших трудах, особенно она должна подойти ребятам, которые по различным причинам не имеют возможности отслеживать фьючерсы. Удачи всем нам в торговле. До новых встреч.

Тиковый объем – количество средств в прошедшей рыночной сделке между двумя сторонами (продавцом и покупателем). Иначе выражаясь, это сумма «итого», набранная в рыночном торговом приказе трейдера, исполненном брокером.

История появления тиковых объемов

Товары, в последствии и финансовые активы, продавались на отведенных для этого специальных площадках – первых биржах, торги на которых были устроены по типу аукционов. Ведущим заявлялась некая стартовая цена, лот же актива (товара или сырья) был стандартизирован.

Тиком в этом случае считалась окончательная сделка, цена на которую фиксировалась как наибольшая. Тиковый объем сделки в этом случае получался равным цене сделки, так как актив имел фиксированный объем (так называемый лот).

С течением времени аукционный тип заключения сделок видоизменился по двум направлениям – цена менялась как в меньшую, так и в большую сторону, принцип стандартизации (разбивки) товара или актива на лоты (фиксированным объемом) остался.

Тиковый объем на первых торговых площадках – биржах

С появлением бирж цену инструментов стал определять (двигать) объем спроса в общем понимании, в частности – объем сделки или тика.

На смену аукционному типу пришли торговые приказы посредникам между биржей и клиентами, брокерам, в которых содержалась цена актива и количество. Если цена отличалась от рыночной, сделка становилась отложенной и формировала, в зависимости от направления (покупка/продажа), предложение или спрос. Брокер приводил приказ в действие, когда рыночная и цена приказа сравнивались по своим значениям.

Цена, умноженная на желаемое количество актива в сделке, в итоговом выражении составляла тиковый объем . Причем торговый приказ клиента исполняется всегда по «лучшей цене». Это значение цены, равное bid или ask в момент времени отдачи приказа, первое значения цены по краям спреда. Если посмотреть на котировки любого финансового актива, они всегда представляют собой две величины – «покупку» и «продажу» (спрос или предложение). Это и есть «лучшие цены» в текущий момент времени.

Механизмы формирования и отображения тиковых объемов на современных биржах

Определять тиковый объем следует только по факту совершения сделок, которые не привязаны ко времени и благодаря развитию инфраструктуры электронных торгов могут совершаться, минуя брокера в любой момент времени с любой точки Земного шара, торговые платформы и связь доступны почти во всех частях света.

Как формируется тиковый объем? Это может происходить двумя способами, первый описан выше.

Отложенный ордер при сравнении цен становится тиком, но объем тика может быть выше запланированного. Специфика торгового приказа такова, что он будет исполняться даже если цена «ухудшится». Существует короткий момент времени, потраченный на инициацию ордера (отправки брокером посредником приказа на биржу). Приказ брокер исполнит даже если изменится цена, соответственно объем тика станет другим.

Если ордер отправлен клиентом с приказом немедленной сделки (купить по рыночной, любой цене), объем тоже неизвестен заранее. Несмотря на известное количество и примерно понятную цену предложения или спроса, отложенные ордера , стоящие по краям спреда , могут не содержать достаточное количество инструмента. Тогда тик будет исполнен по разным ценам, что повлияет на итоговый объем.

Современные биржевые площадки, на которых производятся торги финансовыми инструментами, полностью прозрачны для всех клиентов, их деятельность находится под надзором и регулированием уполномоченных государственных органов и сопровождается общепринятой стандартной отчетностью.

Наблюдать за тиковым сделками, можно не только обладая специальными функциями в торговых терминалах (некоторые из них отображают «тиковые графики»). Достаточно настроиться на трансляцию биржей «Ленты всех сделок» или, так называемый, «футпринт». Все сделки, проходящие по бирже, транслируются непрерывным потоком со скоростью, ограниченной только возможностями интернет-соединения пользователя. В ленте можно увидеть время, цену и объем тика, а также количество приобретенного актива каждым единичным клиентом.

Визуализация ленты всех сделок доступна в торговых программах, таких как Volfix, ATLAS, ClusterDelta, MarketDelta.

Анализ и тактика работы по тиковым объемам

Тиковые объемы являются косвенным показателем интереса к активу со стороны крупных игроков, предпочитающих производить сделки относительно малыми лотами, не выказывая своего интереса. Если намерения институциональных инвесторов станут известны, спекулянты станут играть «в одну сторону» с ними, что приведет к росту (или падению) цен, принеся убытки из-за ухудшения цены при ликвидации позиций крупным игроком или увеличится общая стоимость приобретения актива при покупке.

Аномально крупные тиковые объемы единичных сделок говорят, что кто-то из крупных клиентов совершает сделки в открытую. Это может подсказать о скором событии, негативном или позитивном, для данного инструмента или рынков в целом. Не обязательно, что влияние будет долгосрочным или среднесрочным, но достаточным для возникновения внутридневного тренда .

Определив направление (покупка, продажа), спекулянты открывают сделки в аналогичном порядке, придерживаясь цен входа крупного игрока.

Торговля в направлении интереса крупных игроков – мечта любого трейдера. Технические методы обработки тиковых объемов помогают видеть отсутствие или наличие внимания рынка к данному активу. На этом принципе и строятся проверенные торговые стратегии, максимально приближенные к реальному рыночному движению.

То что, мы сегодня считаем тиковым объемом Форекс, представляет собой количество ценовых тиков за единицу времени, где собственно тик – факт изменения цены актива на один базовый пункт. Тик работает как статистический счетчик колебаний и с суммой денег в сделках никак не связан.

Но даже при том, что на Форекс нет «реальных» объемов (о них можно почитать здесь ) общие методы анализа VSA () можно использовать и для тиковых объемов. В любом случае, резкий тиковый бросок означает или появление на рынке крупного игрока, или резкий вход консолидированного рыночного объема в определенном направлении, то есть стоит ждать сильного ценового движения.

Среднерочная проверенная торговая стратегия с анализом тиковых объемов по методике TDI+MACD

Торгуем: любые трендовые валютные пары (обычно 2) со стабильной волатильностью (нормальный результат дают EUR/USD, USD/JPY, AUD/USD, GBP/USD – не рекомендуется).

Таймфрейм: для входа – Н1, для удержания позиции – Н4.

Набор индикаторов довольно пестрый, но сигналы довольно наглядные. Покажем установки по умолчанию:

Экспоненциальные скользящие средние работают как трендовые индикаторы. Индикатор тикового объема Better Volume применяется в качестве объемного фильтра. Для входа в сделку «сигнализаторы» TDI должны быть одного цвета. Свеча, под которой все столбцы одного цвета, считается сигнальной.

Экспоненциальные скользящие средние работают как трендовые индикаторы. Индикатор тикового объема Better Volume применяется в качестве объемного фильтра. Для входа в сделку «сигнализаторы» TDI должны быть одного цвета. Свеча, под которой все столбцы одного цвета, считается сигнальной.

Важно: Если на индикаторах TDI наблюдаются столбцы разного цвета, то надежность сигнала падает.

Покупка:

- цена должна быть выше EMA(60) и двигаться к EMA(200);

- гистограмма MACD должна быть выше FastEMA и окрашена в зеленый цвет;

- «Сигнализаторы» TDI должны быть зеленого цвета;

- индикатор Better Volume должен быть выше своего мувинга на сигнальной свече.

Продажа:

- цена ниже EMA(60) и движется к EMA(200);

- гистограмма MACD движется ниже FastEMA и окрашена в красный цвет;

- столбцы «сигнализаторов» TDI красного цвета;

- BetterVolume выше своего мувинга на сигнальной свече.

Важно: так как стратегия среднесрочная, то стопы – обязательны!

Стопы ставим или выше/ниже скользящей средней на расстоянии минимум 10-15 пунктов, или за ближней точкой коррекции, или за сигнальной свечей без учета роста объемов. Можно тралить вдоль линии средней. Профит – в зависимости от ваших целей по прибыли, но не менее среднедневного диапазона торгуемого актива.

Данная торговая тактика хорошо фильтруем среднесрочный тренд и позволяет открывать в неделю примерно 3-4 сделки продолжительностью от 2 до 4 дней (в среднем). При разумном манименеджменте (до 3% на сделку) дает стабильную прибыль около 10% в месяц.

Проверенная торговая стратегия на базе VSA – тиковая система SynthVol

Торгуем: любую валютную пару со стабильной волатильностью, а также все мало политизированные инструменты (фьючерсы, индексы).

В стандартном шаблоне много индикаторов, но некоторые их них несут только информационную нагрузку и могут быть отключены без потери эффективности.

Базовый разворотный уровень строится автоматически как уровень цены Лондон+НачалоАмерики прошлого дня, на котором было сосредоточено не менее 75% торгового объема (и выше). Уровни азиатских пар лучше привязывать к открытию Японской сессии (вход самых больших объемов).

Базовый разворотный уровень строится автоматически как уровень цены Лондон+НачалоАмерики прошлого дня, на котором было сосредоточено не менее 75% торгового объема (и выше). Уровни азиатских пар лучше привязывать к открытию Японской сессии (вход самых больших объемов).

Торговыми сигналами считается пробой индикатором MFI(10) границ ключевых зон 25-75 (и разворот после этих уровней), который подтверждается появлением цветного тика на индикаторе SonicR PVA Vol.

Продажа:

Разворот сверху вниз линии MFI(10) из зоны 75-100 или от средней линии вниз в комплекте с красным тиком на SonicR PVA Vol.

Важно: Чем больше амплитуда тика – тем сильнее сигнал. Если цвет тика на индикаторе MFI(10) не соответствует направлению сделки – надежность такого сигнала резко падает.

Покупка:

Разворот снизу вверх линии MFI(10) из зоны 0-25 или от средней линии вверх в комплекте с зеленым тиком на SonicR PVA Vol.

Стоп рекомендуется на уровне 30-35% от ADR(10), Тейк-профит - 50% от ADR(10).

Стоп рекомендуется на уровне 30-35% от ADR(10), Тейк-профит - 50% от ADR(10).

Система SynthVol воспринимается как проверенная торговая стратегия только на стабильном рынке, поэтому обязательно обращаем внимание на важные новости способные развернуть рынок. Перед, после и во время новостей не входим, открытые сделки контролируем.

Торговля без стопов на периоде выше М15 – противопоказана. Риск держим не более 2-3% на сделку. Для более точного расчета лота в состав системы входит индикатор LotSizeCalculator.

Суть системы – торговля ведется только с ценовыми уровнями, подтвержденными реальным объемом, и вход вместе с крупными сделками. Такие проверенные торговые стратегии обычно позиционируются как многофункциональные (периоды от М5 до Н4) и стабильно работают как на тренде, так и в широком флете. Издержки анализа тиковых объемов – действительно надежных точек входа система дает довольно мало, а на мелких периодах появляется много «ложных» сигналов.

Асимметрия «Быки-Медведи»

Еще один представитель проверенных торговых систем на тиковых объемах строится на оценке рыночной асимметрии, то есть смещение рыночной цены от некоторого «центрального» момента. Чем меньше такое отклонение, тем стабильнее рынок (флет), а торговый интерес для трейдера представляют именно аномальные значения. Их появление означает некоторое сильное воздействие, вызывающее ценовую реакцию и задача индикатора асимметрии SkewnessEViews с помощью статистической оценки дать об этом предварительный сигнал. Процесс торгов на самом деле представляет собой постоянный поиcк баланса между «быками» и «медведями», поэтому для точек наибольшего отклонения используем соответствующий индикатор BearBullBalance.

В индикаторе асимметрии нас будет интересовать только отклонение от центральной линии, желательно – выход линии за границы критических зон, направление линии значения не имеет. При этом цвет гистограммы индикатора BearBullBalance должен совпадать с направлением возможной сделки (кто доминирует, туда и торгуем). Если в течении одного дня на рынке доминируют быки – гистограмма BearBullBalance голубого цвета, если медведи – красного. Если цвет гистограммы серый, то сделку не открываем – ждем, пока рынок определится.

Стопы – за ближайшим локальным экстремумом, тейк-профит – по условиям манименджмента или закрываем при появлении сигнала разворота.

Проверенные торговые стратегии, построенные на фундаментальных рыночных принципах, могут с одинаковым успехом применяться на любом активе, особенно в качестве дополнительной системы контроля при удержании уже открытых сделок.

И в качестве заключения …

В любом случае понимание динамики тиковых объемов поможет лучше «видеть» текущее состояние рынка и правильность своих торговых решений.

Для начала определимся, что такое тик. Тиком называют единичное изменение цены . А тиковый объём, соответственно, показывает количество этих изменений цены в единицу времени. За единицу времени в данном случае принимается текущего графика цены (под которым отображается тиковый объём).

То есть, как видите, тиковый объём это совсем не то, что традиционно принято называть объемом торгов, например на фондовой бирже. Если на фондовой бирже объём выражается в количестве купленных/проданных в единицу времени, то на таком рынке как Форекс (в силу отсутствия такой системы учета сделок, как на бирже) объём выражается в количестве тиков в единицу времени.

Тиковый объём никак не связан с объёмом сделок, а представляет собой простой подсчёт минимальных изменений цены. То есть, косвенным образом он всё же связан с объёмами сделок (ведь именно они в конечном итоге заставляют цену двигаться в том или ином направлении), но прямой зависимости здесь нет.

Несмотря на это тиковый объём все же является весьма полезным индикатором, так как показывает возрастание или наоборот уменьшение не только активности игроков, но и “нервозности” рынка в целом. Ведь сильные ценовые движения, далеко не всегда связаны с реальными объёмами сделок.

Тиковые объёмы в МТ4

Для того, чтобы отобразить на графике значения тиковых объёмов, необходимо перейти по пунктам меню “Вставка” – “Индикаторы” – “Объёмы” – “Volumes” . На рисунке показан выбор этого индикатора в терминале МТ4.

Как видно из рисунка, объёмы здесь отображаются в нижней части графика, в виде гистограммы состоящей из столбцов зелёного и красного цвета. Зелёные столбцы появляются тогда когда следующее значение тикового объёма выше предыдущего, а красные – когда следующее значение ниже предыдущего.

Впрочем, при желании вы можете изменить эти цвета в меню настроек индикатора. Для этого достаточно выбрать вкладку «Цвета» :

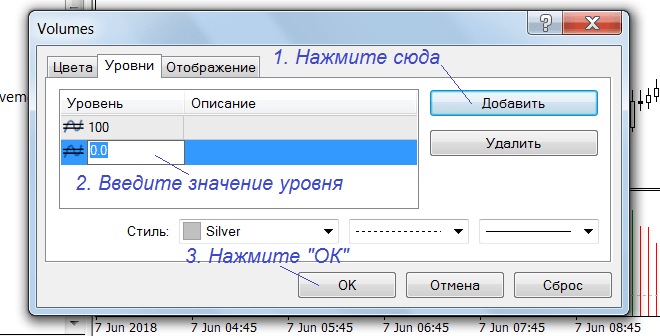

Кроме этого существует возможность задания определённых уровней на гистограмме объёмов. Выберите вкладку «Уровни» :

Для чего это может быть нужно? Ну, например, для отслеживания изменения волатильности рынка. Дело в том, что в силу своей специфики, тиковые объёмы можно рассматривать как некоторую меру волатильности рынка (ведь они как раз и отображают количество изменений цены).

При желании можно настроить индикатор таким образом, чтобы он отображался лишь на определённых таймфреймах графиков. Для этого выберите вкладку «Отображение» :

В качестве параметра по умолчанию задан показ индикатора на всех периодах графика. Если вы хотите видеть индикатор только на каких то конкретных периодах, то просто проставьте галочки в соответствующих чекбоксах.

Объем - это показатель того, какая часть данного финансового актива была продана за определенный период времени. Это очень мощный инструмент, но его часто упускают из виду, поскольку он определяется самым простым индикатором. Информацию о нем можно найти где угодно, но мало кто из трейдеров или инвесторов знает, как ее использовать, чтобы увеличить свою прибыль и свести к минимуму риск на «Форексе». покупателей и продавцов может помочь в этом без особых усилий со стороны трейдера.

Для каждого покупателя должен найтись участник рынка, который может продать ему акции, а для продавца - соответственно, покупатель, чтобы они могли совершить сделку. Противостояние между продавцами и покупателями за лучшую цену во всех разных временных рамках создает движение, из которого вытекают фундаментальные и технические долгосрочные факторы. Использование объема для анализа запасов (или любого финансового актива) может способствовать увеличению прибыли, а также снижению риска.

При анализе объема существуют определенные рекомендации, которые вы можете использовать для определения силы или слабости движения. Большинство трейдеров склонны присоединяться к сильным тенденциям и не принимать участия в сделках, в которых движение выражено слабо. Однако эти рекомендации работают не во всех ситуациях, но могут оказать помощь в принятии торговых решений. Помочь в этом может любой индикатор объема сделок «Форекса».

Рыночные интересы и объем

Рост рынка со временем должен увеличиваться. Покупатели требуют увеличения количества предложений и спроса, чтобы цены стали выгоднее. и уменьшение объема показывают отсутствие интереса, и это предупреждение о возможном развороте. Суть этого явления заключается в том, что падение цены (или повышение) на небольшом объеме не является сильным сигналом. Уменьшение стоимости (или рост) на большом объеме служит более существенным сигналом о том, что ситуация существенным образом изменилась.

Движение и объем на рынке

На растущем или падающем рынке вы можете видеть соответствующие тенденции. Это, как правило, резкие движения в цене в сочетании с резким увеличением объема, сигнализирующим о возможном конце тренда. Участники, ожидавшие изменений, и теперь опасаются понести потери, начнут массово совершать сделки, и тем самым количество покупателей резко увеличится. Падение же цен в конечном итоге вытесняет большое количество трейдеров с рынка, что приводит к волатильности и увеличению объема. Можно заметить уменьшение объема после его подъема в этих ситуациях, а его дальнейшие изменения в течение следующих дней, недель и месяцев могут быть проанализированы с использованием различных графиков и индикаторов объема торговли «Форекса». Как же это работает?

Бычий тренд

Использование индикаторов объема на «Форексе» может быть очень полезным для определения бычьих трендов. Например, представьте, что объем увеличивается при снижении цены, а затем она движется выше, после чего возвращается назад. Если стоимость при движении назад остается выше, чем значение предыдущего минимума, а объем при втором снижении уменьшается, то это обычно определяется как бычий тренд.

Изменение объема и цены

После того как длинная цена движется выше или ниже, если она начинает колебаться при небольшом движении и большом объеме, это часто указывает на разворот. Такое изменение способен зафиксировать любой индикатор объема на «Форексе».

Объем и прорывы против ложных прорывов

При первоначальном прорыве от диапазона увеличение объема указывает на быстрое движение. Небольшое его изменение или уменьшение указывает на отсутствие спроса и большую вероятность ложного прорыва.

Индикаторы объема на «Форексе»

Индикаторы объема можно представить как математические формулы, визуально представленные на наиболее часто используемых графических платформах. Каждый из них использует несколько другую формулу, поэтому трейдеры должны применять такой, который наиболее всего подходит для их персонального рыночного подхода. Индикаторы не требуются в обязательном порядке, но они могут помочь в процессе принятия решений. Сегодня применяется множество этих инструментов, поэтому выбор должен быть сделан после тщательного изучения.

VSA-Coloured Volume

Индикаторы объема на «Форексе» VSA отличаются от других инструментов тем, что помимо стандартной гистограммы применяют и Причем настройки включают в себя несколько различных временных периодов.

Благодаря таким составляющим инструмент способен оказывать помощь в определении рыночных настроений и изменений цен.

On-Balance Volume (OBV)

OBV - простой, но эффективный индикатор объема на «Форексе». Начиная с произвольного числа, объем добавляется и вычитается в зависимости от продвижения рынка. Это отображает общую сумму и показывает, какие акции накапливаются со временем. Он также может показывать когда цена возрастает, но объем увеличивается медленнее или даже начинает падать).

Chaikin Money Flow

В основе этого индикатора лежит следующий принцип. Рост цен должен сопровождаться ростом объема, поэтому формула расчета фокусируется на увеличении объема. Когда цены достигают верхней или нижней границы их дневного диапазона, производится расчет значения для соответствующей силы. Когда закрытие находится в верхней части диапазона и при этом объем расширяется, его значения будут высокими. Когда оно располагается в нижней его части, значения будут отрицательными.

Этот индикатор может быть использован в качестве краткосрочного инструмента, поскольку его показатели постоянно колеблются. Наиболее часто он используется для наблюдения за расхождением.

Klinger Volume Oscillator

Этот инструмент работает на основе того, что флуктуация выше и ниже нулевой линии может использоваться для помощи другим торговым сигналам. Осциллятор объема Klinger суммирует объемы накопления (покупки) и распределения (продажи) за данный период времени. Например, он может отобразить отрицательное число, которое вычисляется в разгар общего восходящего тренда, и за которым следует повышение выше триггера или нулевой линии. Индикатор объема будет оставаться положительным во всем ценовом тренде, но падение ниже уровня триггера сразу отобразит кратковременный разворот.

The Bottom Line Volume

Чрезвычайно полезный инструмент, поскольку существует много способов его использовать. Имеются основные рекомендации, которые можно применить для оценки силы или слабости рынка, а также для проверки того, подтверждает ли объем движение цены или сигнализирует об отмене. Некоторые специалисты заявляют о том, что это лучший индикатор объема «Форекса».

Better Volume

По сравнению с вышеперечисленными, данный инструмент является улучшенным, так как работает он на основе тикового объема. Сразу после запуска индикатор производит оценку текущего объема, а также спреда свечи, при помощи сравнения их с предыдущими показателями. Результаты отображаются в виде сигналов, показывающих величину спреда и объема. Красные линии при этом указывают на большой объем. Как правило, он появляется в начале и конце растущих трендов либо при коррекции опускающегося тренда.

Белые линии указывают на большой объем, характерный для медвежьего тренда (его начала и конца), а также иногда возникает при коррекции восходящего направления.

Желтые линии сигнализируют о малом объеме, а зеленые - о большом объеме при низком спреде.

Заключительное слово

Индикаторы могут использоваться для того, чтобы помочь трейдеру в процессе принятия решений. Короче говоря, объем - это не точный инструмент ввода и выхода, но с помощью индикаторов входные и выходные сигналы могут быть зафиксированы путем просмотра ценового действия.

Тем не менее цена может внезапно стабилизироваться, и поэтому индикаторы объема торговли "Форекса", как правило, не должны использоваться изолированно. Большинство из них дают более точные показания, когда они используются совместно с другими сигналами.