Начиная с нынешнего года, Федеральная налоговая служба начала дополнительно заниматься администрированием страховых взносов граждан. Согласно этому нововведению в НК появилась дополнительная глава, и изменился порядок заполнения обязательных документов.

Кроме этого, «налоговикам» теперь необходимо предоставлять и социальные взносы. Официально новая форма называется расчет по страховым взносам 2017. Как заполнять новый бланк, пока что особенно никто не знает. Однако бухгалтеры уже переименовали данную бумагу и назвали ее единым расчетом. Это объясняется тем, что начиная с этого года в описываемом документе будет указываться подробная информация по действующим страховым взносам, а также по платежам по профзаболеваниям или несчастным производственным случаям.

Также сокращенно данную бумагу можно именовать просто РСВ. Ожидалось, что в данную форму будет включен также и «травматизм», однако эта статья пока что в ней отсутствует.

Прежде, чем уточнить, как правильно заполнить расчет по страховым взносам, стоит определиться с временными рамками, так как любой официальный документ должен быть предоставлен в НФС до определенной даты.

Особенности сдачи

РСВ за 2017 год, в соответствии с новым законодательством, обязаны заполнять и предоставлять в органы работодатели. Ими могут являться не только юридические лица, но и владельцы ИП, а также любые предприниматели, привлекающие на работу третьих лиц и осуществляющих в их пользы выплаты денежных средств.

После того, как заполнен расчет по страховым взносам 2017 года, нужно удостовериться, что все данные, вписанные в документ, корректны и правдивы. После этого бумагу необходимо передать в НФС до последнего числа месяца, который следует за отчетным периодом. Например, если нужно сдать отчетность за 3 квартал текущего года, то сделать это было необходимо еще до 30 октября.

Если говорить о прочих особенностях РСВ, то стоит обратить внимание на то, что в тех фирмах, где трудится более 25 человек, отчетность предоставляется в электронном виде. Это удобно, так как в этом случае не придется заполнять огромное количество листов вручную.

Если же на предприятии зарегистрировано менее 25 сотрудников, то заполнение РСВ допускается в бумажном виде.

Если говорить о методе доставки документации, то отчетность сдается по стандартной схеме, также как и любая другая форма или декларация. Принести бумаги можно лично или воспользоваться услугами почтового отделения, отправив отчетность заказной корреспонденцией.

Отчетный период

Если говорить о более точных сроках, то за первый квартал текущего года документы должны были быть заполнены еще до конца мая. Если сдается результат по полугодию, то опять же все сроки уже прошли. Эту отчетность нужно было сдать в июле.

Отчетность обособленных подразделений

Говоря о том, как заполнять расчет по страховым взносам в 2017 году, стоит обратить внимание на деятельность страхователей, владеющих отдельными подразделениями. В этом случае речь идет о владельцах предприятий, которые самостоятельно осуществляют выплаты работающему персоналу. В этом случае, каждое отдельное подразделение должно направлять в налоговые органы отчетность (по месту регистрации).

Помимо всего прочего, владелец такой организации обязан заблаговременно предупредить НФС о своих полномочиях и предоставить перечень всех отделений своей фирмы. Также руководитель должен направить документ, в котором будут указаны помесячные начисления заработной платы.

Эта обязанность появилась, начиная с первого числа текущего года.

Бланк расчета по страховым взносам

РСВ состоит из 25 листов (включая приложения). Если говорить об основных пунктах, то в первую очередь стоит обратить внимание на разделы 1, 2 и 3. Они заполняются в соответствующем размере, исходя из типа страхователя и вида его деятельности.

Если в качестве заявителя выступает юридическое лицо или ИП (за исключением крестьянских хозяйств), то обязательно заполняется титульный лист, раздел 1 (включая подразделы и приложения) и раздел 3.

Если страхователь оформлял выплаты сотрудникам в связи с социальным страхованием при временной нетрудоспособности или беременности, то в этом случае обязательно заполняются приложения 3 и 4 к разделу 1.

Как заполнить расчет по страховым взносам: образец и нюансы заполнения

В первую очередь стоит внимательно изучить документ, пример которого представлен ниже. У предпринимателей, давно занимающихся подачей документов строго отчетности, не должно возникать серьезных вопросов, по заполнению формы. Однако даже «бывалые» специалисты иногда забывают очень важные нюансы. Например, страницы можно нумеровать только сквозным методом. Если документ заполняется не от руки, а на компьютере, то допускается использование исключительно шрифта Courier New (размер 16-18).

Многие привыкли в работе округлять показатели суммарных значений. Если речь идет о том, как заполнить расчет по страховым взносам, то в этом случае лучше не рисковать и вписать не только рубли, но и копейки. Если необходимые показатели за отчетный период не зафиксированы, то необходимо поставить прочерк или нули (для отсутствующих стоимостных показателей).

Как и в любом другом бланке, который в дальнейшем передается в налоговый орган строго запрещено вносить правки или зачеркивать неправильно вписанные значения.

Пример заполненного бланка

Хоть документ и отличается габаритами, основные пункты понятны большинству страхователей. Однако есть поля, которые вызывают вопросы даже у опытных предпринимателей. Поэтому стоит рассмотреть подробнее, как заполнить расчет по страховым взносам на примере.

Допустим, страхователь организации, начавшей свою предпринимательскую деятельность в третьем квартале текущего года, хочет заполнить документ. При этом в организации официально трудятся всего два человека, один из которых является владельцем компании. Это означает, что его не вносится в стандартную базу обложений с учетом социального страхования в ситуации нетрудоспособности. В этом случае, больше всего вопросов может возникнуть по заполнению титульного листа и разделов 1 и 2. Рассмотрим подробнее.

Титульный лист

Тут необходимо вписать полное наименование зарегистрированной организации, а также персональные данные ее владельца. Кроме этого вписывается ИНН и КПП предприятия. Также необходимо заполнить код отчетного периода. Если речь идет о третьем квартале, то необходимо вписать «33».

Кроме этого на титульном листе должны присутствовать данные о самом налоговом органе, в который будут направлены бумаги.

Ниже вписывается контактный телефон организации, ОКВЭД2 и объем документа (в страницах). Также нужно обязательно указать, кто заполнил и передал документ: сам плательщик или его официальный представитель. В первом случае вписываем код «1», во втором - «2».

В нижней части титульного листа ставится дата заполнения документа и подпись уполномоченного лица.

Как заполнить раздел 1 расчета страховых взносов

В этой части содержатся основные данные плательщика. Тут необходимо вписать правильный КБК, причем эти данные должны отличаться в зависимости от типа взноса. Суммы необходимо считать за каждый месяц отдельно. При этом также будет разделение на социальное, пенсионное и медицинское страхование. Если предполагается какой-либо дополнительный тип страхового взноса, то он также указывается отдельным пунктом.

Также, говоря о том, как заполнить расчет по страховым взносам, многие сталкиваются с тем, что полностью разместить раздел 1 на одном листе практически невозможно, особенно если речь идет о крупной организации, предполагающей внесение множества платежей. Поэтому информация разбивается на несколько частей, каждая их которых должна быть подписана заявителем. Также не стоит забывать ставить внизу листов даты.

Кроме этого, у многих возникают трудности с тем, как заполняется приложение 1. В нем необходимо отдельно вписать начисления взносов по медицинскому и пенсионному страхованию. При этом указывается число сотрудников для каждого отдельного месяца.

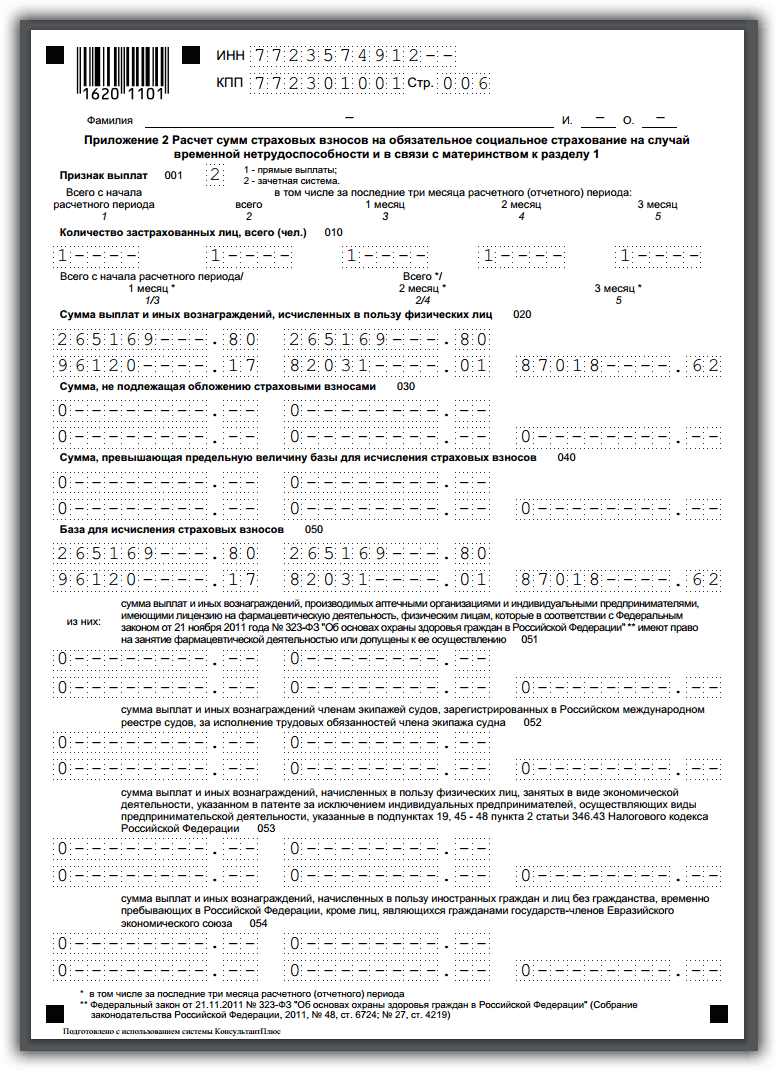

Приложение 2 расчета по страховым взносам заполняем аналогичным образом. При этом не должно возникнуть трудностей.

Далее стоит рассмотреть приложение 2, в котором речь идет о страховых взносах в связи с беременностью или временной нетрудоспособностью работника. Тут указываются исчисления за отчетный период. При этом нужно уточнить тип оплаты, она может быть зачетной или прямой.

Заполняем раздел 3

В этих полях указываются персональные данные отдельного сотрудника (ФИО, дата рождения, данные СНИЛС и ИНН), получившего за отчетный период те или иные выплаты или вознаграждения, которые также облагаются налогами. При этом для каждого работника нужно заполнить отдельный лист и присвоить ему номер. Также необходимо вписать дату и поставить подпись.

Это основная информация, которую необходимо знать, чтобы разобраться, как заполнить раздел 3 расчета страховых взносов. Остальные пункты не должны вызывать вопросов.

Ошибки и штрафы

Перед тем, как заполнить расчет страховых взносов за полугодие или год, стоит учесть карательные меры, предусмотренные за несоблюдение всех этапов процедуры. Если сведения были предоставлены в налоговую службу несвоевременно, то в этом случае предусмотрен штраф в размере 200 рублей за непредоставленную форму. Однако не стоит радоваться раньше времени, на этом санкции не заканчиваются.

Если страхователь не предоставил годичный отчет, то придется раскошелиться за каждый месяц опоздания. В этом случае переплата будет составлять 5% от всех страховых взносов. Однако и это не предел. В Налоговом Кодексе также предусмотрен максимальный размер штрафа в размере 30% от страховых взносов. При этом штраф не может быть менее 1 тыс. рублей. Но, это то, что касается финансов. Страшно еще и то, что операции по расчетным счетам владельца организации могут быть заморожены на неопределенный срок.

Уточненный расчет

Если страхователь допустил ошибку или внес исправление в документ, то это может смутить сотрудника налоговой службы. В этом случае, как правило, требуется предоставить уточненный расчет. Согласно этому документу плетельщик должен повторно заполнить документы, но только в этом случае нужно вписать только те пункты, в которых были допущены помарки.

Если ошибки будут признаны серьезными, то в этом случае документы «бракуются». Это значит, что для налогового органа все будет выглядеть так, как будто страхователь и вовсе не предоставил необходимых документов. Однако, как правило, при выявлении ошибок, заявителю предоставляются 5 дней дополнительно. За это время он должен внести ясность и предоставить дополнительные документы, если таковые требуются. Если владелец организации или его доверенное лицо не укладывается в срок, то это может повлечь за собой дополнительные проблемы и штрафы. Поэтому лучше все делать своевременно и не предоставлять только реальные данные.

На расчет по взносам, который компании сдают в ИФНС с 2107 года, распространяются правила корректировки налоговых деклараций. Если из-за ошибки страхователь занизил сумму взносов, то надо подать корректирующий расчет (п. 1, 7 ст. 81 НК РФ). Если из-за ошибки взносы завышены или неточность на них никак не повлияла, корректировку подавать необязательно. То есть компания сама вправе решать, подавать ее или нет.

Корректировка расчета по страховым взносам за 3 квартал 2017 года: в каких случаях надо сдать

Есть ошибки, которые не влияют на сумму взносов, но которые все же надо уточнить. Это неточности в персональных данных сотрудников (см. таблицу).

Корректировка расчета по страховым взносам за 3 квартал 2017 года: когда надо подать

Например, организация забыла отразить в отчете сотрудника. А значит, в отчет не попала его зарплата и сумма взносов с нее. Из-за этого компания занизила взносы. Кроме того, страхователь не отразил персональные данные на сотрудника. Следовательно, надо подать корректировку.

Пример другой ошибки – компания забыла включить в численность застрахованных лиц в подразделе 1.1 и 1.2 сотрудницу в декрете. На сумме взносов такая ошибка никак не отразится. Ее достаточно пояснить, если инспекторы потребуют.

Рассмотрим на примере, как подготовить корректировку РСВ.

Корректирующий расчет по страховым взносам заполняют почти так же, как и другие уточненные декларации. Особенностей не так много. Главное отличие корректировки РСВ за 3 квартал 2017 от первичного расчета – заполнение поля «Номер корректировки» на титульном листе.

Если допущена ошибка в разделе 1 или 2, на титульном листе надо поставить номер корректировки по порядку. Если это первое исправление отчетности — «001», если второе — «002» и т.д.

Пример корректировки расчета по страховым взносам за 3 квартал 2017 года

Далее надо верно заполнить все разделы, что и в первоначальном расчете. Исключение у раздела 3 — заполнить его надо только на тех сотрудников, по которым есть изменения или дополнения (п. 1.2 Порядка, утв. приказом ФНС России от 10.10.2016 № ММВ-7-11/).

Компании отражают в отчете пособия, которые они выплатили в прошлом году, а возместили в этом. Из порядка заполнения это четко не следует, но в ФНС считают, что в отчете надо отражать только пособия этого года. Если компания отразила прошлогоднее пособие в расчете, надо подать корректировку.

Обычно встречается два типа ошибок в разделе 3, из-за которых надо подать корректирующий расчет по взносам: компания забыла показать сотрудника, или ошиблась в персональных данных.

Забытый сотрудник . Многие организации не заполняли раздел 3 на сотрудников, которые не получали выплат вовсе или работодатель выплачивал необлагаемые пособия: работников в отпуске за свой счет, декретниц и т.д. Но раз с физлицами действует трудовой или гражданско-правовой договор (независимо от выплаты дохода), то они являются застрахованными. А значит, их надо отразить в разделе 3.

Кроме того, налоговики не принимали отчет из-за некорректных СНИЛС. Чтобы сдать расчет, главбухи исключали проблемных работников из отчетности. Сейчас отчет стоит уточнить.

Чтобы добавить сотрудников в расчет, заполните раздел 3 только на новеньких. Номер корректировки в разделе 3 – «0-». Ведь вы в первый раз сдаете сведения об этих сотрудников. В разделе 1 запишите общие суммы взносов с учетом начислений новеньким.

Неверные персональные данные . Безопаснее исправить данные о сотруднике, если компания в них ошиблась. Налоговики передадут данные из раздела 3 пенсионному фонду. Если какая-то информация будет некорректна, ПФР может неверно отразить данные на лицевых карточках физических лиц.

Если в расчете надо уточнить персональные данные застрахованного лица, раздел 3 нужно заполнить два раза (письмо ФНС от 28.06.2017 № БС-4-11/1).

Показатели раздела 3 расчета заполняют в соответствии с порядком заполнения расчета (утв. приказом ФНС от 10.10.2016 № ММВ-7-11/).

- В подразделе 3.1 указывают персональные данные, отраженные в первоначальном расчете, при этом в строках 190-300 подраздела 3.2 раздела 3 расчета в суммовых показателях ставят «0», а в остальных знакоместах соответствующего поля — прочерк (письмо ФНС от 18.07.2017 № БС-4-11/). Таким образом, первоначальные некорректные данные обнуляются.

- В подразделы 3.1 и 3.2 вносят правильные уточненные данные.

Раздел 3 заполните только на сотрудников, по которым исправляете данные. Номер корректировки — 1. То есть такой же, как и на титульном листе. Раздел 1 заполните так же, как и первоначально.

Чтобы у инспекторов не возникло вопросов, почему в корректировке не поменялись сумма взносов, приложите пояснения в свободной форме.

Уточненный расчет по страховым взносам за 3 квартал 2017 года: что исправить

В сентябре сотрудник ездил в командировку. В расчете за 3 квартал 2017 года не отражены суточные в пределах норм. Взносы не занижены, потому что выплаты сверх лимита показаны в отчете.

Надо включить суточные в пределах норм в строки 030 и 040 приложения 1 к разделу 1 расчета. Так же следует заполнить все остальные разделы, которые были в исходном отчете.

Раздел 3 нужно заполнить только на сотрудника с ошибкой.

В строке 040 раздела 3 уточненки надо записать номер, как в первичном расчете, — по порядку или запись из табеля.

На титульном листе следует поставить номер корректировки — 001, 002 и т. д. в зависимости от того, в какой раз сдаете уточненку. В отчете надо указать верный код тарифа — 01, а остальные сведения переписать из исходного расчета.

Компании не нужно было подавать отчет с кодом 01 и обнулять сведения, чтобы исправить ошибку. Программа проводит сверку суммы взносов в разделе 1 и суммы взносов по всем разделам 3 только первичного отчета. Вероятно, компания сдала отчет с нулями как первичный и не заполнила раздел 3.

Сведения в разделах 3 можно не заполнять.

Недостоверные сведения на сотрудника — причина сдать корректировку за 3 квартал 2017 года.

Надо заполнить два новых раздела 3. В первом — продублировать сведения из подраздела 3.1, в котором были ошибки. То есть вновь заполнить ошибочный ИНН и другие данные сотрудника. В суммовых показателях подраздела 3.2 поставить нули, то есть в строках 210-250, 280-300.

В остальных показателях поставить прочерки или оставьте их пустыми, если оформили отчет на компьютере. По строке 010 запишите номер корректировки «1—«.

Во втором разделе 3 тоже поставить номер корректировки «1—«. В подразделе 3.1 заполнить персональные данные без ошибок, а в подразделе 3.2 отразить выплаты и взносы.

Нужно заполнить столько приложений 1, сколько кодов тарифов применяла компания в отчетном периоде. Отчетный период — 9 месяцев. С начала года — УСН (код 02), а с третьего квартала ЕНВД. Надо заполнить два приложения 1 к разделу 1 расчета.

В приложении 1 с кодом 02 надо заполнить заполните выплаты за первые 6 месяцев только в графах 1 строк 030 и 050. В приложении 1 с кодом 03 отразить выплаты с начала 3 квартала и за последние три месяца.

Если в разделе 3 на одного из сотрудников неверно указан номер корректировки — «1» вместо «0», но в расчете нет ошибок, из-за которых занижены взносы, уточненку можно сдать, но не обязательно.

Компания подает уточненку, если записала в отчете недостоверные персональные данные. Либо занизила страховые взносы. Так как ошибка не повлияла на взносы, то инспекторы могут выслать требование из-за данной ошибки, достаточно сдать пояснения.

Чтобы не допускать ошибок, проверяйте расчет заранее:

Контрольные соотношения для расчета

Сроки сдачи корректировки РСВ за 3 квартал 2017

Срок сдачи исправленных сведений зависит от от того, кто обнаружил ошибку.

1. Организация сама нашла ошибку . Кодекс не утверждает срок, в течение которого надо подать корректировочный расчет по взносам. Но затягивать с уточнением не стоит, ведь неправильность могут обнаружить и налоговики.

Исправьте ошибку как можно быстрее. Перед уточненкой заплатите недоимку по взносам и пени (п. 4 ст. 81 НК РФ). Так налоговики не оштрафуют вас на 20 процентов от суммы недоимки (п. 1 ст. 122 НК РФ).

2. Ошибку обнаружили инспекторы . Налоговики будут проверять расчет по взносам по контрольным соотношениям (письмо ФНС России от 13.03.2017 № БС-4-11/). Если они обнаружат расхождения, то потребуют пояснений или уточненки.

Среагировать надо быстро — налоговики дают всего пять рабочих дней. Если опоздаете, инспекторы оштрафуют компанию на 5000 руб. (п. 3 ст. 88, п. 1 ст. 129.1 НК РФ). Перед уточненкой также доплатите недоимку и пени — так получится избежать штрафа по статье 122 НК РФ.

Сервис позволяет:

- Подготовить отчет

- Сформировать файл

- Протестировать на ошибки

- Распечатать отчет

- Отправить через интернет!

Форма и порядок заполнения нового Расчета по страховым взносам (не путайте с РСВ-1) утверждена приказом ФНС России от 10.10.2016 № ММВ-7-11/551@ "Об утверждении формы расчета по страховым взносам, порядка его заполнения, а также формата представления расчета по страховым взносам в электронной форме".

Эта форма объединила показатели из 4-ФСС, РСВ-1, РСВ-2 и РВ-3. И, как сообщили представители ФНС в письме от 19.07.2016 № БС-4-11/12929@, она убрала лишние и дублирующие показатели из отчета по взносам.

Автоматическое и ручное заполнение данной формы реализовано во всех программах БухСофт, включающих блок Зарплата и Кадры , а также в сервисе Бухсофт Онлайн .

Кто и куда предоставляет Расчет по страховым взносам

Расчет должны предоставлять в ФНС плательщики страховых взносов:

- лица, которые производят выплаты и иные вознаграждения физическим лицам. А именно, организации, их обособленные подразделения, ИП и другие физические лица, которые не являются предпринимателями;

- главы крестьянских (фермерских) хозяйств.

В какую налоговую инспекцию отправлять Расчет по взносам?

Организации сдают новую форму РСВ 2018 в ИФНС по месту своего нахождения. Их обособленные подразделения по месту нахождения этих подразделений. А физические лица (в том числе ИП) по месту своего жительства.

Как сдать Расчет по страховым взносам

- В электронной форме.

Это удобно и быстро. Поэтому это вправе сделать все. А те, у кого численность 25 человек и более сдают только по ТКС.

А нужно ли учитывать при подсчете численности тех лиц, которым выплачивается доход, не облагаемый взносами? Да, нужно. Освобождение для них в законе не прописано.

- На бумаге по старинке, лично принеся расчет в налоговую инспекцию или отправив его почтовым отправлением с описью вложения.

Такой способ подачи разрешен, если среднесписочная численность плательщика взносов составляет менее 25 человек. Распечатать расчет, в этом случае, лучше односторонней печатью, а скрепить скрепкой. Так как отчет, скрепленный степлером или распечатанный двусторонней печатью, могут не принять.

Примечание: За представление Расчета по страховым взносам на бумаге, если нужно было подавать в электронной виде, могут оштрафовать на 200 руб. (ст. 119.1 НК РФ в ред. Федерального закона от 03.07.2016 243-ФЗ).

Срок подачи Расчета по страховым взносам 2018

Инструкции по заполнению РСВ 2018 по новой форме

Все основные правила, которые нужно учесть при составлении отчета прописаны в «Порядке заполнения расчета по страховым взносам », утвержденном в приказе ФНС России от 10.10.2016 № ММВ-7-11/551@.

Скачать бланк Расчета по страховым взносам в ФНС 2018

Бланк новой формы Расчета по страховым взносам утвержден Приказом ФНС России от 10.10.2016 N ММВ-7-11/551@ (применяется начиная с представления расчета по страховым взносам за I квартал 2017 года).

Бланк расчета по страховым взносам РСВ за 2018 год

Скачать образец формы расчета в MS Excel >>

Куда и в каком случае подавать «уточненку» по страховым взносам 2018

Подавать новый Расчет по взносам нужно в ИФНС. При этом корректирующий отчет по страховым взносам будут принимать по форме, актуальной для того расчетного периода, по которому вносятся изменения.

Например, «уточненку» по страховым взносам за 1 квартал 2018 года подаем по форме Расчета по страховым взносам на 2018 год. А корректировку этих платежей за 9 месяцев 2016 года - по форме РСВ-1 (или 4 ФСС, РСВ-2, РВ-3 - в зависимости от вида взносов).

В каком случае обязательна Уточненка по взносам?

Как и по остальным отчетам в налоговую, обязанность подачи корректировочного Расчета по страховым взносам возникает, если: обнаружилась ошибка, которая влечет занижение суммы страховых взносов, которую нужно оплатить; в отчете не правильно заполнены персональные сведения; или выявлен факт не отражения или неполноты отражения сведений в расчете.

При этом «уточненку» по взносам лучше подать не дожидаясь уведомления из ИФНС об устранении ошибки в расчете или назначения проверки по взносам. Это убережет от лишних штрафов и пеней (ст. 81 НК РФ в ред. Федерального закона от 03.07.2016 №243-ФЗ).

Если в расчете выявлены другие ошибки или описки (например, завышена сумма взносов к уплате), то уточненный расчет плательщик взносов предоставить вправе, но не обязан. И штрафовать за такие ошибки не будут. Но при сверке расчетов и получении справки об отсутствии задолженности могут возникнуть проблемы.

Поскольку все взносы на страхование, кроме взносов по проф. заболеваниям, в 2019 году переходят под юрисдикцию ФНС, оплачивать их нужно будет именно в налоговые структуры. Но некоторые виды отчетности предпринимателям придется подавать по-прежнему в фонды. Поскольку оплаты будут совершаться в направлении налоговых органов, а межведомственный обмен информацией у нас не особо развит, налоговики для упрощения собственной работы предусмотрели новый вид отчетного документа, названном в 2019 году Единым расчетом по страховым взносам.

Стоит отметить, что приставка «единый» появилась от бухгалтеров, так как данный вид отчетности объединил все разновидности взносов с целью страхования.

Скачать форму бланка «единого» расчета по страховым взносам для заполнения в формате PDF можно по . В этом бланке по форме КНД 1151111 присутствуют абсолютно все разделы и возможные приложения.

Сдавать отчетный документ обязаны все лица, занимающиеся предпринимательством, а также организации, которые уплачивают страховые взносы.

Стоит помнить, что предприниматели, которые не имеют сотрудников, платят страховые взносы только за самих себя. Льготы на них начинают действовать при достижении осуществляемых выплат определенного размера. После чего взносы либо прекращают вносить, либо платят по пониженной ставке.

Если у предпринимателя есть сотрудники, то страховые взносы он обязан платить за них. Важным моментом является тот факт, что для оплаты взноса за себя и за своего сотрудника будут использоваться разные КБК.

Организации также выступают страхователями своих сотрудников. Они оплачивают взносы за них, исходя их заработной платы и других выплат, которые этот сотрудник получает на рабочем месте. Надо отметить, что выплаты за сотрудников ни предприниматель, ни организация не вправе высчитывать из заработной платы своих рабочих.

Если штат работников предпринимательского объекта превышает в количестве среднестатистической численности человек, то подавать отчетность требуется в электронном формате.

Как заполнить документ

Бланк Единого расчета по страховым взносам 2019 предлагает к заполнению три его раздела, а также титульный лист.

- Титульный лист стандартен. В нем содержатся общие данные об организации или ИП.

- В первом разделе будут находиться все расчетные процессы по тем взносам, которые осуществляет страхователь. Этот раздел самый объемный и потребует от заполняющего максимальных знаний принципов проведения расчета сумм по страховым взносам. Он посвящен «Сводным данным по обязательствам плательщика страховых взносов».

- Второй раздел предусмотрен для плательщиков взносов лицом, которое является главой хозяйства фермерского или крестьянского типа. Он не всегда и не всеми будет заполняться.

- В третьем разделе содержатся сведения относительно застрахованных лиц и выплат им. Это информация по каждому лицу отдельно, за которое будут вноситься страховые взносы.

Предпринимателю необходимо учитывать, что если показатель среднесписочной численности всех работников, которым за этот отчетный период сделаны выплаты, превышает количество в человек, то отчетность необходимо подать в электронном формате. Если эта численность меньше, то в бумажном. Кстати, отчетный документ можно принести в ФНС по месту регистрации самостоятельно или отправить с помощью почты.

Образец и пример заполнения Расчета по страховым взносам (КНД 1151111)

Пример заполнения в формате PDF вы можете скачать по либо увидеть на изображениях ниже.

Титульный лист

Раздел 1

Раздела 2 в нашем случае нет, так как организация не является фермерским хозяйством.

Раздел 3

Общие требования к заполнению единого расчета по страховым взносам

Подать отчетность за первый годовой квартал, то есть первый раз предоставить Единый расчет в налоговые органы необходимо до 30.04.2019 года .

Заполнять форму может сам предприниматель или назначенное им ответственное лицо. Заполняя, требуется соблюдать следующие требования:

- Для того чтобы заполнить форму, необходимо использовать чернила синего, фиолетового или черного цвета.

- Для того чтобы заполнить текстовое поле, необходимо использовать печатные заглавные буквы. У заполняющего также есть право составить и заполнить форму в компьютерном формате.

- Нумерация страниц применяется сквозная. Первой страницей считается титульный лист и нумеруется как 001. Пятая, к примеру, как 005, а тринадцатая — 013.

- Заполнение полей происходит слева направо.

- Денежные единицы отображаются с помощью рублей и копеек. Если не вносится показатель суммы, то ставится ноль, если любой другой показатель – прочерк.

- Не разрешены исправления корректором, печать с обеих сторон листа либо скрепление страниц, вследствие которого они могут испортиться. В этом форма Единого расчета по страховым взносам 2019 года имеет сходство с другими видами отчетной документации.

Смотрите также видео о новой формы отчетности:

Нарушения и ответственность

Не поданный вовремя отчет грозит штрафом в 200 рублей по каждой не поданной форме. Если не вовремя сдать годовой отчет, то сумма штрафа может составить целых 5% от суммы необходимых взносов. Есть уточняющие положения, что этот штраф не может превысить 30% от дохода, но не должен быть меньше, чем 1 тысяча рублей.

Налоговики могут признать отчет не представленным в том случае, если рассчитанная сумма взносов не будет соответствовать той сумме, которая образовывается при объединении страховых сумм по каждому отдельному лицу. В таком случае они уведомят предпринимателя о непринятии отчета к рассмотрению, а он, в свою очередь, обязуется в пятидневный срок подать правильную форму.

Если в процессе деятельности в уже сданном отчете нашлась ошибка, то необходимо как можно скорее подать в налоговые органы уточняющий документ.

30 января наступает последний день отчетного срока по РСВ за 2017 год. Практика показала, что его сдача не всегда проходит гладко. Разберемся с трудными местами этой формы и подскажем, как их обойти или исправить.

Основная информация по РСВ

Начиная с 2017 года администрирование страховых взносов перешло к ФНС. Федеральная налоговая служба своим приказом № ММВ-7-11/551 ввела в действие форму отчетности РСВ (КНД 115111) для страховых взносов со своими сроками, штрафами и ответственностью. Эта форма призвана заменить существовавшую ранее РСВ-1 (сведения о стаже передаются всё так-же в ПФР с формой ).

Расчет страховых взносов подается в налоговую инспекцию всеми страхователями, то есть организациями и предпринимателями, которые осуществляют выплаты физлицам. Расчетным периодом для заполнения РСВ признается календарный год. В следующей таблице приведены отчетные периоды по этому расчету, а также сроки его представления.

Таблица 1. Сроки подачи РСВ в 2018 году

Страхователи со средней численностью застрахованных лиц за прошлый год 25 человек и более обязаны отчитываться в электронной форме. Правило распространяется и на новые организации с указанным количеством работников. Если количество застрахованных лиц менее 25 человек, то страхователь может отчитываться как в электронном, так и в бумажном виде.

Правила заполнения расчета

Порядок заполнения формы утвержден приказом ФНС РФ от 10.10.2016 № ММВ-7-11/551@. В следующей таблице описано, какие разделы должны быть заполнены в тех или иных случаях.

В настоящее время на портале правовых актов размещен проект приказа ФНС об изменении РСВ. Судя по всему, за отчетные переводы 2018 года (1 квартал 2018 и далее) нужно будет подавать новую форму.

Но отчет за 2017 год подаем в прежней форме.

Таблица 2. Заполнение разделов РСВ

| Раздел | Когда заполняется | Примечания |

|---|---|---|

|

Всегда (письмо ФНС РФ от 12.04.2017 N БС-4-11/6940@) | |

| Приложение 3 к разделу 1 | При начислении и выплате социального пособия | Отражаются пособия, начисленные в отчетном периоде. Пособие, выплаченное за счет работодателя за первые 3 дня болезни, не показывается |

| Подразделы 1.3.1, 1.3.2 | При начислении взносов на ОПС по дополнительным тарифам | |

| Приложение 5 к разделу 1 | При применении пониженных тарифов | Организации сферы высоких технологий |

| Приложение 6 к разделу 1 | Субъекты на УСН | |

| Приложение 9 к разделу 1 | Если есть временно пребывающие работники-иностранцы |

Если в периоде не было начисления зарплаты, то подраздел 3.2 раздела 3 заполнять не нужно - так считают в ФНС (письмо ФНС РФ от 17.03.2017 № БС-4-11/4859).

Следует ли подавать расчет, если в отчетном периоде не производились выплаты физлицам ? В Минфине считают, что в этом случае нужно подавать форму с нулевыми показателями (письмо Минфина РФ от 24.03.2017 № 03-15-07/17273).

Некоторые нюансы заполнения РСВ

Отражение расходов, не облагаемых взносами

Нужно ли отражать в расчете расходы, которые не облагаются страховыми взносами? Ответ зависит от того, является ли выплата объектом по взносам или нет. Если нет, то и отражать ее не нужно. Если же выплата является объектом начисления , но по статье 422 НК РФ от взносов освобождена, то ее следует отразить в форме.

При этом в расчете указывается облагаемая база - это сумма начисленных выплат, которая включается в объект обложения, уменьшенная на суммы, освобожденные от взносов.

Пример. Рассмотрим две выплаты: плата за имущество, взятое в аренду у физического лица, и пособие по уходу за ребенком до полутора лет. Обе выплаты не облагаются страховыми взносами. При этом аренда не будет отражаться в РСВ, а пособие включить в расчет необходимо.

Пояснение . Арендная плата не является объектом начисления страховых взносов, поэтому в РСВ не включается. А вот с пособием по уходу за ребенком все иначе. В общем случае выплаты в пользу физических лиц, подлежащих обязательному социальному страхованию, признаются объектом обложения страховыми взносами на основании пункта 1 статьи 420 НК РФ. Поэтому несмотря на то, что статья 422 Кодекса освобождает пособие по уходу за ребенком от обложения страховыми взносами, в РСВ такие выплаты включаются.

Как заполнить расчет при совмещении УСН и ЕНВД

Эту ситуацию пояснили в ФНС (письмо от 28.12.2017 № ГД-4-11/26795@). Правила такие:

- Приложение 1 к разделу 1 . В строке 001 указывается код тарифа, который применяется плательщиком взносов. Найти код можно в упомянутом выше Порядке заполнения РСВ (приложение № 5).

- Раздел 3 . В графах 200 указывается код категории застрахованного лица (приложение № 8 к Порядку).

Эти показатели должны соответствовать.

Какой код тарифа плательщика выбрать? Компании, которые платят взносы по общему тарифу и совмещают «вмененку» и «упрощенку», должны указать любой из кодов «01», «02»,«03» . Приложение 1 к разделу 1 расчета заполняется ими в одном экземпляре.

Правила заполнения Раздела 3

Поля «Фамилия», «Имя», «Гражданство (код страны)» заполняются в обязательном порядке. При этом установлены определенные правила (таблица 3).

Таблица 3. Правила заполнения Раздела 3 формы РСВ

| Поле | Правила | Недопустимо |

|---|---|---|

| Фамилия |

|

наличие символа «.» (точка), «-» (дефис), «‘» (апостроф), « » (пробел) в качестве первого, последнего символа или единственного символа |

| Имя,

Отчество (при наличии) |

|

|

| ИНН в Российской Федерации |

|

|

| СНИЛС | должен состоять из 11 цифр по формату XXX-XXX-XXX-XX или XXX-XXX-XXX XX, где X принимает числовые значения от 0 до 9 | |

| Серия и номер документа (для граждан РФ) | должна иметь вид «XX XX XXXXXX», где X принимает числовые значения от 0 до 9 (серия через пробел) | |

| Дата рождения |

|

|

Какие ошибки в РСВ нельзя допускать

Мы уже писали о том, что начиная с текущего года . В частности, расширился перечень критичных ошибок. В следующей таблице мы собрали поля формы, ошибки в которых станут препятствием для сдачи РСВ.

Таблица 4. Критичные данные формы РСВ

| Сведения, в которых нельзя ошибиться | Поля |

|---|---|

| сумма выплат и иных вознаграждений за каждый из последних трех месяцев отчетного или расчетного периода | 210 |

| база для исчисления пенсионных взносов в рамках предельной величины за эти же месяцы | 220 |

| сумма исчисленных пенсионных взносов в рамках предельной величины за эти же месяцы | 240 |

| база для исчисления пенсионных взносов по доптарифу за каждый из последних трех месяцев отчетного или расчетного периода | 280 |

| сумма исчисленных пенсионных взносов по доптарифу за эти же месяцы | 290 |

| Соотношения, которые должны исполняться | |

| строка 061 по графам 3–5 приложения 1 раздела 1 расчета должна совпадать с суммами строк 240 раздела 3 за каждый месяц соответственно | |

| итоги по графам 280, 290 должны соответствовать данным строки 300 | |

| итоги по графам 210, 220 и 240 должны соответствовать данным строки 250 | |

| Примечание. Суммарные данные в перечисленных строках по всем физлицам должны соответствовать сводным данным в подразделах 1.1 и 1.3 расчета. | |

Важно! Кроме того, отчет не примут, если указаны недостоверные персональные данные , идентифицирующие застрахованных лиц (ФИО, СНИЛС, ИНН).

Если расчет не принят

Если РСВ содержит критичные ошибки, ИФНС на следующий день должна направить страхователю уведомление об этом. На исправление отводятся такие сроки:

- при подаче РСВ в электронной форме - 5 дней с даты направления электронного уведомления;

- при подаче на бумаге - 10 дней с даты направления уведомления на бумаге.

Если страхователь успеет исправиться в эти сроки, то штрафа не последует.

Санкции

Нарушителям сроков и порядка сдачи отчетности по РСВ грозят штрафы.

Опоздание со сроками подачи расчета:

- Ответственностью по статье 119 НК РФ. Штраф составит 5%

от суммы, подлежащей доплате на основании расчета за каждый полный или неполный месяц просрочки. При этом минимальная сумма штрафа составит 1 тыс. рублей, а максимальная - 30% суммы доплаты.

Важно! Если вы правильно рассчитали взносы и уплатили их вовремя, то за опоздание сдачи РСВ вам грозит штраф 1 тыс. рублей.

- Ответственность по статье 15.5 КоАП для должностных лиц. Это штраф в размере 300-500 рублей.

Серьезные штрафы грозят тем, кто занизит базу по взносам :

- За грубое нарушение правил учета, которое привело к занижению, полагается штраф по части 3 статьи 120 НК РФ в размере 20% от неуплаченной суммы, минимум 40 тыс. рублей.

- За неуплату или неполную уплату страховых взносов в результате занижения базы - штраф по части 1 статьи 122 НК РФ в размере 20% от неуплаченной суммы взносов.

Кроме того, караются и нарушения порядка сдачи РСВ :

- если страхователь должен была подать нулевой расчет, но этого не сделал, штраф на основании пункта 1 статьи 119 НК РФ составит 1 тыс. рублей;

- за несоблюдение формы отчетности (подали на бумаге, хотя должны были по ТКС) грядет штраф на основании статьи 119.1 НК РФ в размере 200 рублей.

Частые ошибки в РСВ

Некорректные данные работников

Несоответствие данных застрахованных лиц, которые подают организации и ИП, тем сведениям, что содержатся в ФНС - распространенное основание для отказа в приеме РСВ. Такая ошибка возникает по двум причинам:

- В ФНС из ПФР были переданы некорректные сведения. В этом случае организация должна представить копии подтверждающих документов, чтобы инспекторы смогли исправить информацию в своей системе вручную.

- Ошибки допускают сами страхователи. Необходимо подать уточненный расчет с корректными сведениями.

Расхождение по сумме взносов в целом и по отдельным работникам

Если выявлено такое несоответствие, то есть строка 061 по графам 3-5 приложения 1 раздела 1 расчета не совпадает с суммами строк 240 раздела 3 расчета за каждый месяц соответственно, то необходимо подать уточненный расчет.

Несоответствие данных РСВ и 6-НДФЛ

Несмотря на то что во многих случаях данные этих отчетов не совпадают по объективным причинам, запросить пояснения по ним все-таки могут. Если выяснится, что расхождение возникли по причине ошибки, придется подавать уточненный РСВ.

Неподача нулевого отчета

Некоторые страхователи считают, что при отсутствии показателей отчет подавать не нужно. Однако Налоговый кодекс не содержит правил, которые бы снимали со страхователей обязанность подавать нулевой РСВ. Этой формой организации и ИП информируют налоговый орган, что в отчетном периоде не производились выплаты физлицам.