Налог на прибыль – основной налог общего режима налогообложения, соответственно, платят его юрлица, использующие ОСНО. Ранее мы уже писали несколько статей на тему этого налога: на сайте вы можете прочитать о том, что такое на , а также о том, как определяются доходы и расходы для его расчета.

Сегодня разберем еще один момент, касающийся этого налога – как по нему в течение года перечислять авансовые платежи.

Какие есть варианты

Для простоты сократим налог на прибыль как НнП.

По сути, платить авансы по НнП можно тремя способами (напомним, что вопрос уплаты авансов в НК РФ по НнП регулируют ст. 286 и 287):

- Стандартный, он же основной – когда мы считаем аванс по завершении очередного квартала, при этом внутри него ежемесячно тоже делаем платежи. Если коротко, то этот вариант можно обозначить как: ежеквартально с месячными платежами.

- По итогам каждого квартала – ежемесячные платежи отсутствуют, но использовать этот вариант могут далеко не все (а только те, кто соответствует определенным критериям). Опять же, если сократить это определение, то уплата происходит: ежеквартально без месячных платежей.

- По фактической прибыли каждый месяц .

«Льготный» вариант: когда платим ежеквартально, а месячные платежи отсутствуют

Начнем с самого простого для понимания варианта, когда платежи делаются по результатам деятельности по завершении очередного квартала. Почему мы называем этот вариант «льготным»? Потому что так считать авансы по НнП может лишь ограниченный круг организаций. Этим вариантом могут воспользоваться только те организации, которые упомянуты в ст. 286, а именно в п. 3.

К ним относятся:

- Организации, у которых средний доход от реализации не был больше 15 млн руб. в квартал – в расчет берутся предшествующие 4 квартала (считается как среднее значение, т. е. сумму дохода за предшествующие 4 квартала делим на 4);

- Автономные и бюджетные учреждения (при этом среди бюджетных организаций есть исключения: театры и концертные организации, а также библиотеки и музеи – они не считают и не платят авансовые платежи);

- Иностранные организации, которые работают через открытые на территории РФ постоянные представительства;

- Участники товариществ – простых и инвестиционных (в части доходов, получаемых от участия в них);

- Участники соглашений о разделе продукции (по доходам, которые получены от реализации таких соглашений);

- Лица, признающиеся выгодоприобретателями на основании договоров доверительного управления.

То есть, платить авансы поквартально могут либо организации, прямо указанные в этом пункте, либо организации, чей уровень доходов невелик и его сумма по последним четырем кварталам менее суммы в 60 млн руб. (если разделить на 4, то средняя сумма на квартал как раз будет равна лимиту в 15 млн руб.)

Как сделать расчет?

Он делается довольно просто (сократим авансовый платеж как АП):

АП (за отч. период) = налоговая база (за отч. период) * ставка НнП

АП (к доплате по результатам полугодия / 9 мес. / года) = АП (за отч. период) – АП (за предыдущий отч. период)

Пример: при подведении результатов 1 квартала налогооблагаемая база получилась равной 6 млн руб. Как посчитать АП? Здесь ничего сложного нет:

АП (за 1 кв.) = 6 млн * 20% = 1,2 млн руб.

Потом мы отработали 2 квартал, подвели результаты полугодия: налогооблагаемая база (не забываем, что считаем нарастающим итогом) сложилась в 7,6 млн руб.

АП (к доплате по итогам полугодия) = 7,6 млн * 20% — 1,2 млн = 1,52 – 1,2 = 0,32 млн, или 320 тыс. руб.

Доплата НнП после окончания года считается так:

Доплата (по итогам года) = НнП (за год) – Сумма АП, уплаченных в течение года

Ну и, само собой, что если в результате расчета аванса у вас получается отрицательное число или ноль, то делать авансовый платеж не нужно.

Ежемесячные платежи на основе фактической прибыли

Пункт 2 ст. 286 устанавливает, что налогоплательщики вправе добровольно выбрать ежемесячную уплату авансов по НнП, при этом считаться эти авансы будут по фактическим данным. Расчет производится аналогично предыдущему примеру, только платежи считаются не по кварталам, а по месяцам.

Пример расчета: по итогам января налогооблагаемая база (прибыль) составила 10,5 млн руб.

АП (янв) = 10,5 млн * 20% = 2,1 млн руб.

После следующего месяца исходные данные уже, естественно, меняются: прибыль по итогам периода за январь-февраль составила 22 млн руб.

АП (янв-фев) = 22 млн * 20% — 2,1 млн = 4,4 – 2,1 = 2,3 млн руб.

Перейти на ежемесячное перечисление авансов на основе сумм фактической прибыли можно только с нового года, сделать это в середине года не получится. Для этого организация до 31 декабря этого года должна уведомить налоговые органы о своем решении.

Например, вы решили с 2019 года перейти на этот вариант расчета и уплаты авансов по НнП. Это означает, что до 31.12.2018 г. вы должны уведомить налоговую о данном решении.

При этом помните, что перейдя на этот вариант, соскочить с него в течение 2019 года уже не получится. Вернуться на прежний вариант уплаты авансов можно только с начала следующего года. Этот порядок действует как при переходе с первого на третий вариант согласно списку в начале нашей статьи, так и при переходе с третьего варианта на первый.

Основной вариант: авансы по итогам кварталов с ежемесячной уплатой

Итак, если вы не относитесь к числу организаций, которые есть в списке п.3 286 статьи, и не перешли на ежемесячные авансы по НнП по фактическим суммам прибыли в добровольном порядке, то используете стандартный вариант уплаты авансов по НнП. Что это означает?

За отчетный период (а это у нас квартал / полугодие / 9 мес. / год) вы считаете аванс по общей формуле: умножаете базу по налогу на ставку.

Плюс внутри каждого из кварталов делаете еще и ежемесячные платежи, порядок расчета которых по кварталам выглядит так:

- Месячный платеж (1 кв.) равен аналогичному платежу, действовавшему в 4 кв. предшествующего года;

- Месячный платеж (2 кв.) = 1/3 * аванс, рассчитанный по результатам 1 кв.;

- Месячный платеж (3 кв.) = 1/3 * (аванс, рассчитанный по итогам полугодия – аванс, рассчитанный по результатам 1 кв.);

- Месячный платеж (4 кв.) = 1/3 * (аванс, рассчитанный по результатам 9 месяцев – аванс, рассчитанный по итогам полугодия).

Пример: организация уплачивает авансы по НнП ежеквартально с месячными платежами внутри кварталов. Месячный платеж в 4 кв. 2017 г. составлял 800 000 руб. Как сделать расчет авансов и месячных платежей в 2018 г., если налогооблагаемая база по периодам нарастающим итогом составляла 21, 45, 80, 120 млн руб.?

Итак, считаем следующим образом : так как месячный платеж в октябре-ноябре-декабре 2017-ого года составлял 0,8 млн, эта цифра сохраняется и на протяжении первого квартала наступившего года. Платежи в первых трех месяцах года будут такими: по 800 тыс. руб. ежемесячно.

Теперь считаем аванс по результатам 1 кв. :

21 млн * 20% = 4 млн 200 тыс. руб., из которых три раза по 800 тыс. руб. мы уже перечислили.

К доплате по завершении 1 кв. :

4,2 млн – 0,8 млн * 3= 4,2 – 2,4 = 1, 8 млн руб.

Месячный платеж во втором квартале составит :

1/3 * 4,2 млн = 1 млн 400 тыс. руб.

То есть в апреле / мае / июне платим по 1,4 млн в каждом месяце.

Теперь считаем аванс по итогам полугодия :

45 млн * 20% — 4,2 млн = 9 – 4,2 = 4 млн 800 тыс. руб.

К доплате по итогам полугодия :

4,8 млн – 1,4 млн * 3 = 4,8 – 4,2 = 600 тыс. руб.

Месячный платеж в третьем квартале составит :

1/3 * 4,8 млн = 1 млн 600 тыс. руб.

Следующие три месяца (в июле-августе-сентябре) платим по 1,6 млн руб. ежемесячно.

Теперь считаем аванс по завершении 9 мес. :

80 млн * 20% — 4,2 млн – 4,8 млн = 16 – 9 = 7 млн руб.

К доплате по результатам 9 мес. :

7 млн – 1,6 млн * 3 = 7 – 4,8 = 2 млн 200 тыс. руб.

Месячный платеж в четвертом квартале составит :

1/3 * 7 млн = 2 млн 330 тыс. руб.

Получится, что в последние три месяца года платим по 2,33 млн руб. ежемесячно.

Теперь считаем платеж по итогам года :

120 млн * 20% — 4,2 млн – 4,8 млн – 7 млн = 24 – 16 = 8 млн руб.

К доплате по итогам года :

8 млн – 2,33 млн * 3 = 8 – 6,99 = 1,01 руб.

Месячный платеж в 1 кв. 2019 года будет аналогичен платежу в декабре и составит 2,33 млн руб.

Авансовые платежи - это предварительные платежи по налогу. Их уплата в течение налогового периода может быть предусмотрена Налоговым кодексом. В случае уплаты авансовых платежей позднее установленных сроков на сумму просрочки начисляются пени (п. 3 ст. 58 НК РФ). В то же время нарушение порядка исчисления или уплаты авансовых платежей не может служить основанием для привлечения налогоплательщика к ответственности за нарушение законодательства о налогах и сборах, например, ему не может быть начислен штраф. От чего зависит размер авансовых платежей по налогу на прибыль? В какие сроки они уплачиваются? Каков порядок отражения на счетах бухгалтерского учета начисленных и уплаченных авансовых платежей, а также сумм налога?

Примечание. Как показывает практика, чиновники и судьи при начислении пеней по авансовым платежам пользуются разъяснениями, данными Пленумом ВАС в Постановлении от 26.07.2007 N 47 (см., например, Письма Минфина России от 22.01.2010 N 03-03-06/1/15, от 19.01.2010 N 03-03-06/1/9, от 18.10.2007 N 03-02-07/2-168, ФНС России от 11.11.2011 N ЕД-4-3/18934, от 13.11.2009 N 3-2-06/127, УФНС по г. Москве от 23.12.2009 N 16-15/135909, Постановление ФАС ДВО от 08.12.2008 N Ф03-5398/2008).

Порядок исчисления авансовых платежей по налогу на прибыль установлен ст. 286, а сроки и порядок их уплаты - ст. 287 НК РФ. В Налоговом кодексе представлены три варианта исчисления авансовых платежей по налогу на прибыль:

- по итогам каждого отчетного периода с уплатой ежемесячных авансовых платежей внутри каждого квартала (у предприятий промышленности это наиболее распространенный вариант);

- ежемесячно в течение налогового периода исходя из фактически полученной прибыли (это право, об использовании которого необходимо своевременно уведомить налоговый орган);

- по итогам каждого отчетного периода с уплатой квартальных авансовых платежей (для предприятий с доходом за квартал не более 10 млн руб.).

Напомним: налоговым периодом по налогу на прибыль всегда является календарный год (п. 1 ст. 285 НК РФ).

Уплачиваем ежемесячные авансовые платежи

Это первый вариант, при котором предприятие промышленности исчисляет

сумму авансового платежа по итогам каждого отчетного периода. Отчетными периодами в данном случае признаются I квартал, полугодие и девять месяцев календарного года. Сумма указанного авансового платежа рассчитывается исходя из ставки налога и прибыли, подлежащей налогообложению, определенной нарастающим итогом с начала налогового периода до окончания отчетного периода. В течение отчетного периода налогоплательщики также исчисляют (с целью уплаты) сумму ежемесячного авансового платежа в порядке, установленном ст. 286 НК РФ.

Начнем с суммы ежемесячного авансового платежа, подлежащего уплате в I квартале текущего налогового периода (например, в I квартале 2012 г.). Она принимается равной сумме ежемесячного авансового платежа, подлежащего уплате налогоплательщиком в последнем квартале предыдущего налогового периода (в нашем случае - в IV квартале 2011 г.).

При уплате ежемесячного авансового платежа во II квартале текущего налогового периода ориентируются на 1/3 суммы авансового платежа, исчисленного за первый отчетный период текущего года. Получается, ежемесячный авансовый платеж за II квартал 2012 г. равен 1/3 суммы авансового платежа, исчисленного по итогам I квартала 2012 г.

Сумма ежемесячного авансового платежа, подлежащего уплате в III квартале текущего налогового периода, принимается равной 1/3 разницы между суммой авансового платежа, рассчитанного по итогам полугодия, и суммой авансового платежа, рассчитанного по итогам I квартала. Следовательно, уплачиваемый в III квартале 2012 г. ежемесячный авансовый платеж должен быть равен 1/3 разницы между суммой авансового платежа за полугодие 2012 г. и суммой авансового платежа за I квартал этого же года.

В IV квартале текущего налогового периода ежемесячные авансовые платежи также уплачиваются. Сумма одного платежа составляет 1/3 разницы между суммой авансового платежа, рассчитанного по итогам девяти месяцев, и суммой авансового платежа, рассчитанного по итогам полугодия (то есть для расчета из суммы авансового платежа, исчисленного по итогам девяти месяцев 2012 г., вычитается сумма авансового платежа, исчисленного по итогам полугодия 2012 г.).

Если рассчитанная в изложенном порядке сумма ежемесячного авансового платежа отрицательна или равна нулю, авансовые платежи в соответствующем квартале не осуществляются.

Теперь поговорим о том, в какие сроки должны быть уплачены авансовые платежи. Согласно п. 1 ст. 287 НК РФ авансовые платежи по итогам отчетного периода уплачиваются не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период, то есть не позднее 28 календарных дней со дня окончания соответствующего отчетного периода. (Необходимо учитывать: если последний день срока приходится на день, признаваемый выходным или нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).) Ежемесячные авансовые платежи, подлежащие уплате в течение отчетного (налогового) периода, уплачиваются в срок не позднее 28-го числа каждого месяца этого периода. Налог на прибыль, подлежащий уплате по истечении налогового периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий налоговый период, то есть не позднее 28 марта года, следующего за истекшим налоговым периодом.

Обратите внимание : по итогам отчетного (налогового) периода суммы ежемесячных авансовых платежей, уплаченных в течение отчетного (налогового) периода, засчитываются при уплате авансовых платежей по итогам отчетного периода. В свою очередь, авансовые платежи по итогам отчетного периода засчитываются в счет уплаты налога по итогам следующего отчетного (налогового) периода. Президиум ВАС в Постановлении от 28.06.2011 N 17750/10 отметил: названные положения ст. 287 НК РФ устанавливают правило о зачете уплаченных авансовых платежей в счет уплаты последующих авансовых платежей и налога на прибыль, исчисленного по итогам налогового периода, основывающееся на методе нарастающего итога. Еще раньше высший арбитр согласился с тем, что указанная норма является специальной по отношению к ст. 78 НК РФ. Она не допускает возврата уплаченных в течение налогового периода авансовых платежей, однако предусматривает возможность их зачета в счет уплаты последующих авансовых платежей и налога, исчисленного по итогам налогового периода.

Пункт 1 ст. 287 НК РФ, устанавливая правило о зачете уплаченных авансовых платежей в счет уплаты последующих авансовых платежей и налога, исчисленного по итогам налогового периода, отражает порядок определения налоговой базы по налогу на прибыль, основывающийся на методе нарастающего итога. Этот итог как результат финансово-хозяйственной деятельности должен учитываться при определении размера обязанности налогоплательщика по уплате авансовых платежей на дату окончания соответствующего отчетного периода. Следовательно, превышение суммы ежемесячных авансовых платежей, уплаченных на дату окончания полугодия, над суммой авансового платежа, исчисленного по итогам данного отчетного периода, является излишне уплаченной суммой, которая может быть возвращена налогоплательщику в порядке, установленном ст. 78 НК РФ. Данная статья среди прочего не содержит запрета на возврат сумм излишне уплаченных авансовых платежей (п. 10 Информационного письма Президиума ВАС РФ от 22.12.2005 N 98).

Пример 1 . Предприятие промышленности, находящееся на обычной системе налогообложения, уплачивает ежемесячные авансовые платежи. Отчетными периодами по налогу на прибыль являются I квартал, полугодие и девять месяцев календарного года. Налоговая база по налогу на прибыль за I квартал 2012 г. составила 287 000 руб., за полугодие - 785 000 руб., за девять месяцев - 706 000 руб., за 2012 г. - 1 020 000 руб. Налоговая ставка установлена в размере 20%, в том числе в федеральный бюджет - 2%, в бюджет субъекта РФ - 18%.

Сумма ежемесячного авансового платежа, подлежащего уплате в IV квартале 2011 г., равна 40 000 руб., в том числе в федеральный бюджет - 4000 руб., в бюджет субъекта РФ - 36 000 руб.

В целях упрощения примера исходим из того, что условный расход по налогу на прибыль равен сумме налога (авансового платежа) по декларации.

При заполнении деклараций по налогу на прибыль за I квартал, полугодие, девять месяцев и 2012 г. в листе 02 "Расчет налога на прибыль организаций" предприятие промышленности должно указать следующие данные.

Примечание. Начиная с представления декларации по налогу на прибыль за девять месяцев 2012 г., а налогоплательщиками, исчисляющими ежемесячные авансовые платежи исходя из фактически полученной прибыли, - начиная с подачи декларации за семь месяцев 2012 г. используется форма декларации, утвержденная Приказом ФНС России от 22.03.2012 N ММВ-7-3/174@.

Поясним порядок заполнения отдельных строк налоговой декларации:

- в строках 210 - 230 указываются суммы исчисленных авансовых платежей согласно декларации за предыдущий отчетный период данного налогового периода (строки 180 - 200) и суммы ежемесячных авансовых платежей, причитавшихся к уплате 28-го числа каждого месяца последнего квартала отчетного периода. I квартал является первым отчетным периодом, поэтому при заполнении декларации за данный период по строкам 210 - 230 указываются только суммы ежемесячных авансовых платежей, например в нашем случае по строке 210 отражена сумма, равная 120 000 руб. (40 000 руб. x 3 мес.). В декларации за полугодие 2012 г. по строке 210 фиксируются сумма исчисленных авансовых платежей по итогам I квартала 2012 г. (157 000 руб.) (строка 180) и сумма ежемесячных авансовых платежей, причитающихся к уплате во II квартале 2012 г. (157 000 руб.), общая сумма составляет 314 000 руб. В декларации за девять месяцев 2012 г. по строке 210 отражена сумма, равная 141 200 руб. (141 200 + 0). За 2012 г. значение по строке 210 составляет 188 000 руб. (164 600 + 23 400);

- в строках 290 - 310 указывается сумма ежемесячных авансовых платежей, подлежащих уплате в квартале, следующем за отчетным периодом, за который представлена декларация. В декларации за I квартал по строке 290 фиксируется сумма ежемесячных авансовых платежей, подлежащих уплате во II квартале. Эта сумма равна сумме исчисленного налога по строке 180 декларации за I квартал (в нашем случае - 157 000 руб.). В декларациях за полугодие и девять месяцев сумма платежей по строке 290 определяется как разница между суммой исчисленного налога на прибыль за отчетный период, отраженной по строке 180, и суммой исчисленного налога на прибыль, указанной по этой же строке за предыдущий отчетный период. (Поэтому за девять месяцев 2012 г. по строке 290 указывается сумма, равная 23 400 руб. (164 600 - 141 200).) Если такая разница отрицательна или равна нулю (в нашем примере именно такая ситуация возникла при заполнении декларации за полугодие 2012 г.), ежемесячные авансовые платежи не осуществляются. В декларации за налоговый период строки 290 - 310 не заполняются. Кстати, в части сроков уплаты ежемесячные авансовые платежи распределяются по соответствующим уровням бюджетов равными долями в размере 1/3 суммы платежа за квартал. Если сумма платежа не делится по трем срокам уплаты без остатка, остаток прибавляется к ежемесячному авансовому платежу по последнему сроку уплаты;

- строки 320 - 340 заполняются только в декларации за девять месяцев. В них указывается сумма ежемесячных авансовых платежей, подлежащих уплате в I квартале следующего налогового периода. Данная сумма принимается равной сумме ежемесячных авансовых платежей, подлежащих уплате в IV квартале.

Продолжим пример 1 . В бухгалтерском учете предприятия промышленности должны быть отражены следующие записи:

В полугодии 2012 г. возникла переплата (дебиторская задолженность) по авансовым платежам по налогу на прибыль в части расчетов с федеральным бюджетом в размере 17 280 руб., с бюджетом субъекта РФ - 155 520 руб. Данную переплату зачитываем в счет предстоящих платежей по налогу на прибыль (при условии подачи в налоговый орган соответствующего письменного заявления). Исходя из приведенных данных зачет осуществлен в отношении сумм налога к доплате по итогам девяти месяцев (авансовый платеж) и налогового периода, а также ежемесячных авансовых платежей за IV квартал 2012 г. и I квартал 2013 г. В связи с этим по состоянию на 28.03.2013 дебиторская задолженность в части расчетов с бюджетом по налогу на прибыль составит:

- по федеральному бюджету - 11 000 руб. (17 280 - 2340 - 1600 - 2340);

- по бюджету субъекта РФ - 99 000 руб. (155 520 - 21 060 - 14 400 - 21 060).

Если предприятие примет решение не заявлять о зачете излишне уплаченных авансовых платежей по итогам полугодия 2012 г., в бухгалтерском учете дополнительно должны быть сделаны следующие проводки:

В последующем предприятие вправе заявить о возврате или зачете излишне уплаченной суммы в установленном порядке. Главное в этом случае - не пропустить срок исковой давности. Напомним: согласно п. 7 ст. 78 НК РФ заявление о зачете или возврате суммы излишне уплаченного налога может быть подано в налоговую инспекцию в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено Налоговым кодексом. Отметим следующее.

Положения ст. 78 НК РФ не препятствуют налогоплательщику в случае пропуска обозначенного срока обратиться в суд с иском о возврате из бюджета переплаченной суммы налога в порядке арбитражного судопроизводства. Тогда вопрос о порядке исчисления срока подачи заявления в суд должен решаться с учетом того, что такое заявление может быть подано в течение трех лет со дня, когда налогоплательщик узнал или должен был узнать о факте излишней уплаты налога (Определение КС РФ от 21.06.2001 N 173-О).

В нашей ситуации судьи применяют такой подход (на примере Постановления ФАС МО от 19.09.2011 по делу N А40-549/11-115-3). Авансовый платеж неравнозначен налоговому платежу. В соответствии со ст. 287 НК РФ авансовые платежи засчитываются в счет уплаты налога на прибыль, который исчисляется по истечении налогового периода и подлежит уплате не позднее 28 марта следующего за налоговым периодом года. Налогоплательщик не подавал заявления о возврате излишне уплаченного авансового платежа по итогам отчетного периода. Следовательно, спорная сумма представляет собой результат финансово-хозяйственной деятельности за налоговый период (2012 г.), который определяется не позднее 28 марта следующего года (28.03.2013). Данный вывод соответствует позиции Президиума ВАС, изложенной в Постановлении от 28.06.2011 N 17750/10.

Ориентируемся на фактически полученную прибыль

Пунктом 2 ст. 286 НК РФ налогоплательщикам предоставлена возможность перейти на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли. Использование данной системы уплаты авансовых платежей носит уведомительный характер: о сделанном выборе необходимо известить налоговый орган заранее (не позднее 31 декабря). Например, предприятие промышленности принимает решение уплачивать ежемесячные авансовые платежи исходя из фактически полученной прибыли с 01.01.2013. В этом случае налоговый орган должен быть поставлен в известность до 31.12.2012 включительно.

Обратите внимание! В течение налогового периода (календарного года) налогоплательщику запрещено изменять систему уплаты авансовых платежей исходя из фактически полученной прибыли.

Отчетными периодами по налогу на прибыль для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, признаются месяц, два месяца, три месяца и так далее до окончания календарного года. (Одиннадцать месяцев - последний отчетный период.) Исчисление сумм авансовых платежей производится налогоплательщиками исходя из ставки налога и фактически полученной прибыли (разности между полученными доходами и произведенными расходами Письмо Минфина России от 14.09.2009 N 03-03-07/22), рассчитываемой нарастающим итогом с начала налогового периода до окончания соответствующего месяца. Сумма авансовых платежей, подлежащая уплате в бюджет, определяется с учетом ранее начисленных сумм авансовых платежей. Платеж производится не позднее 28-го числа месяца, следующего за месяцем, по итогам которого исчисляется налог (п. 1 ст. 287 НК РФ).

Пример 2 . Предприятие промышленности, находящееся на обычной системе налогообложения, уплачивает ежемесячные авансовые платежи исходя из фактически полученной прибыли. Налоговая ставка установлена в размере 20%, в том числе в федеральный бюджет - 2%, в бюджет субъекта РФ - 18%.

Прибыль за десять месяцев 2012 г. составила 3 286 000 руб., за одиннадцать месяцев - 3 691 000 руб., за год - 4 088 000 руб. Сумма исчисленных авансовых платежей по налогу на прибыль на основании декларации за девять месяцев 2012 г. равна 586 000 руб., в том числе в федеральный бюджет - 58 600 руб., в бюджет субъекта РФ - 527 400 руб. Сумма авансового платежа, подлежащего уплате по итогам девяти месяцев 2012 г., составила 64 000 руб., в том числе в федеральный бюджет - 6400 руб., в бюджет субъекта РФ - 57 600 руб.

При заполнении деклараций по налогу на прибыль за десять месяцев, одиннадцать месяцев и 2012 г. в листе 02 "Расчет налога на прибыль организаций" предприятие промышленности должно указать следующие данные.

В бухгалтерском учете предприятия промышленности должны быть отражены следующие записи:

Прокомментируем порядок заполнения отдельных строк налоговой декларации:

- в строках 210 - 230 организации, уплачивающие ежемесячные авансовые платежи по фактически полученной прибыли, указывают суммы исчисленных авансовых платежей по декларации за предыдущий отчетный период;

- строки 290 - 310 налогоплательщиками, перешедшими на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли, не заполняются;

- строки 320 - 340 заполняются в декларации за одиннадцать месяцев в том случае, если с начала следующего налогового периода налогоплательщик переходит на общий порядок уплаты налога (первый вариант уплаты авансовых платежей).

Обратите внимание : гл. 25 НК РФ не содержит положений, обязывающих налогоплательщика уведомлять налоговый орган до начала налогового периода о переходе с уплаты ежемесячных авансовых платежей исходя из фактической прибыли на общеустановленный порядок уплаты таких платежей. Однако Минфин рекомендует для правильного учета налоговых обязательств направить в налоговую инспекцию сообщение о переходе с уплаты ежемесячных авансовых платежей исходя из фактической прибыли на уплату авансовых платежей в ином порядке, составленное в произвольной форме (Письма от 12.04.2012 N 03-03-06/1/196, от 30.07.2010 N 03-03-06/1/501). Вспомним: согласно п. 2 ст. 286 НК РФ сумма ежемесячного авансового платежа, подлежащего уплате в I квартале текущего налогового периода, принимается равной сумме ежемесячного авансового платежа, подлежащего уплате налогоплательщиком в последнем квартале предыдущего налогового периода. Покажем порядок расчета на примере.

Пример 3 . Дополним условия примера 2. Предприятие промышленности приняло решение о переходе с 01.01.2013 на уплату ежемесячных авансовых платежей в общеустановленном порядке.

В нашем примере в 2012 г. предприятие промышленности уплачивало ежемесячные авансовые платежи исходя из фактически полученной прибыли. Принято решение о переходе с 01.01.2013 на уплату ежемесячных авансовых платежей в общеустановленном порядке. Следовательно, сумма ежемесячного авансового платежа в I квартале 2013 г. принимается равной 1/3 суммы авансовых платежей, подлежавших уплате в IV квартале 2012 г. Уплате в IV квартале 2012 г. подлежали, по сути, ежемесячные авансовые платежи исходя из фактически полученной прибыли по декларациям за следующие отчетные периоды:

- за девять месяцев (по сроку не позднее 29.10.2012) - в размере 64 000 руб., в том числе в федеральный бюджет - 6400 руб., в бюджет субъекта РФ - 57 600 руб.;

- за десять месяцев (по сроку не позднее 28.11.2012) - 71 200 руб. (в федеральный бюджет - 7120 руб., в бюджет субъекта РФ - 64 080 руб.);

- за одиннадцать месяцев (по сроку не позднее 28.12.2012) - 81 000 руб. (в федеральный бюджет - 8100 руб., в бюджет субъекта РФ - 72 900 руб.).

Таким образом, сумма ежемесячных авансовых платежей, подлежащих уплате в I квартале 2013 г., равна 216 200 руб. (64 000 + 71 200 + 81 000), в том числе в федеральный бюджет - 21 620 руб. (6400 + 7120 + 8100), в бюджет субъекта РФ - 194 580 руб. (57 600 + 64 080 + 72 900). Следовательно, ежемесячный авансовый платеж составит 72 066 руб. (216 200 руб. x 1/3).

В декларации по налогу на прибыль будет отражено следующее.

Платим раз в квартал

В соответствии с п. 3 ст. 286 НК РФ организации, у которых за предыдущие четыре квартала доходы от реализации, определяемые по правилам ст. 249 НК РФ, не превышали в среднем 10 млн руб. за каждый квартал, уплачивают только квартальные авансовые платежи по итогам отчетного периода, то есть не осуществляют ежемесячных авансовых платежей. Отчетными периодами для таких организаций являются I квартал, полугодие и девять месяцев календарного года.

Примечание. Лимит, равный 10 млн руб., применяется для определения обязанности по уплате авансовых платежей с 01.01.2011. До этого лимит составлял в среднем 3 млн руб. за каждый квартал (Письмо Минфина России от 30.12.2011 N 03-03-07/64).

Обязанность по уплате квартальных авансовых платежей может возникнуть в любой момент (необязательно с начала налогового периода). На это обратили внимание и финансисты: при определении предыдущих четырех кварталов для целей уплаты только квартальных авансовых платежей по налогу на прибыль необходимо учитывать последовательно идущие четыре квартала, предшествующие периоду подачи соответствующей налоговой декларации. Поэтому налогоплательщики, у которых за предыдущие четыре квартала доходы от реализации не превышали в среднем 10 млн руб. за каждый квартал, уплачивают только квартальные авансовые платежи начиная с квартала, следующего за отчетным (налоговым) периодом (Письмо от 21.09.2012 N 03-03-06/1/493). Согласны с этим и налоговики: Налоговый кодекс не ограничивает возможность перехода на уплату только квартальных авансовых платежей началом налогового периода. Не установлена в НК РФ и обязанность по представлению в налоговый орган заявления (уведомления, сообщения) об изменении порядка уплаты авансовых платежей по налогу на прибыль. Однако это лучше сделать для исключения возникновения вопросов о причине неуплаты ежемесячных авансовых платежей, начисленных исходя из данных ранее представленной налоговой декларации (Письмо от 13.04.2010 N 3-2-09/46).

Допустим, в декларации за девять месяцев 2012 г. была указана сумма ежемесячных авансовых платежей, подлежащих уплате в I квартале 2013 г. Однако с I квартала 2013 г. предприятие уплачивает только ежеквартальные авансовые платежи. Чтобы не было вопроса о том, почему в I квартале 2013 г. предприятие не произвело уплату заявленных ежемесячных авансовых платежей, рекомендуем представить в налоговую инспекцию сообщение. В случае перехода на уплату ежеквартальных налоговых платежей, например, с полугодия сообщение можно и не представлять, ведь в этом случае в декларации за I квартал строки 290 - 310 заполнять не надо.

Важно . По мнению автора, возникновение обязанности по переходу на уплату ежеквартальных авансовых платежей не с начала налогового периода не распространяется на организации, которые выбрали способ уплаты ежемесячных авансовых платежей исходя из фактически полученной прибыли. Это связано с тем, что данный способ в силу требований Налогового кодекса должен применяться в течение всего налогового периода. Поэтому при уплате ежемесячных авансовых платежей (с учетом фактически полученной прибыли) на уплату ежеквартальных авансовых платежей предприятие должно перейти с начала следующего налогового периода (если доходы от реализации не превышают в среднем 10 млн руб. за каждый квартал).

Квартальные авансовые платежи уплачиваются в бюджет по итогам отчетного периода не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период, то есть не позднее 28 календарных дней со дня окончания этого периода. Налог на прибыль, подлежащий уплате по истечении налогового периода, уплачивается не позднее срока, установленного для подачи налоговой декларации за данный период (не позднее 28 марта следующего года).

Если размер доходов от реализации, учитываемых в целях налогообложения прибыли, в среднем за квартал не превышает 10 млн руб., у предприятия промышленности есть все шансы уплачивать только квартальные авансовые платежи по итогам отчетного периода (причем необязательно с начала налогового периода). Правда, если предприятие заявит об уплате ежемесячных авансовых платежей исходя из фактически полученной прибыли, на уплату квартальных платежей не с начала налогового периода перейти не получится (даже если доход не будет превышать лимит). Если же предприятие не пользуется правом на уплату ежемесячных авансовых платежей с учетом фактически полученной прибыли, а доходы превышают в среднем за квартал 10 млн руб., авансовые платежи уплачиваются по итогам каждого отчетного периода с учетом уплаченных внутри каждого квартала ежемесячных авансовых платежей, размер которых определяется в особом порядке.

Ситуация: нужно ли перечислять ежемесячные авансовые платежи по налогу на прибыль в I квартале текущего года? Организация потеряла право на упрощенку с 1 октября прошлого года. Средняя величина доходов за прошлый год превысила установленный лимит.

Нет, не нужно.

Если организация утратила право применять упрощенку, она должна платить налог на прибыль в порядке, предусмотренном для вновь созданных организаций (п. 4 ст. 346.13 НК РФ). А вновь созданные организации начинают перечислять ежемесячные авансовые платежи по налогу на прибыль по истечении полного квартала с даты их государственной регистрации (п. 6 ст. 286 НК РФ).

В рассматриваемой ситуации датой государственной регистрации считается дата, когда организация перешла на общую систему налогообложения. То есть 1 октября прошлого года. Соответственно, первым полным кварталом, по истечении которого организация должна перечислять ежемесячные авансовые платежи по налогу на прибыль, является IV квартал прошлого года.

Таким образом, исходя из буквального толкования норм законодательства первые авансовые платежи по налогу на прибыль организация, утратившая право на применение упрощенки с 1 октября прошлого года, должна перечислять в бюджет в I квартале текущего года (по срокам не позднее 28 января, 28 февраля и 28 марта). Однако суммы ежемесячных авансовых платежей в I квартале текущего года приравниваются к суммам ежемесячных авансов за IV квартал прошлого года (абз. 3 п. 2 ст. 286 НК РФ). В IV квартале прошлого года авансовых платежей по налогу не было. Следовательно, у организации нет данных для начисления авансовых платежей в I квартале текущего года.

Получается, что в рассматриваемой ситуации организация не обязана перечислять авансовые платежи по налогу на прибыль в течение I квартала текущего года. Впервые такая обязанность появляется у нее во II квартале. По срокам не позднее 28 апреля, 28 мая и 28 июня организация должна перечислять в бюджет авансовые платежи в размерах, указанных в подразделе 1.2 раздела 1 декларации по налогу на прибыль за I квартал.

Ответственность: авансовый платеж перечислен поздно

Если организация перечислила авансовый платеж по налогу на прибыль позже установленных сроков, налоговая инспекция может начислить ей пени (ст. 75 НК РФ). Кроме того, инспекторы могут взыскать неуплаченную сумму авансового платежа с расчетного счета или за счет имущества организации (ст. 46, 47 НК РФ).

Для начала инспекторы направят требование об уплате налога, если организация опоздает с перечислением авансовых платежей (абз. 3 п. 1 ст. 45 НК РФ, п. 12 информационного письма Президиума ВАС РФ от 22 декабря 2005 г. № 98). В этом требовании они укажут размер задолженности и срок ее погашения (п. 1 ст. 69 НК РФ). Такое требование могут предъявить в течение трех месяцев начиная со дня, следующего за днем выявления недоимки (ст. 70 НК РФ).

По истечении срока уплаты, указанного в требовании, инспекция примет решение о взыскании авансового платежа по налогу. Сделать это инспекция может не позднее двух месяцев после истечения указанного срока (п. 3 ст. 46 НК РФ).

Штраф на сумму неуплаченных авансовых платежей организации начислить не могут (п. 3 ст. 58 НК РФ).

Ситуация: может ли налоговая инспекция принудительно взыскать разницу между расчетным и фактически уплаченным налогом? Организация перечисляет авансовые платежи по налогу на прибыль в размере меньшем, чем указано в декларации.

Да, может.

Если организация занизила размер авансовых платежей по сравнению с суммой, заявленной в декларации, то у нее образуется задолженность перед бюджетом. Ведь перечислять ежемесячные авансовые платежи по налогу на прибыль - обязанность, прописанная в пункте 2 статьи 286 Налогового кодекса РФ. Взыскать возникшую задолженность налоговая инспекция вправе в принудительном порядке (ст. 46, 47 НК РФ). Аналогичная точка зрения отражена в письме УФНС России по Московской области от 28 февраля 2006 г. № 22-22-И/0094. Подтверждает эту позицию и арбитражная практика (п. 12 информационного письма Президиума ВАС РФ от 22 декабря 2005 г. № 98).

Кроме того, за задержку авансовых платежей инспекция может начислить пени (ст. 75, 58 НК РФ). Если фактическая сумма налога по итогам отчетного (налогового) периода будет меньше первоначально заявленной, то пени пересчитают .

Ситуация: должна ли налоговая инспекция пересчитать пени за перечисление авансовых платежей по налогу на прибыль в меньшем размере, чем по первоначальному расчету? По итогам отчетного (налогового) периода налог к уплате меньше заявленных авансовых платежей .

Да, должна.

Допустим, организация должна была перечислить в течение квартала авансовые платежи исходя из прибыли предыдущего квартала, но не перечислила их в срок. По итогам отчетного (налогового) периода сумма авансового платежа оказалась меньше общей суммы авансов, рассчитанных исходя из прибыли предыдущего квартала и заявленных ранее к уплате. Тогда и пени за несвоевременное перечисление авансовых платежей инспекция должна уменьшить соразмерно. Такой вывод содержится в письмах Минфина России от 19 января 2010 г. № 03-03-06/1/9, от 18 марта 2008 г. № 03-02-07/1-106, ФНС России от 13 ноября 2009 г. № 3-2-06/127 и постановлении Пленума ВАС РФ от 30 июля 2013 г. № 57.

Под соразмерным уменьшением следует понимать пересчет пеней исходя из суммы ежемесячного авансового платежа, которая определяется по формуле:

Пример соразмерного уменьшения пеней, начисленных за несвоевременное перечисление авансовых платежей по налогу на прибыль. По итогам отчетного периода сумма налога, подлежащая уплате в бюджет, оказалась меньше заявленной первоначально

Организация рассчитывает ежемесячные авансовые платежи исходя из прибыли, полученной в предыдущем квартале.

Размер ежемесячного авансового платежа в I квартале 2015 года составляет 90 000 руб. Эту сумму организация должна была перечислить в бюджет 28 января, 2 марта и 30 марта 2015 года. Общая сумма авансовых платежей, которые она должна была перечислить в I квартале, составляет 270 000 руб. (90 000 руб. × 3 мес.). Организация перечислила эту сумму только 27 апреля 2015 года.

В течение января-марта 2015 года организация не перечисляла авансы по налогу на прибыль. Начиная с 29 января, 3 марта и 31 марта инспекция начисляла организации пени, общая сумма которых на 27 апреля 2013 года составила:

90 000 руб. × 1/300 × ((88 дн. + 54 дн. + 27 дн.) × 8,25%) = 4183 руб.

Сумма налога на прибыль, подлежащего уплате в бюджет по итогам I квартала, составила не 270 000 руб., а 210 000 руб. Инспекция должна пересчитать пени (письмо ФНС России от 13 ноября 2009 г. № 3-2-06/127). Сумма пеней пересчитывается исходя из 1/3 суммы авансового платежа, рассчитанного по итогам отчетного периода. Скорректированная сумма ежемесячных авансовых платежей в I квартале 2015 года составляет 70 000 руб. (210 000 руб. : 3 ме с.):

Если по итогам налогового периода у организации сложился убыток, пени за несвоевременное перечисление авансовых платежей по налогу на прибыль сторнируются полностью (письмо ФНС России от 11 ноября 2011 г. № ЕД-4-3/18934).

Налог на прибыль – налогообложение, базой которого является выручка компании (доходы минус расходы) за отчетный период. Существует несколько вариантов порядка уплаты налога с учетом авансовых платежей: помесячно или ежеквартально. Кто платит ежемесячные авансовые платежи по прибыли в 2019 году, определяется в зависимости от размера выручки. Подробнее о порядке уплаты налогов на прибыль и правилах расчета рассказано ниже.

Налог на прибыль рассчитывается при помощи специальной формулы. Чтобы узнать сумму для уплаты, следует налоговую базу умножить на 0,2. 20% — это текущая ставка по налогу, а в качестве налоговой базы следует рассматривать исключительно выручка налогоплательщика, то есть доходы минус расходы.

Налоговая база также зависит от отчетного периода. Это может быть месяц, квартал, полугодие, 9 месяцев или год. Однако далее будут рассматриваться особенности уплаты авансов по налогу на прибыль за 1 квартал 2019 года.

Как узнать порядок уплаты

Сроки уплаты налогов зависит от размера прибыли компании за весь год. Чем больше выручка, тем больше вероятность попасть в разряд тех компаний, которые должны отправлять авансы в ФНС каждый месяц. Начиная с 2016, налоговики требуют ежемесячно вносить средства только тем компаниям, которые зарабатывают суммарно от 60 млн рублей. Если прибыль ниже этого показателя, то сумму ежемесячных авансовых платежей отправлять не нужно. Вместо этого аванс платится каждый квартал.

Узнать о том, в каком порядке следует выплачивать налог, можно от ИФНС. Налоговая служба обязана высылать на официальный адрес (адрес регистрации) организации извещение обновлении периодичности выплат. Так, если выручка за год увеличилась и превысила лимит в 60 млн рублей, должно поступить извещение о необходимости отчисления ежемесячных авансовых платежей. Если согласно бухгалтерским и налоговым отчетам видно, что выручка превысила лимит, а извещение не поступило, необходимо самостоятельно обратиться в ИФНС для выяснения порядка уплаты. В случае неуплаты налога в указанные сроки налоговики начисляют пени, поэтому любые задержки, в том числе ожидание извещений со стороны налоговой службы, может привести к финансовым потерям.

Те, кто платит ежемесячные авансовые платежи по налогу на прибыль в 2019, могут перестать выплачивать их в следующем периоде, если фактическая прибыль за год окажется меньше 60 млн. рублей. В таких случаях налоговая служба редко направляет дополнительные уведомления.

Варианты уплаты налога для компаний с крупной выручкой

Организации с годовой выручкой более 60 млн. обязаны отчислять аванс в ФНС ежемесячно. Однако и в такой ситуации есть два варианта действий:

- уплачивать платежи каждый месяц, а также каждый квартал по вышеприведенной формуле расчета;

- уплачивать средства исходя из фактической, а не предполагаемой выручки ежемесячно.

Если налогоплательщик выбрал второй вариант, то есть собирается переводить отчисления только по фактической выручке, чтобы избежать переплат, то необходимо подавать декларацию по выручке каждый месяц. В противном случае придется перейти обратно на стандартную схему с платежами.

У организаций с выручкой свыше 60 млн. есть право выбора, но сделать его они могут только до начала нового года (до 31.12). Если к этой дате заявление о выборе конкретного варианта налогообложения не поступило в ФНС, налоговая служба автоматически поставит организации стандартную схему платежей. Чтобы изменить схему на другую, придется дождаться окончания нового года. Так, если налогоплательщик не успел подать заявление до 31.12.2019, возможность изменить порядок отчисления ежемесячных платежей у него будет уже только для 2020, а не 2019 г.

Как рассчитать налог на прибыль за 1 квартал 2019

Для расчета отчислений за первый квартал каждого года необходимо учитывать авансовые платежи за предыдущий период. Данные можно взять из декларации за 9 месяцев предыдущего года (если необходимо узнать авансы за 1 отчетный срок) или из декларации за весь предыдущий год (авансы за 2 и 3 кварталы).

Авансовые платежи за квартал

Для расчета следует узнать точную сумму аванса за полгода и за 9 месяцев предыдущего года. Далее производится расчет: из аванса за 9 месяцев вычитается аванс за 6 месяцев. Это и будет необходимый размер платежа за 1 квартал 2019 г.

Для расчета налога за 4 квартал предыдущего года применяют ту же формулу. По этой причине можно не прибегать к дополнительным расчетам, а просто взять его сумму.

Авансовые ежемесячные платежи

Для расчета платежей, которые отчисляются ежемесячно, используется формула, приведенная выше. Аванс за 1 квартал делится на 3. Полученная цифра необходима к уплате и может быть изменена только в том случае, если налогоплательщик платит отчисления по ежемесячной декларации. Если декларация в налоговую составляется каждый месяц, то для вычисления налога выручку следует умножить на 0,2.

Сроки уплаты авансовых платежей за 1 квартал и за первые три месяца

Сроки уплаты налога зависят от того, по какой схеме отчисляются средства. Квартальные сроки едины для всех: как «ежемесячных» плательщиков, так и «ежеквартальных». А вот для тех организаций, которые обладают большой выручкой (свыше 15 млн за квартал или 60 млн в среднем за год), добавляются еще и ежемесячные сроки платы.

В случае если аванс не оплачен, начисляются пени. Их сумма зависит от ставки рефинансирования Банка России, размера недостающей выплаты и количества дней, на которые организация просрочила платеж. Важно учесть, что, начиная с 31-ого дня просрочки, сумма пеней увеличивается в два раза (без учета дней просрочки).

Когда можно не уплачивать аванс

Взносы не всегда обязательны к уплате. Налоговая служба не требует от организаций выплат, если по итогам отчетного периода нет объекта налогообложения – прибыли. От уплаты ежемесячных и квартальных налогов освобождаются те компании, у которых период не был прибыльным: расходы превышают доходы. Отказаться от выплаты аванса можно также, если по расчетам он равен нулю, т.е. расходы и доходы равны между собой.

Есть и определенная категория компаний, которые могут не выплачивать взнос даже при наличии прибыли за месяц или квартал. Это те организации, налоговые отчисления которых за предыдущий срок превысили фактически необходимую сумму. Средства, которые превысили лимит, используются, чтобы уплатить взнос за следующий отчетный период. Рассмотреть эту ситуацию можно на простом примере:

- Организация А выплачивает налог ежеквартально. Фактическая прибыль за 1 квартал 2019 составила 5 000 000 рублей. Платеж рассчитывается исходя из отчислений за предыдущий год, а не исходя из фактической прибыли.

- Сумма взноса за 9 месяцев – 9 млн., а за 6 месяцев – 6 млн. По итогам расчета взнос за 1-ые 3 месяца текущего года должен составить 9-6-=3 млн. рублей.

- Из расчета фактической выручки сумма налога должна составить 5*0.2=1 млн. рублей.

- Аванс превышает фактический налог на 3-1=2 000 000. рублей. Средства автоматически начисляются на следующий отчетный квартал.

- Взнос по налогу на прибыль за 2 квартал 2019 года равен авансу за 1 квартал, т.е. составляет 2 млн. рублей. Однако налоговая служба автоматически перенаправила 2 000 000 рублей на погашение налога за полугодие. 2-2=0, оплачивать взнос во 2 квартале не нужно.

Если же размер переплаты за предыдущий период меньше необходимого авансового платежа, придется заплатить разницу в указанный срок (до 28-го числа отчетного месяца при помесячных взносах).

Данная статья будет полезна тем налогоплательщикам, которые уплачивают ежеквартальные платежи по итогам квартала плюс ежемесячные авансовые платежи.

Статья поможет:

- рассчитать авансовые платежи по налогу на прибыль,

- узнать о сроках уплаты авансовых платежей по итогам I квартала,

- заполнить соответствующие разделы и строки в декларации за I квартал.

Пример

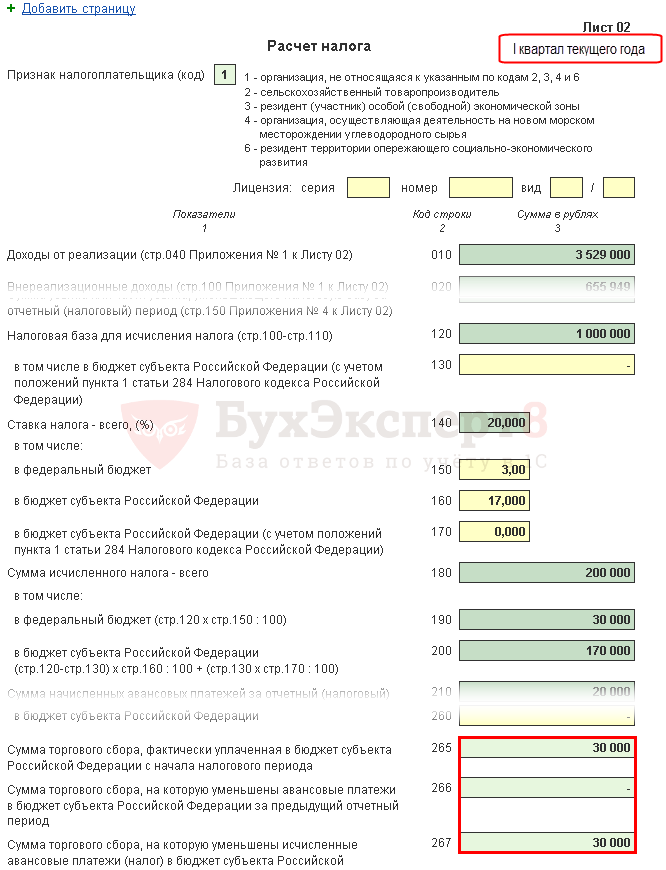

Лист 02 Расчет налога на прибыль и авансовых платежей

Рассмотрим пошаговое заполнение декларации Лист 02 в части расчета налога на прибыль за I квартал и суммы ежемесячных авансовых платежей на II квартал.

Шаг 1. Определите сумму налога на прибыль за I квартал (стр. 180-200)

Сумма налога на прибыль в 1С рассчитывается автоматически, исходя из налоговой базы, указанной по стр. 120, и ставки в стр. 140 (150-170).

Проверку расчета за I квартал осуществите по формуле:

В нашем примере сумма налога на прибыль всего (стр. 180) - 1 000 000 х 20% = 200 000 руб., в т. ч.:

- в федеральный бюджет (стр. 190) - 1 000 000 х 3 % = 30 000 руб.;

- в бюджет субъекта РФ (стр. 200) - 1 000 000 х 17 % = 170 000 руб.

Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

Авансовые платежи, которые организация должна платить ежемесячно в I квартале, рассчитываются в декларации за 9 месяцев прошлого года. Поэтому в строки 220, 230 вручную введите авансовые платежи из строк 330, 340 декларации за 9 месяцев.

Должно выполняться следующее равенство:

В нашем примере в декларации за 9 месяцев прошлого года сумма начисленных авансовых платежей всего (стр. 320) - 20 000 руб., в т. ч.:

- федеральный бюджет (стр. 330) - 3 000 руб.;

- бюджет субъекта РФ (стр. 340) - 17 000 руб.

Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

Строки 265, 266, 267 Листа 02 декларации будут в 1С заполняться автоматически, если организация зарегистрировала в программе торговую точку и автоматически осуществляет расчет торгового сбора .

В декларации за I квартал данные строки заполняются следующим образом:

- стр. 265 – сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ с начала года. В нашем примере сумма составляет 30 000 руб.

- стр. 266 – в декларации за I квартал не заполняется, т. к. должна указываться сумма торгового сбора, на которую был уменьшен налог в предыдущих кварталах отчетного года.

- стр. 267 – сумма торгового сбора, которая уменьшает исчисленный налог на прибыль за I квартал в республиканский бюджет. Показатель строки не может быть больше суммы по стр. 200 «Сумма начисленного налога в бюджет субъекта РФ».

В 1С в строке 267 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за I квартал, т. е. это оборот:

- Дт 68.04.1 (Уровень бюджета - Региональный бюджет , Вид платежа - Налог начислено/уплачено ).

- Кт 68.13 (Вид платежа - Налог начислено/уплачено ).

В нашем примере стр. 267 равна 30 000 руб.

Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

Теперь необходимо определить, что получилось больше: суммы налога, исчисленные по результатам I квартала (стр. 190, 200), или суммы начисленных авансовых платежей, которые налогоплательщик обязан был уплатить в I квартале (стр. 220, 230) с учетом торгового сбора (стр. 267).

Шаг 4.1. Федеральный бюджет

Если стр. 190 больше стр. 220 , то налог в федеральный бюджет по итогам I квартала необходимо доплатить, т. е. в 1С автоматически будет заполнена строка 270 по формуле:

Если стр. 190 меньше стр. 220 , то налог в федеральный бюджет по итогам I квартала будет к уменьшению, т. е. в 1С автоматически будет заполнена строка 280 по формуле:

В нашем примере стр. 190 (сумма 30 000 руб.) больше стр. 220 (сумма 3 000 руб.), следовательно, налог в федеральный бюджет по итогам I квартала будет к доплате:

- стр. 270 = 30 000 - 3 000 = 27 000 руб.

Шаг 4.2. Бюджет субъекта РФ

Если стр. 200 больше суммы (стр. 230 + стр. 267) , то налог в бюджет субъекта РФ по итогам I квартала необходимо доплатить, т. е. в 1С автоматически будет заполнена строка 271 по формуле:

Если стр. 200 меньше суммы (стр. 230 + стр. 267) , то налог в бюджет субъекта РФ по итогам I квартала будет к уменьшению, т. е. в 1С автоматически будет заполнена строка 281 по формуле:

В нашем примере стр. 200 (сумма 170 000 руб.) больше суммы строк 230 и 267 (47 000 = 17 000 + 30 000), следовательно, сумма налога в бюджет субъекта РФ по итогам I квартала будет к доплате:

- стр. 271 = 170 000 - 17 000 - 30 000 = 123 000 руб.

Шаг 5. Определите сумму авансовых платежей к уплате во II квартале (стр. 290-310)

Организации, уплачивающие ежемесячные авансовые платежи, должны по итогам I квартала рассчитать авансы, подлежащие уплате во II квартале. Такие платежи отражаются по стр. 290 (300, 310).

В 1С данные строки заполняются вручную. Расчет авансовых платежей к уплате необходимо осуществить по формуле:

В нашем примере сумма ежемесячных авансовых платежей, подлежащая уплате во II квартале (стр. 290) берется из стр. 180 (200 000 руб.), в т. ч.:

- в федеральный бюджет (стр. 300) = стр. 190 = 30 000 руб.;

- в бюджет субъекта РФ (стр. 310) = стр. 200 = 170 000 руб.

Раздел 1 Подраздел 1.1 Итоговые данные по уплате налога за I квартал

Заполнение итоговых данных по доплате или уменьшению налога на прибыль в I квартале осуществляется в 1С автоматически по следующему алгоритму.

Если сумма налога получилась к доплате, т. е. в Листе 02 заполнена строка 270 или строка 271, то указанная в них сумма переносится в Раздел 1 Подраздел 1.1: PDF

- в стр. 040 - из стр. 270 Листа 02 «в федеральный бюджет»;

- в стр. 070 - из стр. 271 Листа 02 «в бюджет субъекта РФ».

Если сумма налога получилась к уменьшению, т. е. в Листе 02 заполнена строка 280 или строка 281, то указанная в них сумма переносится в Раздел 1 Подраздел 1.1: PDF

- в стр. 050 - из стр. 280 Листа 02 «в федеральный бюджет»;

- в стр. 080 - из стр. 281 Листа 02 «в бюджет субъекта РФ».

В нашем примере сумма налога на прибыль по итогам I квартала по федеральному бюджету и бюджету субъекта РФ получилась к доплате.

Исходя из данной нормы, уплатить налог за I квартал, указанный в Разделе 1 Подраздела 1.1. необходимо до 28 апреля .

Если крайняя дата уплаты налога приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

Ознакомиться с порядком уплаты налога на прибыль:

- федеральный бюджет ;

- бюджет субъекта РФ .

В нашем примере доплата налога на прибыль должна быть осуществлена до 30 апреля 2018г. (28 апреля - выходной):

- в федеральный бюджет - 27 000 руб.

- в субъект РФ - 123 000 руб.

Раздел 1 Подраздел 1.2 Авансовые платежи на II квартал

В Разделе 1 Подраздела 1.2. декларации отражаются ежемесячные авансовые платежи, которые необходимо оплатить во II квартале.

Сумма авансовых платежей на II квартал была рассчитана по стр. 300, 310 Листа 02. Она автоматически распределяется в Подраздел 1.2 в размере 1/3 от квартальной суммы:

- стр. 120-140 - из стр. 300 «в федеральный бюджет»;

- стр. 220-240 - из стр. 310 «в бюджет субъекта РФ».

Исходя из данной нормы, во II квартале уплатить авансовые платежи, указанные в Разделе 1 Подраздела 1.2, необходимо:

- до 28 апреля;

- до 28 мая;

- до 28 июня.

Если крайняя дата уплаты авансовых платежей приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

- Уплата налога на прибыль в федеральный бюджет ;

- Уплата налога на прибыль в бюджет субъекта РФ .

В нашем примере уплата авансовых платежей во II квартале должна быть осуществлена:

- до 30 апреля 2018г. (28 апреля -выходной):

- в субъект РФ - 56 666 руб.

- до 28 мая 2018г.:

- в федеральный бюджет - 10 000 руб.

- в субъект РФ - 56 666 руб.

- до 28 июня 2018г.:

- в федеральный бюджет - 10 000 руб.

- в субъект РФ - 56 668 руб.