Фиксированными взносами назывались страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование, уплачиваемые индивидуальными предпринимателями, адвокатами, нотариусами и иными лицами, занимающимися частной практикой.

До 2014 года фиксированные взносы были действительно фиксированными (устанавливаемые на год) и одинаковыми для всех уплачивающих их лиц. Затем вступили в силу поправки в законодательство, изменяющие порядок исчисления взносов и по сути взносы перестали быть фиксированными.

А с 2018 года такое название убрано из нормативных документов. Мы же продолжим называть эти взносы фиксированными для удобства и потому, что название привычно для предпринимателей.

С 2017 года порядок уплаты фиксированных страховых взносов регулируется главой 34 Налогового кодекса и уплачиваются взносы не во внебюджетные фонды, а в территориальные налоговые инспекции по месту регистрации ИП.

Кто платит фиксированные взносы

Взносы в фиксированном размере обязательны к уплате всеми индивидуальными предпринимателями, независимо от системы налогообложения ИП, ведения хозяйственной деятельности и наличия доходов. В частности, если ИП работает где-то по трудовому договору, и за него уплачиваются страховые взносы работодателем, это не является основанием для освобождения от уплаты взносов, исчисленных в фиксированном размере.

Обратите внимание, что с 2010 года взносы уплачиваются также теми ИП, которые в прошлые годы пользовались льготами: военные пенсионеры платят взносы наравне со всеми остальными предпринимателями. С 2013 года можно не уплачивать фиксированные взносы за следующие периоды:

- служба по призыву в армии;

- период ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более трех лет в общей сложности;

- период ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- период проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более пяти лет в общей сложности;

- период проживания за границей супругов работников, направленных в дипломатические представительства и консульские учреждения Российской Федерации, постоянные представительства Российской Федерации при международных организациях, торговые представительства Российской Федерации в иностранных государствах, представительства федеральных органов исполнительной власти, государственных органов при федеральных органах исполнительной власти либо в качестве представителей этих органов за рубежом, а также в представительства государственных учреждений Российской Федерации (государственных органов и государственных учреждений СССР) за границей и международные организации, перечень которых утверждается Правительством Российской Федерации, но не более пяти лет в общей сложности.

Однако если в вышеуказанные периоды предпринимательская деятельность осуществлялась, то взносы придется уплачивать (п.7 статьи 430 НК РФ).

От чего зависит размер взносов

Однако в связи с тем, что МРОТ собираются повысить до прожиточного минимума, взносы ИП решили от него «отвязать» и начиная с 2018 года фиксированная сумма взносов, уплачиваемая за год, указывается в Налоговом кодексе.

С 2014 года размер фиксированных взносов зависит и от годового дохода ИП, так как при превышении в течение года дохода 300 тыс.руб. необходимо начислить ещё 1% взноса с суммы дохода, превышающей 300 тыс.руб.

Доход считается следующим образом:

- При ОСНО — доходы, учитываемые в соответствии со статьей 210 НК РФ Т.е. те доходы, которые облагаются НДФЛ (касается только доходов, полученных от предпринимательской деятельности ). При определении этих доходов учитываются расходы (Постановление Конституционного суда );

- При УСН с объектом налогообложения «доходы» — доходы, учитываемые в соответствии со статьей 346.15 НК РФ. Т.е. те доходы, которые облагаются налогом по УСН (такие доходы указываются в графе 4 книги доходов и расходов и указываются в строке 113 налоговой декларации по УСН);

- При УСН с объектом налогообложения «доходы, уменьшенные на величину расходов» — доходы, учитываемые в соответствии со статьей 346.15 НК РФ. Т.е. те доходы, которые облагаются налогом по УСН (такие доходы указываются в графе 4 книги доходов и расходов и указываются в строке 213 налоговой декларации по УСН). Однако есть решения судов, что расходы учитывать можно. С этим согласилась и ФНС, подробности можно узнать в материале ;

- При ЕСХН — доходы, учитываемые в соответствии с пунктом 1 статьей 346.5 НК РФ. Т.е. те доходы, которые облагаются налогом по ЕСХН (такие доходы указываются в графе 4 книги доходов и расходов и указываются в строке 010 налоговой декларации по ЕСХН). Расходы при определении дохода для расчета взносов не учитываются;

- При ЕНВД — вмененный доход налогоплательщика ЕНВД, рассчитанный по правилам статьей 346.26 НК РФ. Вмененный доход указывается в строке 100 раздела 2 декларации по ЕНВД. Если разделов 2 несколько, то доход суммируется по всем разделам. При определении годового дохода складываются вмененные доходы по декларациям за 1-4 квартал.

- При ПСН — потенциально возможный доход, рассчитываемый по правилам статьей 346.47 НК РФ и статьей 346.5 1 НК РФ. Т.е. тот доход, от которого считается стоимость патента.

- Если ИП применяет несколько систем налогообложения одновременно, то доходы по ним складываются

Тарифы фиксированных взносов

В 2018 году действуют следующие тарифы для платежей ИП «за себя» :

Расчет взносов при доходе 300 тыс.рублей и меньше, а также для КФХ, зарегистрированных как ИП вне зависимости от дохода

Фиксированные взносы на 2018 год при доходе 300 тыс. рублей и меньше составят:

- в Пенсионный фонд — 26 545 руб.;

- в Федеральный фонд обязательного медицинского страхования — 5 840 руб.

Всего: 32385 руб.

ИП, нотариусы и адвокаты уплачивают взносы в фиксированном размере только за самих себя. С выплат физическим лицам по трудовым и гражданско-правовым договорам уплачиваются страховые взносы на обязательное страхование , которые рассчитываются исходя из начисленных выплат в пользу этих лиц.

Фиксированные взносы уплачивают также главы КФХ за себя и за членов КФХ. При этом, размер фиксированных взносов не зависит от величины доходов хозяйства (п.2 ст.430 Налогового кодекса)

Если плательщики взносов начинают осуществлять предпринимательскую либо иную профессиональную деятельность после начала очередного расчетного периода , размер страховых взносов, подлежащих уплате ими за этот расчетный период, определяется пропорционально количеству календарных месяцев деятельности. За неполный месяц деятельности размер страховых взносов определяется пропорционально количеству календарных дней этого месяца. Калькулятор взносов можно найти на сайте .

Пример: Индивидуальный предприниматель зарегистрировался 16 июля 2018 года. Значит, размер страховых взносов в ПФ составитВсего за 2018 год ИП должен будет заплатить 12202,14 рублей в Пенсионный фонд. Аналогично будут рассчитываться и страховой взнос, уплачиваемый в фонд медицинского страхования.

- за пять полных месяцев 2212,08333 руб. × 5 мес.= 11060,42 руб.

- за неполный месяц 2212,08333/ 31 (количество дней в июле) × 16 (столько дней ИП был зарегистрирован как ИП в июле, считая день регистрации) = 1141,72 рублей.

Округление до 5 знака необходимо для более точного расчета, хотя понятно, что в рубле только 100 копеек, но иначе не сойдется годовая сумма. Почему-то законодатели не додумались утвердить годовую сумму взноса, кратную 12.

Расчет взносов при доходах свыше 300 тыс.рублей

В случае, если величина дохода плательщика страховых взносов за расчетный период превышает 300 000 рублей, помимо фиксированных пенсионных взносов указанных выше (26545 руб.) уплачиваются взносы в размере 1% от дохода, превышающего 300 000 рублей. Обратите внимание! Взносы по медицинскому страхованию с доходов свыше 300 тыс.рублей не уплачиваются ! Т.е. сумма взносов в ФФОМС фиксированная для всех ИП, вне зависимости от суммы годового дохода.

Пример: Доход индивидуального предпринимателя в 2018 году составил: 350 000 руб. по деятельности, облагаемой УСН и 100 000 руб. по деятельности, по которой применяется ЕНВД (как считаются доходы, указано выше). Итого 450 000 руб. Сумма взносов в ПФ за 2018 год составит 26545 + (450 000 − 300 000) × 1% = 28 045 руб. Сумма взносов в ФФОМС 5 840 руб.

Общая сумма фиксированных страховых взносов в ПФ за год не может быть более восьмикратного фиксированного размера страховых взносов, установленного на год. Т.е. не больше, чем 26545 х 8 = 212 360 руб.

Пример: Доход индивидуального предпринимателя на УСНО в 2018 году составил: 20 000 000 руб. Сумма взносов за 2018 год составила бы 26545 + (20 000 000 − 300 000) × 1% = 223 545 руб, однако поскольку она больше максимально возможных взносов 212 360 руб., уплачивается 212 360 руб. взносов в ПФ и взносы в ФФОМС в размере 5 840 руб.

Срок уплаты взносов

Страховые взносы за расчетный период уплачиваются ИП не позднее 31 декабря текущего календарного года, за исключением взносов в размере 1% с дохода, превышающего 300 тыс.рублей.

Но поскольку в 2018 году 31 декабря будет выходным днем (из-за переноса выходных), то последний срок уплаты взносов переносится на ближайший рабочий день, скорее всего это будет 9 января 2019 года.

Страховые взносы, исчисленные с суммы дохода плательщика страховых взносов, превышающего 300 000 рублей за расчетный период, уплачиваются плательщиком страховых взносов не позднее 1 июля года , следующего за истекшим расчетным периодом.

Взносы (в том числе и взносы на обязательное медицинское страхование) уплачиваются с 1 января 2018 года не в Пенсионный фонд, а в налоговую инспекцию. В том числе и взносы за прошлые годы.

Отчетность по фиксированным взносам

КФХ один раз в год, в срок не позднее 30 января, подают в ИФНС (). С 2012 года индивидуальные предприниматели, нотариусы, адвокаты, не производящие выплаты и иные вознаграждения физическим лицам, никакой отчетности по своим взносам не сдают!

КБК

Взносы с 1 января 2017 года необходимо уплачивать на реквизиты ФНС, а не Пенсионного фонда!

182 1 02 02140 06 1110 160 — Фиксированные пенсионные взносы ИП, отдельного КБК для взносов в размере 1% от дохода свыше 300 тыс.рублей с 2017 года не предусмотрено.

182 1 02 02103 08 1013 160 — Фиксированные взносы ИП на медицинское страхование.

Индивидуальным предпринимателем (ИП), или, как раньше его называли, частным предпринимателем, является физическое лицо, имеющее регистрацию предпринимателя без образования юридического лица, но по факту владеющее многими правами юрлиц. К индивидуальным предпринимателям (ИП) применяются правила гражданского кодекса.

На какой бы системе налогообложения ИП ни находился, он все равно обязуется делать регулярные взносы в Пенсионный фонд. Все необходимые данные индивидуальный предприниматель может узнавать самостоятельно в отделении Пенсионного фонда либо ожидать, пока ему рассчитают сумму обязательного платежа и вышлют все данные для осуществления платежа.

Уплата страховых взносов

Случаются такие ситуации, когда ИП в силу определенных обстоятельств не прекращает свою деятельность, но не получает доход. В таком случае законодательно оговаривается возможность неуплаты страховых взносов. К таким периодам относят:

- время, проведенное в армии по призыву;

- время, когда ухаживают за маленьким ребенком к моменту, пока он не достигнет 1,5 года;

- уход за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- в случае проживания вместе с супругом, который несет службу согласно контракту;

- на период временного нахождения с супругом за границей, в связи с направлением его за рубеж с места работы.

Обязательным условием для временного прекращения выплат в связи с вышеперечисленными обстоятельствами есть наличие документов, которые будут их подтверждать.

На сегодняшний день различают две категории ИП по сумме заработка в год:

- ИП, зарабатывающие меньше 300 тысяч рублей в год.

- ИП, доход которых свыше 300 тысяч рублей в год.

После разделения по такому принципу ИП считаются неравными в своих обязанностях по выплатам в Пенсионный фонд. На ИП первой категории накладывается обязанность выплачивать фиксированную ставку в Пенсионный фонд. На сегодня эта сумма составляет 23153,33 рубля в год или, если говорить о ежемесячном платеже, то 1929,44 рубля.

Распределение по фондам:

- в ПФР: 19 356,48 руб. + 1%;

- в ФФОМС: 3 796,85 руб.

Что касается второй категории ИП, то они осуществляют два обязательных отчисления в Пенсионный фонд России. К первому платежу относится обязательное отчисление, предусмотренное для всех предпринимателей. Второй обязательный платеж составляет 1 процент от той суммы, которая превысила планку в 300 тысяч рублей.

Зависимость доходов и системы налогообложения:

- для УСН берется весь доход, который учитывается при расчете налога;

- для Единого налога на вмененный доход берется вмененный доход за год;

- если патентная система рассчитывается по предполагаемому доходу, от которого шел расчет стоимости патента.

Как начисляется 1 процент

Рассмотрим на примере, как начисляется 1 процент на сумму дохода свыше трехсот тысяч рублей.

Предположим, что за отчетный год ИП заработал 700 000 рублей. Вне зависимости от суммы дохода, он заплатит 23153,33 рубля как предприниматель первой категории. Кроме того, дополнительно придется заплатить 1 процент от 400 тысяч рублей (700 000 – 300 000 = 400 000), а в денежном эквиваленте это будет выглядеть так: 400 000 × 1% (0,01) = 4 000 рублей.

Таким образом, общая сумма обязательного платежа в Пенсионный фонд равна 27153,33 рубля.

Казалось бы, 1 процент – это очень маленькая и незначительная ставка, но при этом она принесет довольно значимое повышение поступлений в бюджет государства. Несмотря на то что правительством было принято решение ее внести, оно также позаботилось о том, чтобы установить границу верхнего рубежа для налогообложения. Даже при очень высоком годовом доходе, максимальный размер 1%-ной ставки не может превышать сумму в 158648,69 рубля.

Также следует отметить и объект налогообложения, ведь режимы могут быть разными и доходы у них высчитываются по-разному. Именно поэтому было принято решение, что доходы, как в ОСНО, так и в упрощенной системе налогообложения берутся в чистом виде, не учитывая величину расходов (напоминаем, что система УСН предусматривает «доходы минус расходы» 15%). Если ИП применяет несколько режимов налогообложения, то для правильности проведения расчетов необходимо суммировать все доходы.

Как оплачиваются взносы в Пенсионный фонд

Для ИП, которые состоят на общей системе налогообложения, и тех, что пользуются упрощенной системой, при расчете доходов для оплаты страховых взносов не учитывается величина расходов.

Страховые взносы при наличии неполного года

В случае если вы зарегистрировались как ИП спустя какое-то время после того, как начался год, то, конечно же, и сумму страховых платежей заплатите меньше.

А для того чтобы точно ее рассчитать и не допустить никаких ошибок, можно воспользоваться специальной формулой. Состоит она из суммы произведений ставки фиксированного взноса в месяц (в ПФР – 19 356,48 руб. + 1%, в ФФОМС – 3 796,85 руб.), умноженной на количество полных месяцев в году со дня регистрации, и этой же ставки, умноженной на количество календарных дней в статусе ИП (того неполного месяца, когда была проведена регистрация), деленной на общее количество календарных дней неполного месяца:

СВ = ФВ × М + ФВ × Д1 ÷ Д2

ИП имеет право единоразово выплачивать всю задолженность за год, и тогда он обязан уложиться с оплатой до 31 декабря того года, за который производится оплата.

Чаще всего взносы оплачивают раз в квартал, так как тогда ИП получает возможность еще и уменьшить налог в ФНС на сумму этих самых уплаченных страховых взносов. К примеру, ИП, у которого нет наемных работников, обладает правом уменьшения суммы необходимых к оплате налогов на все сто процентов от страховых взносов. ИП, у которого есть работники, – на 50%.

К концу года у ИП появляется возможность провести оценку полученного дохода за анализированный период и рассчитать сумму обязательного платежа в Пенсионный фонд как дополнительный страховой взнос. Перевод должен быть осуществлен до 1 апреля следующего года после отчетного.

Большим бонусом для ИП с 2012 года стало то, что больше не нужно подавать отчеты непосредственно в ПФ, а достаточно лишь сдать в налоговую инспекцию очередную декларацию о доходах. Дальше органы разберутся между собой самостоятельно, но отчет в ФНС подается обязательно, так как при отсутствии данных ПФ должен взыскать с нарушителя пенсионные страховые взносы, исходя из максимального тарифа.

Для оплаты страховых взносов используют три разных платежа: в ПФР – на фиксированную часть и дополнительный 1%, а также в ФФОМС.

- 392 1 02 02140 06 1100 160 – КБК для фиксированного взноса в ПФР;

- 392 1 02 02103 08 1011 160 – КБК для установленного взноса в ФФОМС;

- 392 1 02 02140 06 1200 160 – КБК для перечисления дополнительного 1% в ПФР.

Пример заполнения платежного поручение на уплату страховых взносов

Статус плательщика (поле 101): 08.

Плательщик (поле 8): фамилия, имя и отчество (ИП) //адрес места жительства//. Например, Тинкова Ольга Юрьевна (ИП) //740521, г. Свердловск, ул. Полевая, д. 11, кв. 73//

Очередность платежа (поле 21): 6

Код (поле 22): 0.

КПП плательщика (поле 102): 0.

КБК (поле 104): согласно взносу.

ОКТМО (поле 105): свой код ОКТМО.

В полях 106-110: 0.

Назначение платежа (поле 24):

Номер регистрации в ПФР – 087-000-000000. Страховые взносы в ПФР в фиксированном размере на страховую часть пенсии (с суммы дохода, не превышающей 300 тыс. руб.) за 2019 г. – для фиксированных взносов в ПФР.

Номер регистрации в ПФР – 087-000-000000. Страховые взносы в ПФР в фиксированном размере на страховую часть пенсии (с суммы дохода свыше 300 тыс. руб.) за 2019 г. – для дополнительного 1 процента в ПФР.

Номер регистрации в ПФР – 087-000-000000. Страховые взносы на ОМС в бюджет ФФОМС за 2019 г. – для фиксированных взносов в ФФОМС.

Если в результате проверки своих отчетов вы обнаружили, что перечислили либо ошибочную сумму, либо сумму, превышающую необходимый платеж, то у вас есть возможность обратиться в органы Пенсионного фонда, закрепленного за вашей территорией, и подать письменное заявление о зачете (возврате) данных платежей в течение 3 лет со дня уплаты указанной суммы.

Если в случае ошибки прошла переплата по страховым взносам, то законодательно прописана возможность проведения зачета из одного внебюджетного фонда в другой (из ПФР в ФОМС и наоборот) в счет следующих платежей.

Давно замечено, что пенсионные взносы - одна из самых серьёзных финансовых нагрузок на микробизнес. Зачастую она превосходит даже стандартный налог. Начиная с 2017 года, в момент перехода администрирования взносов по страхованию от двух внебюджетных фондов в руки ФНС РФ, эти фискальные сборы предпринимателями стали в обиходе причисляться к налогам. При этом самым серьёзным бременем, возложенным на малый бизнес, признаны пенсионные взносы. Рассмотрим, какие ещё есть взносы и особенности их уплаты, в том числе если доход ИП превышает 300 тысяч рублей.

Пенсионные и другие страховые взносы ИП

Для всех частных предпринимателей, работающих в одиночку, и для тех, у кого набран штат наёмных работников, установлен ряд обязательных страховых платежей, к которым относятся:

- Платежи на пенсионное и медстрахование (ОПС и ОМС):

- сумма фиксированного платежа на пенсионку установлена Правительством РФ на 2018 год в размере 26 545 ₽;

- страховой взнос на ОМС равен 5 840 ₽;

- итого каждый год до 31 декабря каждый коммерсант, зарегистрированный в едином реестре, куда вносятся все предприниматели РФ, обязан внести в страховую государственную казну сбор в размере 32 385 ₽;

- эти обязательные суммы ежегодно индексируются, исходя из инфляции и экономической ситуации в стране. На сегодняшний день определены точные цифры на срок до 2021 года;

- сумма вменённого всем ИП страхового сбора не привязана к прибыли коммерческого микропредприятия. Для налогового регулятора здесь абсолютно не важна цифра дохода ИП. Не интересует контролёра и тот факт, работал ли бизнес, или деятельность не осуществлялась. В этом вопросе все частные предприниматели равны в обязанностях;

- никому не предоставляются льготы, сумма фиксированного платежа одинакова для всех. На поверхностный взгляд, логика не видна, но обязательные страховые взносы платят и те ИП, которые уже находятся на заслуженной пенсии, и работающие граждане (до того момента пока у них сохранён статус предпринимателя). Состоишь на учёте в ЕГРИП - плати страховой сбор в обязательном порядке.

- Процент от всех выплат своим работникам (для ИП, у которых они, соответственно, есть), причём не только на ОПС и ОМС, но ещё и обязательный социальный сбор в ФСС (на случай получения сотрудниками ИП листка нетрудоспособности). При этом взнос на компенсацию при заболевании самого предпринимателя считается добровольным. Соответственно, если коммерсант не платит взнос в ФСС, то и возмещение по больничному листу ему не положено.

- И последний обязательный страховой взнос, который направляется строго в пенсионную копилку, - 1% от совокупного бизнес-дохода, превышающего 300 000 рублей. Причём этот сбор оплачивается вне зависимости от уплаты фиксированного взноса (п. 1).

И заметим, что при переходе контроля за выплатами по всем страховым взносам (за исключением выплат по социалке в ФСС) к налоговому органу, регулирование по срокам и формам становится всё жёстче. Это отмечают все работающие ИП. С налоговиками сложнее договориться, чем было при коммуникациях с фондами, контроль за расчётами ведётся более тщательно, а нарушения караются незамедлительно.

Уплата налога с оборота ИП, превышающего 300 тысяч в год: сроки, порядок, формула и пример расчёта

Итак, платёж при превышении прибыли бизнеса от трёхсот тысяч рублей и более рассчитывается исходя из процентного соотношения совокупного оборота ИП. Ставка по сбору установлена в размере одного процента от суммы, превышающей 300 000 ₽. Отсчёт идёт по суммарной цифре за календарный год.

Причём следует обратить внимание: если бизнесмен работает по двум или нескольким налоговым режимам, то учитываться будет доход по каждой из систем налогообложения в совокупности.

Пример расчёта при совмещении упрощёнки с налоговой базой 6% и единого вменённого налога (ЕНВД):

Первая исходная сумма - валовая прибыль по упрощённому режиму ИП, которая составила за отчётный период 290 000 рублей;

Вторая доходная часть, которая будет учитываться в расчёте оборота, - вменённый предпринимателю налоговый сбор по ЕНВД. Возьмём, к примеру, 200 000 рублей за полный календарный год.

Соответственно, считаем совокупный оборот ИП по двум налоговым режимам: 290 000 ₽ + 200 000 ₽ = 490 000 ₽.

Расчёт страхового сбора в данном случае будет выглядеть так: 490 000 ₽ (совокупный доход) - 300 000 ₽ (лимит дохода) = 190 000 ₽ (облагаемая страховым взносом сумма) / 100 (или умножить на 1%) = 1 900 руб.

Таким образом, чтобы посчитать платёж по обязательному пенсионному налогу, нужно из суммы прибыли по всем применяемым ИП системам налогообложения вычесть 300 тысяч, а итог поделить на коэффициент, равный ста единицам. Это и будет цифра, которую бизнес должен уплатить по пенсионному страхованию при превышении предпринимательского лимита.

Какие доходы учитывать при расчёте 1% по ОПС в зависимости от режима ИП

Так, сложностей при расчёте суммы платежа одного процента от оборота свыше 300 тысяч рублей обычно не возникает. Вопросы начинаются при определении доходной части, которая должна учитываться при расчёте этого сбора.

Здесь необходимо понимать, что годовой оборот бизнесмена, облагаемый сбором в 1%, рассчитывается исходя из налоговой базы ИП. В общем, всё, что считается доходом при декларировании, учитывается в расчёте страхового сверх взноса. А в случае применения вменёнки или патента это будет, соответственно, вменённый предпринимателю налог по ЕНВД или сбор на разрешение по ПСН.

Разбираясь в деталях, нужно отметить, что при подсчёте оборотки ИП нужно опираться на законодательные акты, которые применяются при различных налоговых режимах:

- Доход ИП на общем базовом режиме ИП учитывается на основании декларации по НДФЛ. То есть в расчёт сверх взноса по ОСНО входит прибыль ИП за вычетом бизнес-затрат (это установлено разделом 210 НК РФ и Постановлением Конституционного суда РФ за номером 27-П).

- ИП, применяющие упрощённый режим с налоговой базой «доходы», берут к учёту всю свою валовую прибыль (смотри статью 346.15 Кодекса). Всё, что прошло по расчётному счёту или кассе бизнеса, берётся в расчёт оборота ИП.

- Предприниматели, которые работают по объекту «доходы - расходы», берут в расчёт только доход, учтённый в декларации по УСН. Следовательно, все бизнес-расходы, убираются из суммарного объёма.

- Сельхозпроизводители, применяющие ЕСХН, к которым, кстати, с 2017 года причисляются и аутсорсинговые компании, которые оказывают фермерству помощь в уходе за животными, сборе урожая и пр., при расчёте доходной части учитывают свои расходы на бизнес.

- Как уже упоминалось, ИП, работающие на вменёнке, берут за основу сумму вменённого им налогового сбора.

- Бизнес на патенте (как и ИП на ЕНВД) учитывает полную цену выкупаемого патента.

При налоговом и страховом учёте доходной части бизнес должен, прежде всего, ориентироваться на Книгу учёта хозяйственной деятельности ИП. Напомним, что ведут этот документ налоговой отчётности все предприниматели вне зависимости от применяемой ими системы обложения. И при подведении итогов предпринимательской деятельности в отчётном периоде основным маяком является как раз КУДиР. У каждого режима - она своя, своя форма и учётные операции. Но фокусный момент - доходная часть - всегда учитывается в первую очередь.

Заметьте: отчётности по любым страховым взносам ИП, которые выплачиваются «за себя», не существует.

Здесь регулятор делает бизнесу своего рода послабление. Но не стоит надеяться, что налоговый контролёр не мониторит оборот микробизнеса. Делается это легко, как уже говорилось выше, все доходы проверяются по декларациям предпринимателей. Поэтому налоговики всегда держат руку на пульсе и знают, должен ли частный бизнес выплачивать что-то в пенсионную копилку государства.  При расчёте взноса в 1% от дохода сверх 300 тыс. руб за основу берутся КУДиР и декларация ИП

При расчёте взноса в 1% от дохода сверх 300 тыс. руб за основу берутся КУДиР и декларация ИП

Предельная сумма оплаты по ОПС

Немаловажное условие для плательщиков этого пенсионного сбора: для бизнеса, годовая прибыль которого превышает за отчётный год определённую сумму, установлена максимальная сумма страхового платежа по ОПС. Так, в 2018 году к высокодоходному бизнесу, который уплачивает максимальную сумму по пенсионке, причислены компании, чей оборот составляет более 21 млн 240 тысяч рублей. Поэтому, если суммарная чистая прибыль ИП составляет приблизительно 1,8 млн рублей в месяц, рассчитывать пенсионный сверх/взнос не имеет смысла. Нужно просто заплатить max цифру страхового сбора на ОПС. Только следует учесть, что, как и по фиксированным взносам, этот сбор индексируется каждый год, так сумма максимального платежа по годам будет равна:

- 2018 год - 212 360 ₽;

- 2019 год - 234 832 ₽;

- 2020 год - 259 584 ₽.

Как оплатить 1% при превышении оборота: срок, способы, как сформировать квитанцию, КБК по ОПС

Главное, что изменилось, при уплате пенсионного взноса при превышении лимита в 300 тыс. рублей - изменились все КБК по страховым сборам (исключение - взносы по нетрудоспособности в ФСС). Поэтому ключевым моментом при оплате пенсионного сверх-взноса нужно отметить - следует указать правильный код бюджетной классификации (КБК). Так как при перечислении по старому (действующему до 2017 года) КБК деньги не поступят к налоговикам, соответственно, к плательщику могут быть применены пени и санкции.

Но не будем кошмарить начинающий бизнес: по крайней мере, ещё в 2017 году налоговики совместно с казначейством РФ вручную исправляли ошибки плательщиков при некорректном перечислении страховых взносов. Также сегодня есть определённая форма заявления на изменение КБК при зачислении налогов и сборов, но ошибки, допущенные при проведении платёжки, ведут к потере времени и ненужной беготне по инстанциям.

Второе нововведение по пенсионным выплатам - с 2018 года последний срок уплаты сверх взноса перенесён с конца апреля на 1 июля. Этот шаг сделал более логичным подход к расчётам по этому сбору и в какой-то мере подстраховал предпринимателей от ошибок. Ведь при переносе срока на 2 месяца, ИП проходит декларирование, камеральную проверку и уже на основании проверенных в ИФНС данных уплачивает страховой взнос.

Подготовить платёжный документ для выплаты по пенсионке при превышении установленного законодательством лимита довольно просто, сформировать квиток можно любым удобным для ИП способом:

- Допускается провести платёж с помощью банк-клиента любой кредитной организации, где у ИП есть расчётный счёт. Для этого случая в интернет-банкинге есть уже готовые платёжные формы. Одним из примеров такого способа является сервис Сбербанк-Онлайн. Есть такие формы и у молодых мобильных интернет-ба

- Если р/счёта нет, оптимальным (и обратите внимание - бесплатным) способом формирования платёжной квитанции для бизнеса может стать заполнение поручения удалённо на интернет-портале ФНС РФ:

- на данном онлайн-ресурсе можно внести все нужные данные в платёжку, отправить её на печать и уплатить взнос на ОПС при помощи терминала через кассу банка;

- также можно заполнить документ и в режиме онлайн осуществить платёж по банковской карте, посредством электронного кошелька или даже через рay-платёж с сотового телефона.

Как подготовить платёжку и оплатить взнос на портале налоговой службы

Попробуем разобраться в этапах формирования платёжного документа на портале налоговой службы. Пройдём несколько шагов, которые позволят плательщику оперативно провести платёжку по ОПС-взносу, для этого нужно:

- Открыть гиперссылку на страницу портала налог.ру и приступить к формированию платёжной квитанции. Для этого на первой вкладке нужно выбрать тип плательщика - индивидуальный предприниматель, а также определить, каким путём будет оплачиваться квиток:

- Далее, нужно выбрать вида платежа. Вносим без пробелов нужный КБК - 18210202140061110160. В общем-то, другие реквизиты могут и не понадобиться, но если вдруг плательщик не знает код, уточнить КБК помогут дополнительные (необязательные) вкладки. Найти нужную форму помогут название платежа и его тип.

Для определения вида платежа достаточно внести нужный КБК

Для определения вида платежа достаточно внести нужный КБК - Выбор своей налоговой инспекции проходит через выпадающий список. Совсем просто это можно сделать с помощью заполнения блока, который даёт возможность определить ИФНС по адресу прописки ИП.

Найти «свою» ИФНС можно по адресу прописки ИП

Найти «свою» ИФНС можно по адресу прописки ИП - Далее, вносим реквизиты платёжки: обоснование пп, период, за который уплачивается взнос. И последнее - сумма сбора.

Реквизиты платёжного документа выбираются в зависимости от взноса, везде есть выпадающие списки

Реквизиты платёжного документа выбираются в зависимости от взноса, везде есть выпадающие списки - Проставляем краткую информацию по плательщику: достаточно ИНН и Ф.И.О. предпринимателя, идём дальше.

Заполнить реквизиты ИП-плательщика нужно обязательно

Заполнить реквизиты ИП-плательщика нужно обязательно - Последующий раздел онлайн-платежа предназначен просто для уточнения внесённой информации.

Проверяем всё и кликаем на «оплатить»

Проверяем всё и кликаем на «оплатить» - Выбираем форму оплаты - наличные средства или безнал.

Выбираем форму оплаты платёжного документа

Выбираем форму оплаты платёжного документа - Квитанция сформирована. Остаётся её только оплатить. Каким способом - выбирает плательщик. Если оплата пойдёт через кассу банка, можно распечатать квитанцию.

- Если же ИП готов оплатить взнос онлайн с банковской карты, на странице «Оплатить платёжный документ» нужно выбрать банк-партнёр и перечислить пенсионный сбор. Деньги поступят сразу на счёт налоговиков. В случае если кредитной организации, в которой у ИП-плательщика открыт р/счёт, нет в предоставленном списке, можно провести платёжку через сайт госуслуг (первая иконка в логотипах). С этого ресурса можно оплатить по карте любого банка и с помощью других сервисов, к примеру, с электронного кошелька.

На странице «Оплатить платёжный документ» выбираем банк-партнёр и платим пенсионный сбор

На странице «Оплатить платёжный документ» выбираем банк-партнёр и платим пенсионный сбор

Видеоинструкция: оплата взносов в ПФР через Сбербанк-Онлайн

Обратите внимание ещё на один момент по страхованию и платежам: при снятии бизнеса с регистрации в ЕГРИП предпринимателю предоставляется 15 дней, чтобы он мог уплатить все обязательные взносы, в этот список входит и взнос, установленный при превышении порога совокупного оборота.

Что понимать под термином «доход», с которого надо заплатить налог? Это самый важный вопрос предпринимателя, получившего доход свыше 300 000 рублей. Цена вопроса – сумма взносов, которую он достанет из своего кармана и заплатит в бюджет. В Налоговом кодексе четкого ответа нет, разъяснения контролирующих органов и судов только запутывают. Рассмотрим «хитрые» моменты.

Индивидуальные предприниматели являются плательщиками страховых взносов. Они могут выступать плательщиками по двум основаниям:

- как работодатели, если имеют наемных работников, — работодатели-ИП уплачивают страховые взносы в том же порядке, что и организации. В статье мы не будем рассматривать этот вопрос;

- за себя, как самозанятые, — в этом случае порядок исчисления и уплаты страховых взносов вызывает много вопросов из-за неточных формулировок законодательства.

Разберем спорные моменты и расчеты страховых взносов для ИП, которые работают на разных системах налогообложения, а также совмещают УСН и патентную систему налогообложения (ПСН).

Начнем с общих вопросов исчисления и уплаты страховых взносов.

Исчисление и уплата страховых взносов. Памятка для ИП

- Индивидуальные предприниматели уплачивают страховые взносы в ПФР и ФОМС. Предприниматели не исчисляют и не уплачивают страховые взносы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (п. 6 ст. 430 НК РФ). Однако они вправе вступить в эти отношения добровольно (пп. 2 п. 1 ст. 419, п. 6 ст. 430 НК РФ, ч. 3 ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ).

- ИП уплачивают страховые взносы в виде фиксированных платежей, которые в свою очередь состоят из двух частей:

- постоянная часть — обязаны уплачивать все ИП (за некоторым исключением);

- дополнительная (переменная) часть, которую уплачивают с дохода, превышающего 300 000 руб.

- ИП вправе претендовать на освобождение от уплаты страховых взносов за себя, если представили в налоговый орган по месту учета заявления об освобождении от уплаты страховых взносов и подтверждающие документы (п. 7 ст. 430 НК РФ, Федеральный закон от 28.12.2013 № 400-ФЗ). Освобождение распространяется на период:

- прохождения военной службы;

- ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более пяти лет в общей сложности;

- период проживания за границей супругов работников, работающих в организациях, перечень которых утвержден Правительством РФ, но не более пяти лет в общей сложности.

- Обязанность уплачивать страховые взносы у ИП возникает с момента приобретения статуса ИП, т.е. с момента госрегистрации (п. 1 ст. 23 ГК РФ), и до момента прекращения деятельности и исключения его из ЕГРИП. Важный момент: если предпринимателя не исключат из ЕГРИП, то считается, что он не утратил статус ИП, а значит обязан продолжать уплачивать страховые взносы вне зависимости от того, получил доход или убыток, вел свою деятельность или нет и т.п. (письмо Минфина России от 21.09.2017 № 03-15-05/61112).

- Если ИП прекратил свою деятельность и снялся с учета в налоговом органе, то оплатить взносы он обязан в течение 15 дней с даты снятия с учета. Сумма взносов, которую он должен уплатить, должна быть скорректирована пропорционально отработанному времени в календарном году, в котором прекращена деятельность ИП. Согласно п. 5 ст. 430 НК РФ: «за неполный месяц деятельности соответствующий фиксированный размер страховых взносов определяется пропорционально количеству календарных дней этого месяца по дату государственной регистрации прекращения физическим лицом деятельности в качестве ИП включительно».

- ИП не вправе применять пониженные тарифы, т.к. эта преференция предусмотрена только для работодателей, а значит, только в отношении взносов за работников, а не взносов ИП за себя.

Фиксированные платежи ИП за себя в 2018, 2019, 2020гг. Изменения

С 2018 года размер фиксированного платежа больше не привязан к МРОТ. С дохода, не превышающего 300 000 рублей, предприниматели уплачивают страховые взносы в следующих суммах (ст. 430 НК РФ):

Пример расчета фиксированной части страховых взносов ИП за неполный год

ИП Иванов зарегистрирован 21 марта 2018 года. За полные 9 месяцев (с апреля по декабрь) 2018 года предприниматель должен заплатить страховых взносов:

- в ПФР — 19 908,75 руб. (26 545 руб. /12 х 9 мес.);

- в ФОМС — 4380 руб. (5840 руб. /12 х 9 мес.).

За март сумма страховых взносов рассчитывается пропорционально количеству дней, в течение которых ИП был предпринимателем. Всего в марте 31 день, ИП зарегистрировался 21 марта, значит должен заплатить за 11 дней (31-20):

- в ПФР — 784,93 руб. (26 545 руб. / 12 х 11/31);

- В ФОМС — 172,69 руб. (5840 руб. / 12 х 11/31).

Итого сумма взносов за 2018 год составит:

- в ПФР — 20 693,68 руб. (19 908,75 руб. + 784,93 руб.);

- в ФОМС — 4552,69 руб. (4380 руб. + 172,69 руб.).

Фиксированный платеж ИП: сроки уплаты

Срок уплаты страховых взносов в виде фиксированных платежей — не позднее 31 декабря этого года (пп. 2 п. 1 ст. 419, п. 2 ст. 432 НК РФ). Если последний день срока уплаты взносов выпадает на выходной и (или) нерабочий праздничный день, окончание срока переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Предприниматель решает сам, в каком порядке будет уплачивать страховые взносы в виде фиксированных платежей в течение года. Не требуется составлять «график платежей» и неукоснительно ему следовать. Главное, чтобы платежи за 2018 год были уплачены до конца года. В противном случае на сумму недоимки начислят пени и штрафы по ст. 122 НК РФ.

Налоговая ответственность может быть смягчена или отягчена. ИП вправе рассчитывать на смягчение налоговой ответственности (п. 1 ст. 112 НК РФ). Послабление в налоговой ответственности возможно при наличии обстоятельств, смягчающих ответственность:

- совершение правонарушения вследствие стечения тяжелых личных или семейных обстоятельств;

- совершение правонарушения под влиянием угрозы или принуждения либо в силу материальной, служебной или иной зависимости;

- тяжелое материальное положение физического лица, привлекаемого к ответственности за совершение налогового правонарушения;

- иные обстоятельства, которые судом или налоговым органом, рассматривающим дело, могут быть признаны смягчающими ответственность.

При наличии хотя бы одного обстоятельства размер штрафа уменьшат не менее чем в 2 раза (п. 3 ст. 114 НК РФ). Обстоятельством, отягчающим ответственность, признается совершение налогового правонарушения лицом, ранее привлекаемым к ответственности за аналогичное правонарушение (п. 2 ст. 112 НК РФ).

Дополнительная (переменная) часть страховых взносов: порядок расчета и уплаты ИП за 2018 год

Дополнительные взносы уплачивают только те ИП, которые получили в текущем году доход свыше 300 000 рублей. С суммы превышения уплачивается взнос только в ПФР по ставке 1% от суммы дохода. Формула расчета дополнительных взносов:

Сумма дополнительных взносов в ПФР за 2018г. = Сумма дохода за 2018г. — 300 000 руб. х 1%

Дополнительный страховой взнос в ПФР имеет ограничение по максимальной сумме. Размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера (постоянной части) страховых взносов на обязательное пенсионное страхование (пп.1 п.1 ст. 430 НК РФ).

С учетом постоянной части страховых взносов, ИП может заплатить за налоговый период:

Что такое доход ИП, и как определить сумму дохода?

Это главный вопрос, на который надо ответить, прежде чем считать налог. Налоговое законодательство не всегда дает прямой ответ на этот вопрос. Поэтому обратимся к решениям высших судов и разъяснениям контролирующих органов.

Определение дохода зависит от применяемой ИП системы налогообложения

Ситуация 1: ИП применяет ОСНО

Доход для целей расчета дополнительных страховых взносов берется за минусом расходов.

Долгие споры контролирующих органов и решения судов разного уровня не привели к единообразию в решении этого вопроса. Точку поставил только КС РФ в постановлении от 30.11.2016 № 27-П . Другого мнения теперь нет и быть не может, если только в корне изменится норма НК РФ.

Таким образом, ИП, применяющий общую систему налогообложения, т.е. уплачивающий НДФЛ, для расчета дополнительных страховых взносов в ПФР, вправе при определении суммы дохода уменьшить его на величину профессиональных налоговых вычетов в соответствии со ст. 221 НК РФ (письмо ФНС России от 10.02.2017 № БС-4-11/2494@ (вместе с письмом Минфина России от 06.02.2017 № 03-15-07/6070)). Формула для расчета:

Дополнительные страховые взносы в ПФР (на ОСНО) = (Доходы — профессиональные вычеты) х 1%

Ситуация 2: ИП применяет УСН

объект «доходы минус расходы»

Вопрос стоит так: вправе ли предприниматели на УСН при определении дохода, с которого будут считать дополнительные страховые взносы, уменьшить валовую сумму дохода на расходы? Безусловно, учет расходов позволит ИП уменьшить базу для расчета страховых взносов в ПФР, это автоматически приведет к уменьшению платежей в ПФР. Это выгодно предпринимателям, но не выгодно бюджету.

Позиции контролирующих органов и судей расходятся.

Минфин и ФНС РФ считают, что при определении величины дохода для исчисления страховых взносов в ПФР, расходы не учитываются. Эта позиция выражена ими в многочисленных письмах, в частности: письма Минфина России от 15.03.2018 № 03-15-05/15892 , от 12.02.2018 № 03-15-07/8369, ФНС от 21.02.2018 № ГД-4-11/3541@.

Отстоять противоположную позицию волне реально в суде, т.к. Верховный суд в определении от 22.11.2017 № 303-КГ17-8359 сказал, что ИП с объектом «доходы минус расходы» вправе учитывать затраты при исчислении дохода для расчета дополнительных страховых взносов в ПФР. К тому же, ФНС РФ довела данное определение ВС РФ до всех ИФНС РФ письмом от 18.01.2018 № СА-4-7/756. Таким образом, ФНС РФ приняла позицию ВС РФ и КС РФ (постановление от 30.11.2016 № 27-П): дополнительные взносы надо считать с доходов за минусом расходов.

Однако ФНС России согласна и с Минфином (письма Минфина России от 12.02.2018 № 03-15-07/8369, от 21.05.2018 № 03-15-06/34428), что расходы не должны учитываться. Такую позицию финансистов налоговики довели до сведения ИФНС, выпустив письмо от 21.02.2018 № ГД-4-11/3541@ .

Итоговая точка зрения ФНС России

В результате многочисленных терзаний налоговиков родилось письмо ФНС России от 03.07.2018 № БС-4-7/12733@ «О направлении решения ВС РФ от 08.06.2018 по делу № АКПИ18-273». В письме сказано: расходы по ст. 346.16 НК РФ не учитываются при формировании базы для исчисления страховых взносов ИП с дохода выше 300 000 руб.

Вывод : при УСН величина дохода — это сумма фактически полученных ИП доходов от осуществления предпринимательской деятельности. Расходы, предусмотренные ст. 346.16 НК РФ, не учитываются.

объект «доходы»

При расчете базы для расчета дополнительных страховых взносов в ПФР расходы не могут быть учтены в силу того, что налогоплательщик ведет учет только доходов и не вправе вычесть из доходов расходы.

Пример расчета взносов ИП на УСН с доходов свыше 300 000 руб.

Доходы предпринимателя Иванова за 2018 год по КУДиР составили 5 000 000 руб. ИП уплатит:

- До 31 декабря ИП — 32 385 руб. (в ПФР — 26 545 руб. и ФОМС — 5840 руб.).

- Не позднее 1 июля 2019 года — 47 000 руб. ((5 000 000 руб. - 300 000 руб.) х 1%) - дополнительные взносы в ПФР, т.к. доход превысил 300 000 руб.

Ситуация 3: ИП совмещает УСН и ПСН

Для расчета дополнительных страховых взносов при совмещении двух режимов налогообложения, ИП должен суммировать полученный в обеих системах налогообложения доход. Доходы определяются (п. 9 ст. 430 НК РФ):

- при применении УСНО - в соответствии со ст. 346.15 НК РФ;

- при применении ПСНО - согласно ст. 346.47 и 346.51 НК РФ.

При применении патентной системы налогообложения (ПСН) объектом налогообложения признается потенциально возможный к получению годовой доход ИП по конкретному виду деятельности (ст. 346.47 НК РФ). Поэтому суммируется доход, полученный при применении УСН (по соответствующим видам деятельности), и потенциально возможный (а не фактический) годовой доход, полученный при применении ПСН.

КБК для уплаты страховых платежей ИП за себя в 2018г.

- КБК по страховым взносам на ОПС, которые зачисляются в ПФР:

- взносы - 182 1 02 02140 06 1110 160;

- пени - 182 1 02 02140 06 2110 160;

- штрафы - 182 1 02 02140 06 3010 160.

- КБК по страховым взносам на ОМС, которые зачисляются в ФОМС

- взносы - 182 1 02 02103 08 1013 160;

- пени - 182 1 02 02103 08 2013 160;

- штрафы - 182 1 02 02103 08 3013 160.

Выводы:

- ИП, применяющий любую систему налогообложения, должен в срок до 31 декабря 2018 года заплатить минимальный размер страховых взносов за 2018 год в ПФР и ФОМС в сумме 32 385 руб.

- Если доход за 2018 год превысил 300 000 руб., не позднее 1 июля 2019 года надо будет уплатить переменную часть страховых взносов в ПФР. При расчете взносов важную роль имеет применяемый режим налогообложения при расчете базы для исчисления 1% от суммы дохода. Спор с налоговиками целесообразен, если высока цена вопроса.

- При совмещении режимов налогообложения, в частности УСН и ПСН — внимание по ПСН не на фактически полученный доход, а на потенциально возможный.

2018

Взнос ИП больше не зависит от МРОТ(и его повышение с 1 мая не влияет на взносы ИП) и определен на 3 года вперед: 2018, 2019, 2020 год - 32 385, 36 238, 40 874 рублей. (Федеральный закон от 27.11.2017 № 335-ФЗ).

В 2018 году 1% дополнительный взнос от суммы дохода выше 300 000 рублей необходимо будет оплатить до 1 июля (федеральный закон от 27.11.2017 № 335-ФЗ). Ранее было до 1 апреля.

2017

C 1 июля 2017 года поднимают МРОТ до 7800 р. но взносы ИП до 2018 года считают по МРОТ 7500 р.

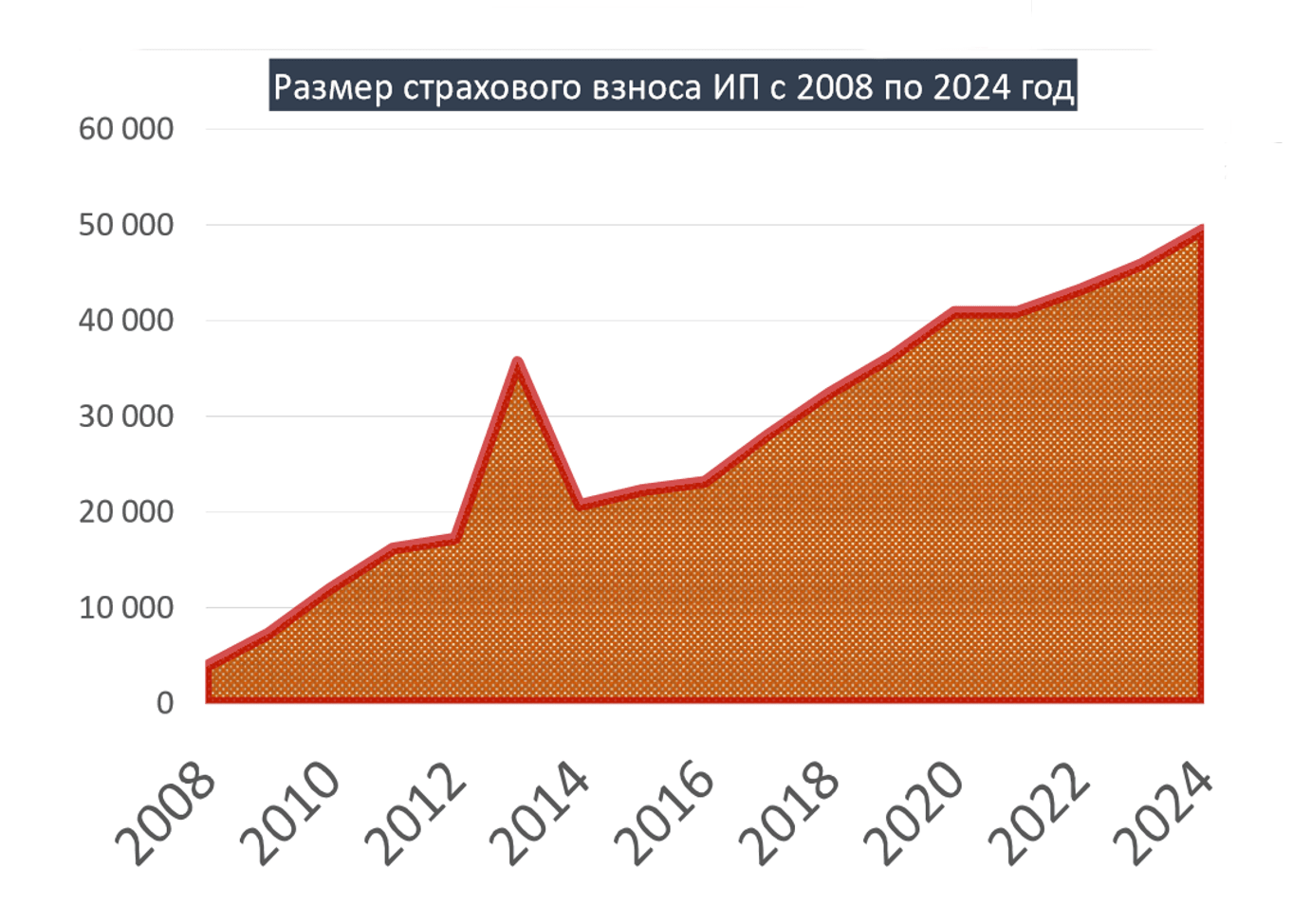

| 2008 год

3 864 руб. | 2009 год

7 274,4 руб. | 2010 год

12 002,76 руб. | 2011 год

16 159,56 руб. | 2012 год

17 208,25 руб. |

2013 год

35 664,66 руб. |

2014 год

20 727,53 руб (+1% от дохода) |

На сайте производится полный расчет фиксированного платежа ИП (страхового взноса) 2008-2020 года в ПФР.

Выберете отчетный год:

о трёхлетнем сроке исковой давности на ПФР не распространяется! По таким взносам требование об уплате предъявляется "не позднее трех месяцев со дня выявления недоимки"(ст. 70 НК РФ). Недоимку могут выявить за любой период.

Даты

Выберете отчетный период:

Вам нужно выбрать отчетный период. Если в этот год было зарегистрировано ИП либо закрывается - вам нужен неполный период. Также выбрав неполный период, вы можете рассчитать платеж на месяц:

Первый день регистрации ИП учитывается включительно (ст. 430 п.3 НК РФ). Т.е. по закону, если регистрация, например, 15 числа, то считать страховые взносы ИП нужно начиная с 15 числа включительно.

Взносы за ИП всегда платили и платим с копейками (ст. 431 п.5 НК РФ).

Результат..Итого необходимо заплатить:

Также посчитать взносы и сформировать квитанции/платёжки можно 333 р/мес. Там есть бесплатный период на месяц. А также целый для новых ИП.

Уменьшение налогов ИП на взнос

| Налоговый режим | Предприниматели, работающие без наемного персонала | Предприниматели, работающие с наемным персоналом | Основание |

|---|---|---|---|

| УСН (объект налогообложения «доходы») | Уменьшить единый налог можно на всю сумму уплаченных страховых взносов в фиксированном размере | Уменьшить единый налог можно не более чем на 50 процентов. К вычету принимаются взносы, уплаченные предпринимателем за наемных сотрудников и на собственное страхование | подп. 1 п. 3.1 ст. 346.21 НК РФ |

| Платеж за год может быть использован: за 1 квартал - не более 1/4, за полугодие - не более 1/2, за 9 месяцев - не более 3/4 годовой суммы взносов, за год - всю сумму страховых взносов ИП. См. Калькулятор УСН + декларация У многих вызывает затруднения считать налог УСН вместе с вычетом ПФР и делить его по кварталам. Воспользуйтесь этой автоматизированной формой упрощенки в Эксель(xls) . В форме уже готов 2017 год с дополнительным страховым взносом ИП. |

|||

| УСН (объект налогообложения «доходы минус расходы») | Уменьшить доход можно на всю сумму уплаченных страховых взносов | п. 4 ст. 346.21 и подп. 7 п. 1 ст. 346.16 НК РФ | |

| ЕНВД | Уменьшить единый налог можно на всю сумму уплаченных страховых взносов в фиксированном размере | Уменьшить ЕНВД можно не более чем на 50 процентов. К вычету принимаются взносы, уплаченные предпринимателем за наемных сотрудников, пособий и на собственное страхование(с 13 до 17 года на свои взносы при работниках нельзя было уменьшать) | подп. 1 п. 2 ст. 346.32 НК РФ |

| Патент | Стоимость патента не уменьшается | ст. 346.48 и 346.50 НК РФ | |

| ОСНО | ИП на ОСНО имеют право включить фикс.платеж в состав расходов НДФЛ | НК ст. 221 | |

2018, 2019 и 2020 годы

В 2018 году 32 385 руб(+15,7%)

В 2019 году 36 238 руб(+11,9%)

В 2020 году 40 874 руб(+12,8%)

Размер страховых взносов теперь прямо прописан в налоговом кодексе. И даже на 3 года вперед - на 2018-2020 гг.

Статья 430 НК РФ (редакция Федеральный закон от 27.11.2017 N 335-ФЗ):

а) пункт 1 изложить в следующей редакции:

"1. Плательщики, указанные в подпункте 2 пункта 1 статьи 419 настоящего Кодекса, уплачивают:

1) страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, - в фиксированном размере 26 545 рублей за расчетный период 2018 года, 29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года;

в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, - в фиксированном размере 26 545 рублей за расчетный период 2018 года (29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта;

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2018 года, 6 884 рублей за расчетный период 2019 года и 8 426 рублей за расчетный период 2020 года.";

2018

26 545 руб. – пенсионные взносы (ст. 430 НК РФ);

5 840 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2018 году составят: 32 385 рублей.

2019

29 354 руб. – пенсионные взносы (ст. 430 НК РФ);

6 884 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2019 году составят: 36 238 рублей.

2020

32 448 руб. – пенсионные взносы (ст. 430 НК РФ);

8 426 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2020 году составят: 40 874 рублей.

2017

C 2017 года взносы необходимо платить в ИФНС по новым реквизитам, а не в ПФР.

Также с 2017 года, если опоздать с отчетностью, штраф в виде максимального платежа не начислят (154 851,84 руб в 2016 году).

Если МРОТ будет 7500 рублей.

Взносы в ПФР: (7500*26%*12) = 23400 рублей.

Взносы в ФФОМС: (7500*5,1%*12) = 4590 рублей.

Итого страховой взнос за ИП в 2017 году составят: 27 990 рублей.

2016

В 2016 году МРОТ будет повышен всего на 4% до 6204 рублей. Это означает что и платеж ИП будет повышен до 4%. Тогда расчет будет таким:

Взносы в ПФР: 6 204*26%*12 = 19 356,48 рублей

Взносы в ФФОМС: 6 204*5,1%*12 = 3 796,85 рублей

Итого страховой взнос за ИП в 2016 году составят: 23 153,33 руб.

Несмотря на то, что МРОТ с 1 июля поднимают до 7500 рублей, взнос ИП не будет изменен до конца 2016 года.

Дополнительный процент

Если вы на ОСНО или УСН, то дополнительный процент вы платите с дохода. Если вы на ПСН или ЕНВД обязательно ознакомьтесь с таблицей ниже (его тогда платят не с реальных доходов).

В 2020 году взнос составит: 40 874 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 32 448 = 259 584 руб (в 2020).

В 2019 году взнос составит: 36 238 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 29 354 = 234 832 руб (в 2019).

В 2018 году взнос составит: 32 385 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 26 545 = 212 360 руб руб (в 2018).

В 2017 году взнос составит: 7 500 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 27 990 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 187 200 руб (в 2017).

В 2016 году взнос составит: 6 204 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 23 153,33 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 апреля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 154 851,84 руб(в 2016).

В 2015 году взнос составит: 5 965 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 22 261,38 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 апреля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 148 886,40 руб (в 2015).

Те, кто опоздает с отчетностью (в налоговую), также должны были заплатить исходя из 8 МРОТ взносы в ПФР(до 2017 года). С 2017 года эту норму отменили (письмо ФНС России от 13.09.2017 № БС-4-11/18282@). А в июле 2017 года даже объявили "амнистию" тем кто опоздал с отчетностью за 2014-2016 годы максимальный штраф снимут(см. заявление) (письмо ПФР от 10 июля 2017 г. № НП-30-26/9994).

Для дополнительного 1% в ПФР (он идет только на страховую часть, в ФФОМС не надо его): есть 2 варианта при УСН "Доходы"

1) Перечислить 1% до 31 декабря 2018 года и уменьшить налог УСН за 2018 год (См. Письмо Минфина от 21 февраля 2014 г. N 03-11-11/7511)

2) Перечислить 1% в период с 1 января по 1 июля 2019 года и уменьшить налог УСН за 2019 год (См. Письмо Минфина от 23 января 2017 г. № 03-11-11/3029)

Можете всё ниже не читать спор, т.к. Минфин выпустил Письмо Минфина России № 03-11-09/71357 от 07.12.2015, в котором отозвал письмо Минфина России от 06.10.15 № 03-11-09/57011. И теперь на всех уровнях считают, что уменьшать на этот 1% УСН - МОЖНО.

Шокирующие новости: в письме Минфина России от 06.10.15 № 03-11-09/57011 говорится, что этот 1% вообще не является фиксированным взносом и уменьшать на него налог УСН ИП не вправе. Напоминаю, что позиция Минфина (тем более такая ветренная) не является законодательным актом. Посмотрим на будущие судебные практики. Есть также письмо ФНС России от 16 января 2015 г. N ГД-4-3/330 , где высказывается позиция, что уменьшать этот 1% можно.

В 212-ФЗ статья 14 п.1. прямо сказано, что этот 1% является взносом в фиксированном размере, позиция Минфина, высказанная в письме Минфина России от 06.10.15 № 03-11-09/57011, противоречит этому закону:

1. Плательщики страховых взносов, указанные в пункте 2 части 1 статьи 5 настоящего Федерального закона, уплачивают соответствующие страховые взносы в Пенсионный фонд Российской Федерации и Федеральный фонд обязательного медицинского страхования в фиксированных размерах, определяемых в соответствии с частями 1.1 и 1.2 настоящей статьи.

1.1. Размер страхового взноса по обязательному пенсионному страхованию определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

1) в случае, если величина дохода плательщика страховых взносов за расчетный период не превышает 300 000 рублей, - в фиксированном размере, определяемом как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз;

2) в случае, если величина дохода плательщика страховых взносов за расчетный период превышает 300 000 рублей, - в фиксированном размере, определяемом как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз, плюс 1,0 процента от суммы дохода плательщика страховых взносов, превышающего 300 000 рублей за расчетный период. При этом сумма страховых взносов не может быть более размера, определяемого как произведение восьмикратного минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз.

Также обращаю ваше внимание на:

Статья 75. Пеня

8. Не начисляются пени на сумму недоимки, которая образовалась у налогоплательщика (плательщика сбора, налогового агента) в результате выполнения им письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым (отчетным) периодам, по которым образовалась недоимка, независимо от даты издания такого документа), и (или) в результате выполнения налогоплательщиком (плательщиком сбора, налоговым агентом) мотивированного мнения налогового органа, направленного ему в ходе проведения налогового мониторинга.

Статья 111. Обстоятельства, исключающие вину лица в совершении налогового правонарушения

3) выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым периодам, в которых совершено налоговое правонарушение, независимо от даты издания такого документа), и (или) выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) мотивированного мнения налогового органа, направленного ему в ходе проведения налогового мониторинга.

На три таких разъяснения можете ссылаться. Они выше.

При ЕНВД этот 1% можно платить до конца квартала и потом уменьшать ЕНВД.

Таблица по которой считают дополнительный 1% (при различных налоговых режимах)|

Режим налогообложения |

Где прописан доход |

||

|---|---|---|---|

|

Основание: часть 8 статьи 14 Федерального закона от 24 июля 2009 года № 212-ФЗ в редакции Федерального закона от 23.07.2013 № 237-ФЗ. Если вы применяете две или три системы(например, УСН+ЕНВД) то доход по этим системам нужно брать в сумме по всем системам. |

|||

|

(доходы от предпринимательской деятельности) |

Доходы облагаемые НДФЛ. Исчисляются в соответствии со ст.227 НК РФ Однако расходы можно учитывать на основе этого . Также при расчете дохода для исчисления 1% можно учитывать профессиональные налоговые вычеты (Письмо Минфина России от 26.05.2017 N 03-15-05/32399) |

Декларация 3-НДФЛ; п. 3.1. Лист В. При этом расходы не учитываются. |

|

|

Доходы, облагаемые Единым налогом. Исчисляются в соответствии со ст.346.15 НК РФ Верховный суд в определении от 18.04.2017 № 304-КГ16-16937 пояснил что при УСН Доходы-расходы ИП может принимать в учет расходы для определения доп.1%. Однако скорей всего такое право ИП придётся(если он захочет его применить) отстаивать через суд . Пенсионный фонд в письме от 11.08.2017 № 30-26/12192 также считает что можно учитывать расходы. Верховный суд потом поменял мнение (решение от 08.06.2018 № АКПИ18-273). Вопрос остаётся спорным. Последние письма говорят о том, что 1% доп взносов нужно считать только от доходов (письмо Минфина от 12.02.2018 № 03-15-07/8369) (письмо ФНС от 21.02.2018 № ГД-4-11/3541). |

У многих вызывает затруднения считать налог УСН вместе с вычетом ПФР. Воспользуйтесь этой автоматизированной формой упрощенки в Эксель . В форме есть все года с учётом дополнительных взносом ИП. За более ранние года тоже есть - там же. |

||

|

Патентная система |

Потенциально возможный доход. Исчисляется в соответствии со ст.346.47 и 346.51 НК РФ |

Доход, от которого считается стоимость патента. При этом расходы не учитываются. |

|

|

Вмененный доход. Исчисляется в соответствии со ст.346.29 НК РФ |

Итог графы 4 Книги доходов и расходов. При этом расходы не учитываются. |

||

Если ИП было закрыто и открыто в одном и том же году?

Тогда периоды считают отдельно, как не связанные. Т.е. на один период даётся вычет 300 т.р. и на второй период работы ИП тоже дают вычет 300 т.р.(Письмо Минфина от 06.02.2018 № 03-15-07/6781). Однако мы не рекомендуем этой лазейкой пользоваться специально. Максимум вы получите 3000 р а за вычетом всех пошлин и то 1500 р. Времени и нервов потратить в десятки раз больше.

Пример доход 1 000 000 рублей. 27 990 руб: оплатить до 25 декабря 2017 года (это при любом доходе). Плюс 1% от разницы (1 000 000 - 300 000) = 7 000 руб дополнительно оплатить до 1 июля 2018 года на страховую часть ПФР.

Постановление конституционного суда

Суть его в том, что ИП на ОСНО при расчете дополнительного взноса (1% процент от дохода) в ПФР могут учитывать расходы . До этого ИП на любой системе рассчитывали дополнительный взнос из своих доходов. Решение распространяется только для ИП на ОСНО, однако ИП при других системах на него также могут ссылаться доказывая свою правоту через суд.

Отчетность

Срок платежа в пенсионный с 1 января по 31 декабря отчетного года. Срок уплаты дополнительного 1% с 1 января текущего года до 1 апреля(с 2018 года(за 20017 год) - до 1 июля) следующего года.

Можно платить взнос частями. Например, при ЕНВД нужно (при УСН желательно) платить поквартально, чтобы из налога вычитать.

При неуплате платежа ИП в ПФР в срок предусмотрена пеня

в размере 1/300 умноженная на ставку рефинансирования в день. Калькулятор пени

С 2012 года ИП не сдает отчетность в ПФР (кроме глав крестьянских хозяйств). За 2010 год было РСВ-2 , ранее АДВ-11.

Оплата

КБК

Почему КБК обычного ПФР и для превышения 300 т.р. совпадают с 2017 года? Платим на один КБК с 2017 года - они совпадают(письмо Минфина от 07.04.2017 № 02-05-10/21007).

КБК здесь верные.

C 22 февраля 2018 года ввели новый КБК для платежей свыше 1% страховых взносов - 182 1 02 02140 06 1210 160 (приказ от 27.12.2017 № 255н). Однако потом его отменили (приказ от 28.02.2018 № 35н). По дополнительному проценту КБК не меняется.

| Вид платежа | До 2017 года (за любой год - 2016, 2015 и пр.) | После 2017 года(за любой год - 2017, 2018, 2019 и пр.) |

|---|---|---|

| Страховые взносы на пенсионного страхование ИП за себя в ПФР в фиксированном размере (исходя из МРОТ) | 182 1 02 02140 06 1100 160 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на пенсионного страхование ИП за себя в ПФР с доходов, превышающих 300 000 руб. | 182 1 02 02140 06 1200 160 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на медицинское страхование ИП за себя в ФФОМС фиксированном размере (исходя из МРОТ) | 182 1 02 02103 08 1011 160 | 182 1 02 02103 08 1013 160 |

Сколько времени хранить платёжки? В течение 6 лет после окончания года, в котором документ последний раз использовался для начисления взносов и составления отчетности (Пункт 6 части 2 статьи 28 Федерального закона от 24.07.09 № 212-ФЗ) или 5 лет (п. 459 Приказ Минкультуры России от 25.08.2010 N 558)

Способы

Есть четыре способа:

Видео

Приглашаю посмотреть моё краткое видео о страховом взносе ИП.

Право не платить

Это право есть только при нулевом доходе за год, поэтому смысла от него почти нет.

С 2017 года сохраняется право не платить взносы. Однако регулируется оно другими законами.

С 2013 года можно не уплачивать фиксированные взносы за следующие периоды:

Однако, это если в вышеуказанные периоды предпринимательская деятельность не осуществлялась (ч.6-7 ст.14 закона 212-ФЗ), необходимо представление документов, подтверждающих отсутствие деятельности в указанные периоды. Т.е. все условия выше должны быть, а также доход должен быть ноль. При этом проще закрыть ИП .

С помощью можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, ПФР, СЗВ, Единый расчет 2017, подавать любую отчетность через интернет и пр.(от 250 р/мес.). 30 дней бесплатно, при первой оплате (если переход по этим ссылкам с этого сайта) три месяца в подарок. Для вновь созданных ИП сейчас (бесплатно).