Для людей, не имеющих экономического образования, термин «дисконтирование» скорее всего даже не знаком. Более того — при расчете ставки дисконтирования в оценке денежных потоков требуется использование специальных формул, так что на первый взгляд понятие выглядит довольно сложным. Однако у ставки дисконтирования есть определенная экономическая суть и для ее понимания специальных формул не требуется. Попробуем поговорить о дисконтировании и ставке дисконтирования простыми словами.

Законы экономики гласят: деньгам свойственно обесцениваться. Так было не всегда — но с 1930-х деньги стали терять статус постоянной ценности, подвергаясь постоянной инфляции. Именно поэтому инвестору важно понимать, что его ждет в будущем, есть ли смысл вкладывать свой капитал в определенный актив — насколько это выгодно или, напротив, рискованно. Для оценки вклада и прибегают к вычислению ставки дисконтирования, которая нужна для переоценки стоимости будущего капитала на текущий момент.

Звучит не очень просто, но можно привести такую аналогию: 1000 рублей сегодня это не те же 1000 рублей через пять лет, поскольку на них в результате можно будет купить меньшее количество товара. Т.е. стоимость денег будет падать на определенную величину, причем скорее всего разную, если разделить пять лет на годовые промежутки. Эта величина и есть ставка дисконтирования. Дисконтированная стоимость в свою очередь показывает, какими средствами нужно владеть (вложить), чтобы при известной ставке получить в будущем некоторую известную сумму Х.

Что это такое — ставка дисконтирования и денежный поток?

В инвестиционном контексте ставка дисконтирования показывает уровень ожидаемой доходности от произведенных инвестиций. Производя расчет ставки, инвестор сопоставит будущую стоимость объекта, оценивая ее относительно настоящего времени. Из этого следует, что ставка дисконтирования становится отправной точкой для расчета эффективности капиталовложения. Некоторые экономисты отзываются о методе дисконтирования, как о процессе, в ходе которого сопоставляются денежные потоки — т.е. средства, оставшиеся в распоряжении компании после того, как были оплачены все текущие расходы и сделаны необходимые вложения.

Суть методики дисконтирования на бумаге достаточно проста. Во-первых, следует спрогнозировать денежные потоки компании в диапазоне 5-10 лет. Данный период будет называться прогнозным. Далее, с использованием специальной формулы, нужно рассчитать ставку дисконтирования для каждого периода. Итоговые результаты нужно суммировать и получить значение, которое будет обозначать вероятный уровень доходности компании в ближайшие годы.

Проще всего подобный расчет сделать там, где доходность известна заранее — т.е. на примере банковского депозита или выплат по облигациям. Для начала приведем расчетную формулу, которая соответствует формуле сложного процента:

PV(t 0) — дисконтированная стоимость в начальный момент времени

FV(t) — будущая сумма в момент времени t

i — ставка дисконтирования

Пример . Если взять банковский депозит с доходностью в 5% годовых (соответствующей ставке дисконтирования) с конечной суммой в 1000 рублей, то дисконтированная стоимость будет равна 1000 / (1 + 0.05)¹ ≈ 952.4 рубля. Если же сумма в 1000 рублей при той же ставке появляется через два года, то дисконтированная стоимость вычисляется как 1000 / (1 + 0.05)² ≈ 907 рублей. Однако покупательная способность денег за год уменьшится. Если инфляция составила 4%, то в случае годового вклада имеем: 1000 / 1.04 ≈ 961.5 рубля. Т.е. в реальности покупательная способность наших денег по окончании срока вклада увеличилась только на 961.5 – 952.4 ≈ 9 рублей (а могла и уменьшится, если бы инфляция превысила бы 5%).

В случае облигации в течение года нередко производится несколько выплат (каждый квартал) — следовательно, в этом случае уместнее говорить о дисконтированной стоимости потока платежей. Формула для расчета при этом очень похожа на написанную выше:

где CF(t) — это платеж в момент времени t, что для облигации может быть квартальным купонным доходом. Возьмем доходность облигации 5% годовых, как в прошлом случае у депозита. Тогда для годовой облигации стоимостью 1000 рублей выплаты равны 12.5, 12.5, 12.5 и 1012.5 рублей с общей суммой 1050 рублей. Теперь примем ставку дисконтирования 4% в виде ожидаемой инфляции и проведем дисконтирование денежного потока:

Итого, реальная ценность нашей инвестиции по окончании срока действия облигации соответствует 1010.33 рубля в сегодняшних ценах (если инфляция действительно составила 4% годовых). Как мы видим из написанного, ставка дисконтирования и денежный поток являются важными показателями методики дисконтирования и их вычисление является обязательным во время проведения экономических расчетов. Отдельная статья про расчет рыночной доходности .

Наконец, рассмотрим простой пример с акциями компаний. Предположим, выплата некоторой акции при текущей стоимости 1000 рублей составила 15% годовых, т.е. 150 рублей. Инвестор считает такую прибыль очень привлекательной и согласен даже на меньшую величину вплоть до 9% годовых. Этот минимальный, устраивающий его уровень дохода также можно назвать ставкой дисконтирования. Произведя расчет: 150 рублей / 0.09 = 1666.66 рублей получаем верхнюю границу цены, при которой инвестору будет выгодно приобрести акцию, чтобы обеспечить доходность не ниже желаемой. Если же цена акции уменьшится, то действующий процент выплат даст меньшее абсолютное значение прибыли — так, при цене акции в 900 рублей 15% годовых дадут 135 рублей прибыли. Но ведь инвестор купил акцию на 100 рублей дешевле. При этом очевидная сложность в том, что дивидендная выплата не является постоянной величиной — в следующий период она может быть гораздо ниже или отсутствовать вовсе.

Экскурс в историю

В экономической теории такие термины, как «дисконтирование», «дисконт» и «ставка дисконтирования» используются достаточно широко и могут иметь несколько смыслов. С одной стороны, слово discount (англ.) дословно переводится как результат подсчета и, соответственно, понятие трактуется итоги проведенных расчетов или итоговый результат. В тоже время, слово «дисконт» может обозначать скидку или сумму, на которую уменьшится стоимость товара для конкретного покупателя. Нас интересует первое значение.

Впервые термин «ставка дисконтирования» был озвучен в 70-х годах, во время появления новой модели оценки капитальных активов (Capital Asset Pricing Model ). Автором данной модели стал экономист У. Шарм. Методика использовалась для определения будущей доходности акций методом капитализации.

Постепенно показатель стал использоваться для оценки выгодности вложений в определенный период времени. Сегодня для бездолгового денежного потока ставка дисконтирования рассчитывается по средневзвешенной стоимости собственного и заемного капитала, без учета изменений размеров заемных средств в заданном периоде.

Значение и использование ставки дисконтирования

К сожалению в том случае, когда мы имеем дело с реальным рынком и акциями, точный расчет доходности компании в будущем становится невозможным, так как мы вынуждены использовать те или иные допущения для прогноза денежных потоков компании. Всего есть три варианта: денежный поток может уменьшиться, сохраниться или увеличиться. Значит, мы к примеру можем предположить рост на 5% в год. Причем помимо предположения о величине денежного потока для расчета реальной стоимости акции нужно также знать (предположить) показатель P/FCF — он показывает, сколько свободных денежных потоков будет (должна) стоить анализируемая компания. Например, коэффициент равный 15, говорит о стоимости компании в 15 денежных потоков. О свободном денежном потоке смотрите .

Наконец, стоимость акции зависит от их будущего числа. Скажем, есть 500 000 акций по цене 15 долларов каждая, прогноз дает 20 долларов через пять лет. Допустим, он сбывается и компания должна стоить 500 000 × 20 = 10 млн. долларов. Однако компания выпустила дополнительные акции — если их число равняется 166 666 штук, то цена каждой должна остаться около отметки в прежние 15 долларов. Поэтому не стоит забывать о том, что в точные цифры расчета «зашиты» наши предположения — так что расчет остается в области вероятности и не является гарантией будущей прибыли или убытка.

Методика прогноза ставки применяется в следующих случаях:

когда имеется достаточный объем информации, который дает возможность вычислить размеры будущей прибыли

если есть предположение, что финансовые потоки в будущем будут иметь другое значение

Различия в дисконтировании в России и на Западе

При достаточном уровне развития фондового рынка в стране ставка дисконтирования используется как показатель средневзвешенной цены капитала – WACC. В России данный показатель можно применять только в отношении задолженностей небольшого числа компаний – общественных эмитентов ценных бумаг. Для оценки рисков применяется базисная безрисковая ставка дисконтирования.

В российской практике аналитики дисконтируют не денежные потоки, как указано в теории дисконтирования, а доходы. В качестве доходных статей выступают:

чистый денежный поток, за вычетом всех необходимых расходов и инвестиций;

чистый операционный доход, при условии, что ни по одному направлению оценки нет задолженностей;

прибыль, которая будет облагаться налогом.

Для расчета показателя преимущественно используется затратный подход, поскольку он наиболее прост и понятен.

На Западе ставка дисконтирования, помимо модели CAPM, обычно определяется одним из следующих способов (однако всего можно насчитать не менее десятка):

Методика кумулятивного построения, при котором ставка выступает одной из функций риска и рассчитывается как общая сумма риска для конкретного объекта.

Метод сравнения альтернативных вложений. Используется при расчете инвестиционной цены объекта.

Метод выделения. В рамках методики проводится анализ сделок с подобными объектами.

Метод мониторинга. Заключается в постоянном отслеживании конъюнктуры рынка и формированием его основных показателей.

Заключение

Как было показано выше, в зависимости от задачи ставка дисконтирования может означать и величину ставки банковского депозита, и величину инфляции, и величину ожидаемого дохода от инвестиций. В последнем случае значение ставки можно брать произвольно, рассчитывая реальную стоимость акций при прогнозируемом денежном потоке в следующие 5, 10 или 15 лет — однако чем выше будет ставка (т.е. чем выше ожидания), тем меньше будет реальная цена акции относительно ее текущей цены. В случае точных данных по ставке (банковских депозитов или купонов по облигациям, а также ретроспективной инфляции) есть возможность точной оценки дисконтированной стоимости. Расчет самой ставки дисконтирования для конкретной компании хотя и может быть выполнен несколькими способами, однако каждый их них несет в себе определенные допущения — так что полученный результат должен рассматриваться только как прогноз, который может и не сбыться.

Один из способов оценки бизнеса, суть которого в вычислении дисконтированной цены финансовых потоков, ожидаемых от оцениваемого имущества (объектов недвижимости) в будущем.

Метод дисконтирования денежных потоков - популярный метод вычисления общей цены бизнеса, являющийся частью доходного подхода. Сокращенное название метода - ДДП, английский вариант названия - «discounted cash flow method». Главный помощник в расчете - ставка дисконтирования, которая равна ставке отдачи (доходности).

Метод дисконтирования денежных потоков: сфера применения и основные плюсы

Главные преимущества ДДП - большая глубина и детальность расчетов, чем в случае с другими методами. С его помощью возможно проведение оценки бизнеса даже при наличии нестабильных финансовых потоков. Для достижения лучших результатов при расчете моделируются особые черты поступления средств.

На практике метод дисконтирования (ДДП) используется, когда:

Есть достаточный объем информации, позволяющей вычислить и объяснить размер будущей прибыли от объектов недвижимости;

Имеется предположение, что финансовые потоки в будущем будут отличаться от прибыли в текущий момент времени (в сторону повышения или понижения);

- методом сравнения альтернативных вложений. Он наиболее эффективен при расчете инвестиционной цены объекта. В учет берется доходность, которую ожидает инвестор, и потенциальная прибыль от финансовых активов и альтернативных проектов;

- метод выделения . Особенность метода - в подробном изучении и анализе сделок на рынке недвижимости с такими же объектами. Сам расчет подразумевает учет будущих доходов и их сопоставление с начальными вложениями. Алгоритм расчета заключается в реализации следующих шагов - моделировании расходов и доходов для определенного объекта, вычислении ставки доходности, обработке полученных результатов любым из способов;

- метод мониторинга . Его суть - в постоянном отслеживании состояния рынка и информации на основе экономических показателей. Собранные данные унифицируются и публикуются. Как правило, они выступают в роли ориентира для оценщика и помогают сравнить расчетные показатели со средними параметрами. Для учета влияния риска на размер прибыли в ставку дисконтирования могут вноситься поправочные коэффициенты.

Отечественные специалисты по оценке рассчитывают ставку дисконтирования по кумулятивной методике. Это объясняется наибольшей простотой вычисления ставки и возможностью учета текущих рыночных условий.

5. Вычисление цены объекта недвижимости с помощью методики ДДП

Для расчета применяется следующая формула:

Здесь есть несколько особенностей :

Во-первых, для стоимости реверсии обязательно за последний прогнозный год, а также ее прибавление (реверсии) к общему объему цен финансовых потоков;

Во-вторых, после выполнения расчетов стоимость объекта должна быть равна сумме двух параметров - текущей реверсии и стоимости будущих денежных потоков.

Будьте в курсе всех важных событий United Traders - подписывайтесь на наш

При осуществлении капиталовложений (инвестиций) исчисляется стоимость денег во времени. Деньги вкладываются в осуществление инвестиционных объектов сегодня, а доход от инвестиций будет получен за весь срок функционирования объекта. Капитал есть ни что иное, как дисконтированная стоимость. Это значит, что любой элемент богатства, который приносит его владельцу регулярный доход на протяжении длительного времени, является капиталом и его стоимость рассчитывается с помощью дисконтирования.

Дисконтирование – это метод, основанный на приведении будущих доходов к их нынешней стоимости. Он предполагает, что будущие денежные средства будут стоить меньше по сравнению с сегодняшними из-за положительной нормы временных предпочтений (более высокой оценки “настоящих благ” по сравнению с “будущими благами”).

Kn = K 0 (1 + r ) n.

Для облегчения процедуры дисконтирования существуют специальные таблицы, которые помогают быстро подсчитать сегодняшнюю стоимость будущих доходов и принять правильное решение.

Дисконтирование - приведение стоимости будущих платежей к значению на текущий момент. Отражает тот экономический факт, что сумма денег, имеющаяся в данный момент, имеет бо льшую стоимость, чем равная ей сумма, которая появится в будущем. Эта операция обратна операции начисления сложных процентов. Процентная ставка, используемая при этих расчетах, называется ставкой дисконтирования.

Для расчета инвестиций требуется вычисление дисконтированной стоимости денежных потоков, другими словами, для пересчета стоимости потоков расходов и доходов, ожидаемых в будущем, к стоимости на текущий момент времени.

Расчет ставки дисконтирования в этом случае является непростой задачей. Один из самых распространенных способов - расчет WACC, средневзвешенной стоимости капитала. Т.е. расчет общей стоимости капитала с учетом стоимости отдельных частей и удельного веса этих частей в общей сумме.

Задача обратная наращению (начислению процентов): требуется по известной наращенной сумме FV вычислить начальную сумму капитала PV. Например, какую сумму положить на банковский депозит, чтобы через пять лет получить 500 тыс. руб. В этом случае ставка дисконтирования вычисляется по простой формуле.

В банковской практике задача дисконтирования возникает при покупке денежных обязательств (например, векселей) ранее срока их оплаты. В случае с векселем эта операция называется учёт векселя . Если держатель векселя хочет обменять его на деньги раньше срока оплаты, он обращается в банк с просьбой об учете векселя.

В этом случае банк выплачивает держателю векселя сумму меньшую номинала. Разница между номиналом и выплаченной суммой называется дисконтом . Его величина рассчитывается по формулам дисконтирования в зависимости от дат учета, погашения и учетной ставки (ставки дисконтирования). 3

Пример:

Рассмотрим два условных проекта. Оба проекта требуют начальных инвестиций в размере 500 руб., другие затраты отсутствуют. При реализации проекта «А» инвестор в течение трех лет получает в конце года доход в размере 500 руб. При реализации проекта «Б» инвестор получает доход в конце первого и в конце второго года по 300 руб., а в конце третьего года - 1100 руб. Инвестору нужно выбрать один из этих проектов.

Предположим, что инвестор определил ставку дисконтирования на уровне 25% годовых. Текущая стоимость (NPV) проектов «А» и «Б» рассчитывается следующим образом:

где P k - денежные потоки за период с 1-го по n-й годы;

r - ставка дисконтирования - 25%;

I - начальные инвестиции - 500.

NPV А = - 500 = 476 руб.;

NPV Б = - 500 = 495,2 руб.

Таким образом, инвестор выберет проект «Б». Однако если он установит ставку дисконтирования, например, равную 35% годовых, тогда текущие стоимости проектов «А» и «Б» будут равны 347,9 и 333,9 руб. соответственно (расчет аналогичен предыдущему). В этом случае для инвестора проект «А» более предпочтителен.

Следовательно, решение инвестора полностью зависит от значения ставки дисконтирования: если она больше 30,28% (при этом значении NPV А = NPV Б), то предпочтительнее проект «А», если меньше, тогда более выгодным будет проект «Б».

Коэффициент дисконтирования - коэффициент, применяемый для дисконтирования, т. е. приведения величины денежного потока на m -ом шаге многошагового расчета эффективности инвестиционного проекта к моменту, называемому моментом приведения (он не обязательно совпадает с базовым моментом). Рассчитывается по формуле

![]()

где K m - коэффициент дисконтирования; t m – t 0 - промежуток между оцениваемым периодом и моментом приведения (в годах); Е - норма дисконта которая может быть, как единой для всех шагов расчета, так и переменной.

Номинальная ставка – это текущая рыночная ставка процента без учета темпов инфляции. Реальная ставка – это номинальная ставка, скорректированная с учетом ожидаемых темпов инфляции.

Именно реальная ставка определяет решение о целесообразности (или нецелесообразности) инвестиций. Например, если номинальная ставка равна 40%, а ожидаемый темп инфляции – 50%, то реальная ставка составит: 40 – 50 = –10%.

Основными факторами, влияющими на уровень ставки ссудного процента, являются степень риска на ссуду; срок, на который выдается ссуда; размер ссуды; уровень налогообложения; ограничения условий конкуренции на рынке.

Ставка ссудного процента определяет уровень инвестиционной активности. Низкая процентная ставка приводит к увеличению инвестиций и расширению производства, а высокая, наоборот, сдерживает инвестиции и производство.

Таким образом, процент в рыночной экономике выступает как цена равновесия на рынке капитала – фактора производства. Для субъекта предложения капитала процент выступает как доход, для субъекта спроса – как издержки, которые несет заемщик.

Капитал предприятия формируется за счет различных финансовых источников как краткосрочного, так и долгосрочного характера. Привлечение этих источников связано с определенными затратами, которые несет предприятие. Совокупность этих затрат, выраженная в процентах к величине капитала, представляет собой цену (стоимость) капитала фирмы.

С помощью которого заемщик получает право отложить платежи кредитору на определенный период времени в обмен на дополнительный процент. В сущности, это означает, что сторона, которая должна деньги, покупает возможность отдать их одолжившему в будущем. Данный механизм помогает перераспределению свободных денежных ресурсов, способствуя в конечном счете развитию экономики.

Основные понятия

Дисконт – это разница (выраженная в абсолютных или относительных показателях, или с помощью индекса) между первоначальной деньгами, которые нужно отдать заемщику в настоящем, и суммой долга для погашения в будущем. Поскольку в связи с откладыванием возврата одалживающая сторона несет потери (инфляция плюс возможность альтернативных доходов), то данный финансовый механизм предполагает дополнительный процент за просрочку первоначального договора.

Ставка дисконтирования

Учет фактора времени предполагает необходимость сравнения денежных сумм в различные периоды. Все мы понимаем, что одна тысяча долларов сейчас и через месяц – это две разные суммы. Метод дисконтирования предполагает приведение будущих поступлений к настоящему моменту времени. Для этого используется специальный коэффициент (k d). Формула дисконтирования будет выглядеть следующим образом: P = F х K d , где P – приведенная к настоящему сумма, F – будущие поступления. Коэффициент K d равен 1: (1 + i) n . В последней формуле i – это процентная ставка, а n – номер периода. Обратным к этому показателю является коэффициент наращения, который используется для приведения настоящих сумм к будущим периодам. В этом случае F = P х (1 + i) n . Таким образом, ставка дисконтирования позволяет понять, на сколько процентов нужно увеличить процент по займу.

Пример задачи

Рассмотрим применение формулы на конкретном примере, то есть дисконтирование проектов. Например, нам предлагают 100 долларов через пять лет или 50 сейчас. Что же выбрать? Опыт подсказывает, что лучше последний вариант, но на самом деле не все так просто. Давайте вычислим, чему равна будущая сумма в настоящем. Для этого подсчитаем коэффициент дисконтирования. Для этого нам нужна средняя процентная ставка. Допустим, она равна 12%. Коэффициент будет равен (1 + 0,12) 5 = 1,76. Это означает, что 100 долларов в будущем равны 56,74 в настоящем. Таким образом, здравый смысл оказался не прав, лучше выбрать первый вариант.

Функция дисконтирования

Сравнение настоящих и будущих доходов с учетом фактора времени может производиться с помощью графика. Функция дисконтирования используется в экономическом моделировании. Полезность также убывает со временем. Экспоненциальное и гиперболическое дисконтирование – это два наиболее часто описываемые примера. Первый случай основан на предложении, что маржинальная норма замещения между уровнями потребления в различные моменты времени зависит исключительно от того, насколько они отдалены. Поэтому его часто считают динамически непоследовательным. Экспоненциальное дисконтирование – это метод, который позволяет сравнить адекватность выбора с учетом фактора времени. Он получил широкое распространение из-за своей простоты. Однако гиперболическое дисконтирование – это более точный метод. Народная мудрость говорит о том, что синица в руках лучше журавля в небе. Но на практике мы часто наблюдаем, что нам сложно отложить получение долга на неделю, но разницу между соглашением отдать его через восемь или девять месяцев кажется едва заметной. Усовершенствованный метод дисконтирования учитывает эту человеческую особенность.

Практическое значение

Почему тысяча долларов сейчас лучше, чем аналогичная сумма, но в будущем? Все связано с тем, что полученные в настоящий момент деньги могли бы быть вложены в другие активы. Поэтому операция отложения выплаты долга неразрывно связана с таким финансовым механизмом, как операция дисконтирования. Концепция ассоциируется с понятием альтернативной стоимости. Задержка в платеже означает, что человек не может использовать свои деньги в течение определенного периода. Должник фактически компенсирует эти альтернативные издержки.

Особенности расчета

Норма прибыли вычисляет в соответствии с годовым возвратом инвестиций. Поскольку можно получать проценты на уже полученные в результате предыдущих вложений суммы, то текущие доходы всегда выглядят лучше аналогичных денег в будущем. Таким образом, дисконтирование капитала предполагает его уменьшение в соответствии с приведением к настоящему времени. Бизнесмены любят повторять, что время – это деньги. И эту бытовую мудрость подтверждает формула дисконтирования. Цена денег сегодня и завтра – это не одинаковые величины. Если должник не может отдать нужную сумму сейчас и ведет переговоры о том, чтобы перенести дату ее возврата, то он должен быть готов к тому, что ему придется покрыть альтернативные издержки кредитора, выплатив дополнительный процент.

Учетная ставка

Рыночное ценообразование – это сложный процесс, который зависит от множества факторов. Одним из них является учетная ставка. Считается, что она должна быть выбрана таким образом, чтобы отвечать стоимости капитала. Последнее понятие неразрывно со ставкой доходности. Конечно, она должна быть скорректирована с учетом рисков. Учетные ставки, которые применяются к компаниям могут значительно различаться:

- Стартапы в поисках инвестиций – 50-100%.

- Они же в период раннего становления – 40-60%.

- Установившиеся на рынке стартапы – 30-50%.

- Зрелые компании – 10-25%.

Более высокий уровень учетных ставок для стартапов отображает проблемы, связанные с ними:

- Меньшая по сравнению со зрелыми продажами годность для продажи прав собственности, поскольку их акции не продаются на бирже.

- Ограниченное количество инвесторов.

- Высокие риски.

- Чрезмерно оптимистичные прогнозы полных энтузиазма основателей.

Модель ценообразования активов

Для того чтобы определить доходность капитала в будущем, что особенно актуально для потенциальных инвесторов в стартапы, используют три показателя, на основе которых оценивают учетную ставку. Среди них:

- Безрисковая ставка. Это процент возврата от инвестирования в безопасные финансовые инструменты, например, государственные облигации.

- Ставка бета. Это показатель того, как цены на акции компании реагируют на изменение рыночной конъюнктуры. Если данная ставка больше одного, то мы имеем дело с финансовым пузырем. Меньше – цены на акции компании идут вразрез с рынком.

- Премия за риск. Это возврат на инвестиции, которые необходимы инвесторам в обычных условиях.

В этом случае учетная ставка представляет собой сумму первого показателя и второго, умноженного на третий. Ее применение - залог эффективности инвестирования.

Знаете ли вы, что означает дисконтирование? Если вы читаете эту статью, значит, вы уже слышали это слово. И если вы пока не поняли до конца, что это такое, то эта статья для вас. Даже если вы не собираетесь сдавать экзамен Дипифр, а просто хотите разобраться в этом вопросе, прочитав эту статью, вы сможете прояснить для себя понятие дисконтирования.

Данная статья доступным языком рассказывает о том, что такое дисконтирование. На простых примерах в ней показана техника расчета дисконтированной стоимости. Вы узнаете, что такое фактор дисконтирования и научитесь пользоваться

Понятие и формула дисконтирования доступным языком

Чтобы проще было объяснить понятие дисконтирования, начнём с другого конца. А точнее, возьмем пример из жизни, знакомый каждому.

Пример 1. Представьте, что вы пришли в банк и решили сделать вклад в размере 1000 долларов. Ваши 1000 долларов, положенные в банк сегодня, при банковской ставке 10% будут стоить 1100 долларов завтра: нынешние 1000 долларов + проценты по вкладу 100 (=1000*10%). Итого через год вы сможете снять 1100 долларов. Если выразить этот результат через простую математическую формулу, то получим: $1000*(1+10%) или $1000*(1,10) = $1100.

Через два года нынешние 1000 долларов превратятся в $1210 ($1000 плюс проценты за первый год $100 плюс проценты за второй год $110=1100*10%). Общая формула приращения вклада за два года: (1000*1,10)*1,10 = 1210

С течением времени величина вклада будет расти и дальше. Чтобы узнать, какая сумма вам причитается от банка через год, два и т.д., надо сумму вклада умножить на множитель: (1+R) n

- где R – ставка процента, выраженная в долях от единицы (10% = 0,1)

- N – число лет

В данном примере 1000*(1,10) 2 = 1210. Из формулы очевидно (да и из жизни тоже), что сумма вклада через два года зависит от банковской ставки процента. Чем она больше, тем быстрее растет вклад. Если бы ставка банковского процента была другой, например, 12%, то через два года вы бы смогли снять с вклада примерно 1250 долларов, а если считать более точно 1000*(1,12) 2 = 1254.4

Таким способом можно рассчитать величину вашего вклада в любой момент времени в будущем. Расчет будущей стоимости денег в английском языке называется «compounding». Данный термин на русский язык переводят как «наращение» или калькой с английского как «компаундирование». Лично мне больше нравится перевод данного слова как «приращение» или «прирост».

Смысл понятен – с течением времени денежный вклад увеличивается за счет приращения (прироста) ежегодными процентами. На этом, собственно говоря, построена вся банковская система современной (капиталистической) модели мироустройства, в которой время – это деньги.

Теперь давайте посмотрим на данный пример с другого конца. Допустим, вам нужно отдать долг своему приятелю, а именно: через два года заплатить ему $1210. Вместо этого вы можете отдать ему $1000 сегодня, а ваш приятель положит эту сумму в банк под годовую ставку 10% и через два года снимет с банковского вклада ровно необходимую сумму $1210. То есть эти два денежных потока: $1000 сегодня и $1210 через два года — эквивалентны друг другу. Не важно, что выберет ваш приятель – это две равноценные возможности.

ПРИМЕР 2. Допустим, через два года вам надо сделать платёж в сумме $1500. Чему эта сумма будет равноценна сегодня?

Чтобы рассчитать сегодняшнюю стоимость, нужно идти от обратного: 1500 долларов разделить на (1,10) 2 , что будет равно примерно 1240 долларам. Этот процесс и называется дисконтированием.

Чтобы рассчитать сегодняшнюю стоимость, нужно идти от обратного: 1500 долларов разделить на (1,10) 2 , что будет равно примерно 1240 долларам. Этот процесс и называется дисконтированием.

Если говорить простым языком, то дисконтирование – это определение сегодняшней стоимости будущей денежной суммы (или если говорить более правильно, будущего денежного потока).

Если вы хотите выяснить, сколько будет стоить сегодня сумма денег, которую вы или получите, или планируете потратить в будущем, то вам надо продисконтировать эту будущую сумму по заданной ставке процента. Эта ставка называется «ставкой дисконтирования». В последнем примере ставка дисконтирования равна 10%, 1500 долларов – это сумма платежа (денежного оттока) через 2 года, а 1240 долларов – это и есть так называемая дисконтированная стоимость будущего денежного потока. В английском языке существуют специальные термины для обозначения сегодняшней (дисконтированной) и будущей стоимости: future value (FV) и present value (PV). В примере выше $1500 — это будущая стоимость FV, а $1240 – это текущая стоимость PV.

Когда мы дисконтируем — мы идём от будущего к сегодняшнему дню.

Дисконтирование

Когда мы наращиваем — мы идём от сегодняшнего дня в будущее.

Наращение

Формула для расчета дисконтированной стоимости или формула дисконтирования для данного примера имеет вид: 1500 * 1/(1+R) n = 1240.

Математическая в общем случае будет такая: FV * 1/(1+R) n = PV. Обычно её записывают в таком виде:

PV = FV * 1/(1+R) n

Коэффициент, на который умножается будущая стоимость 1/(1+R) n называется фактором дисконтирования от английского слова factor в значении «коэффициент, множитель».

В данной формуле дисконтирования: R – ставка процента, N – число лет от даты в будущем до текущего момента.

Таким образом:

- Compounding или Приращение – это, когда вы идете от сегодняшней даты в будущее.

- Discounting или Дисконтирование – это, когда вы идете из будущего к сегодняшнему дню.

Обе «процедуры» позволяют учесть эффект изменения стоимости денег с течением времени.

Конечно, все эти математические формулы сразу наводят тоску на обычного человека, но главное, запомнить суть. Дисконтирование – это когда вы хотите узнать сегодняшнюю стоимость будущей суммы денег (которую вам надо будет потратить или получить).

Надеюсь, что теперь, услышав фразу «понятие дисконтирования», вы сможете объяснить любому, что подразумевается под этим термином.

Приведенная стоимость – это дисконтированная стоимость?

В предыдущем разделе мы выяснили, что

Дисконтирование– это определение текущей стоимости будущих денежных потоков.

Не правда ли, в слове «дисконтирование» слышится слово «дисконт» или по-русски скидка? И действительно, если посмотреть на этимологию слова discount, то уже в 17 веке оно использовалось в значении «deduction for early payment», что означает «скидка за раннюю оплату». Уже тогда много лет назад люди учитывали временную стоимость денег. Таким образом, можно дать еще одно определение: дисконтирование – это расчет скидки за быструю оплату счетов. Эта «скидка» и является мерилом временной стоимости денег или time value of money.

Дисконтированная стоимость – это текущая стоимость будущего денежного потока (т.е. будущий платеж за вычетом «скидки» за быструю оплату). Ее еще называют приведенной стоимостью, от глагола «приводить». Говоря простыми словами, приведенная стоимость – это будущая денежная сумма, приведенная к текущему моменту.

Если быть точным, то дисконтированная и приведенная стоимость – это не абсолютные синонимы. Потому что приводить можно не только будущую стоимость к текущему моменту, но и текущую стоимость к какому-то моменту в будущем. Например, в самом первом примере можно сказать, что 1000 долларов, приведенные к будущему моменту (через два года) при ставке 10% равны 1210 долларов. То есть, я хочу сказать, что приведенная стоимость – это более широкое понятие, чем дисконтированная стоимость.

Кстати, в английском языке такого термина (приведенная стоимость) нет. Это наше, чисто русское изобретение. В английском языке есть термин present value (текущая стоимость) и discounted cash flows (дисконтированные денежные потоки). А у нас есть термин приведенная стоимость, и он чаще всего используется именно в значении «дисконтированная» стоимость.

Таблица дисконтирования

Чуть выше я уже приводила формулу дисконтирования PV = FV * 1/(1+R) n , которую можно описать словами как:

Дисконтированная стоимость равна будущая стоимость, умноженная на некий множитель, который называется фактором дисконтирования.

Коэффициент дисконтирования 1/(1+R) n , как видно из самой формулы, зависит от ставки процента и количества периодов времени. Чтобы не вычислять его каждый раз по формуле дисконтирования, пользуются таблицей, показывающей значения коэффициента в зависимости от % ставки и количества периодов времени. Иногда она называется «таблица дисконтирования», хотя это не совсем правильный термин. Это таблица коэффициентов дисконтирования , которые рассчитываются, как правило, с точностью до четвертого знака после запятой.

Пользоваться данной таблицей коэффициентов дисконтирования очень просто: если вы знаете ставку дисконтирования и число периодов, например, 10% и 5 лет, то на пересечении соответствующих столбцов находится нужный вам коэффициент.

Пример 3. Давайте разберем простой пример. Допустим, вам нужно выбрать между двумя вариантами:

- А) получить 100,000 долларов сегодня

- Б) или 150,000 долларов одной суммой ровно через 5 лет

Что выбрать?

Если вы знаете, что банковская ставка по 5-летним депозитам составляет 10%, то вы легко можете посчитать, чему равна сумма 150,000 долларов к получению через 5 лет, приведенная к текущему моменту.

Соответствующий коэффициент дисконтирования в таблице равен 0,6209 (ячейка на пересечении строки 5 лет и столбца 10%). 0,6209 означает, что 62,09 цента, полученные сегодня, равны 1 доллару к получению через 5 лет (при ставке 10%). Простая пропорция:

Таким образом, $150,000*0,6209 = 93,135.

93,135 — это дисконтированная (приведенная) стоимость суммы $150,000 к получению через 5 лет.

Она меньше, чем 100,000 долларов сегодня. В данном случае, синица в руках действительно лучше, чем журавль в небе. Если мы возьмем 100,000 долларов сегодня, положим их на депозит в банке по 10% годовых, то через 5 лет мы получим: 100,000*1,10*1,10*1,10*1,10*1,10 = 100,000*(1,10) 5 = 161,050 долларов. Это более выгодный вариант.

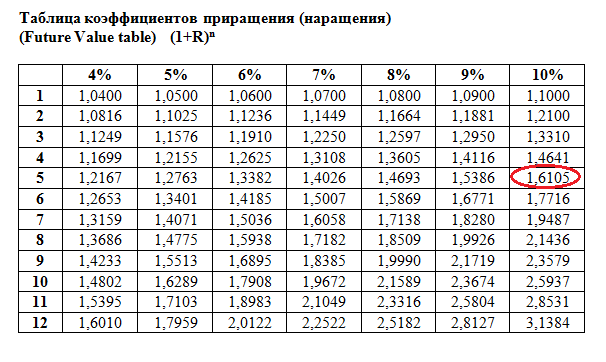

Чтобы упростить это вычисление (вычисление будущей стоимости при заданной сегодняшней стоимости), можно также воспользоваться таблицей коэффициентов. По аналогии с таблицей дисконтирования эту таблицу можно назвать таблицей коэффициентов приращения (наращения). Вы можете построить такую таблицу самостоятельно в Excele, если используете формулу для расчета коэффициента приращения:(1+R) n .

Из этой таблицы видно, что 1 доллар сегодня при ставке 10% через 5 лет будет стоить 1,6105 долларов.

Из этой таблицы видно, что 1 доллар сегодня при ставке 10% через 5 лет будет стоить 1,6105 долларов.

С помощью такой таблицы легко будет посчитать, сколько денег нужно положить в банк сегодня, если вы хотите получить определенную сумму в будущем (не пополняя вклад). Чуть более сложная ситуация возникает, когда вы хотите не только положить деньги на депозит сегодня, но и собираетесь каждый год добавлять определенную сумму к своему вкладу. Как это рассчитать, читайте в следующей статье. Она называется формула аннуитета.

Философское отступление для тех, кто дочитал до этого места

Дисконтирование базируется на знаменитом постулате «время — деньги» . Если задуматься, то эта иллюстрация имеет очень глубокий смысл. Посадите яблоню сегодня, и через несколько лет ваша яблоня вырастет, и вы будете собирать яблоки в течение многих лет. А если сегодня вы не посадите яблоню, то в будущем яблок вы так и не попробуете.

Всё, что нам нужно – это решиться: посадить дерево, начать свое дело, стать на путь, ведущий к исполнению мечты. Чем раньше мы начнем действовать, тем больший урожай мы получим в конце пути. Нужно превращать время, отпущенное нам в нашей жизни, в результаты.

«Семена цветов, которые распустятся завтра, сажают сегодня». Так говорят китайцы.

Если вы мечтаете о чем-то, не слушайте тех, кто вас отговаривает или подвергает сомнению ваш будущий успех. Не ждите удачного стечения обстоятельств, начинайте как можно раньше. Превращайте время вашей жизни в результаты.

Большая таблица коэффициентов дисконтирования (открывается в новом окне):

Инвестировать - это значит вложить свободные финансовые ресурсы сегодня с целью получения стабильных денежных потоков в будущем. Как не ошибиться и не только вернуть вложенные средства, но еще и получить прибыль от инвестиций?

В данной статье приведены не только формула и определение IRR, но есть примеры расчетов этого показателя (в Excel, графический) и интерпретации полученных результатов. Два примера из жизни, с которыми сталкивается каждый человек

По своей сути ставка дисконтирования при анализе инвестиционных проектов — это ставка процента, по которой инвестор привлекает финансирование. Как ее рассчитать?